בתחילת יולי הטיל בנק ישראל פצצה על שוק ההון המקומי, כשהודיע כי יתחיל לרכוש לראשונה בתולדותיו איגרות חוב קונצרניות בבורסה בתל אביב. אפילו בימי השפל של משבר האשראי העולמי של 2008 לא הושקה תוכנית מסוג זה בישראל על-ידי הבנק המרכזי.

למרות העובדה שחלפו שבעה שבועות בלבד מהודעת בנק ישראל, כבר עכשיו אפשר להודות לנגיד ולחברי הוועדה המוניטרית על המהלך הדרמטי שנקטו: עד כה רשם השוק הקונצרני בארץ עלייה ממוצעת של יותר מ-4%.

ולא פחות חשוב מכך, הראלי התרחש בזמן שבפועל בנק ישראל רכש רק כמה מאות מיליונים בשוק הקונצרני. הרבה פחות מאותם 15 מיליארד שקל שהוקצו לתוכנית הרכישות שלו. כלומר, המחסנית של הבנק עדיין מלאה בתחמושת ליום סגריר.

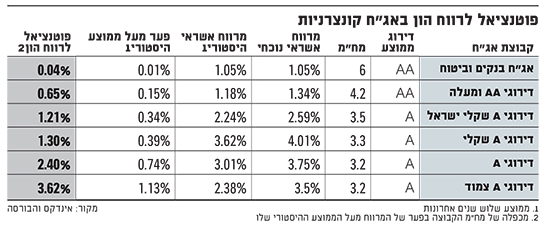

פוטנציאל לרווח הון באגח קונצרניות

במי בנק ישראל ישקיע ובמי לא?

בהודעת בנק ישראל מיולי נכתב כי הבנק יפרוס את השקעותיו באפיק הקונצרני על פני מגוון רחב של סדרות, אבל בד בבד יחריג קבוצות אג"ח מסוימות במסגרת התוכנית.

מבחינת דירוגי אשראי, התוכנית כוללת אך ורק אג"ח חברות בדירוגי A ומעלה. כלומר, סדרות בדירוגי BBB (שנחשבים לדירוגי השקעה), וכן סדרות מתחת לדירוג השקעה, כולל כאלה שאינן מדורגות - מוחרגות מראש מהתוכנית.

גם סדרות שהונפקו על-ידי תאגידים זרים, כלומר אג"ח של מנפיקים שהתאגדו במדינות כמו פנמה או איי הבתולה (המכונים בשוק "אג"ח אמריקאיות"), לא יזכו להשקעות מצד בנק ישראל.

גם סדרות בעלות מרכיבים הוניים, כמו איגרות חוב להמרה ואג"ח של בנקים וחברות ביטוח שיש בהן מרכיבי המרה למניות (אג"ח CoCo למשל), אינן חלק מתוכנית הרכישות של בנק ישראל.

עוד סיווגים בתוכנית נוגעים למאפייני סדרות האג"ח; סדרות צמודות מטבע חוץ (לדוגמה, דולר ארה"ב) וסדרות אג"ח בריבית משתנה הן מחוץ לתוכנית הרכישות.

בשורה התחתונה, אחרי סינון החריגים, התוכנית של בנק ישראל מכוונת לכ-75% מתוך שווי השוק המצרפי של השוק הקונצרני בישראל, הנאמד ב-341 מיליארד שקל בעת השקת התוכנית.

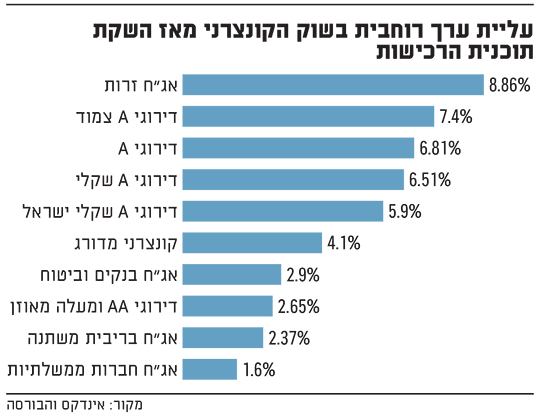

עליית ערך רוחבית בשוק הקונצרני מאז השקת

רווחי הון מדירוגי A ועד חברות ממשלתיות

כאמור, במבחן התוצאה, תוך פחות מחודשיים היינו עדים לעליות שערים נאות בשוק האג"ח המקומי, והראלי לא פסח על אף מגזר או קבוצה מנפיקה בישראל.

באופן אבסורדי, עליית הערך הגבוהה ביותר נרשמה דווקא בקבוצת האג"ח שאינן חלק מתוכנית הרכישות של בנק ישראל - האג"ח הזרות. המגמה החיובית בשווקים תרמה לעלייה דו-ספרתית כמעט בסדרות הללו, שנחשבות לבעלות רמת סיכון גבוהה יחסית לממוצע בשוק.

פרט לכך, את המהלך המשמעותי ביותר בשוק הקונצרני רשמו לאחרונה סדרות אג"ח מקבוצת דירוגי ה-A, אשר מאז 6 ביולי עלו בממוצע בשיעור של 6.8%.

ניתן לראות שהסדרות הצמודות למדד בדירוג זה, שכמעט כולן עומדות בתנאים שהוגדרו בתוכנית הרכישות של בנק ישראל, נהנו מעודף תשואה של כ-1% ביחס לסדרות A שקליות.

גם סדרות האג"ח של התאגידים החזקים ביותר במשק - מאג"ח בנקים וחברות ביטוח ועד לחברות ממשלתיות, כדוגמת חברת החשמל, מקורות ועמידר - נהנו מהתחזקות משמעותית הודות לבנק ישראל.

קבוצת האג"ח של הבנקים והביטוח רשמה בממוצע עלייה של קרוב ל-3% מאז השקת התוכנית בחודש שעבר, אג"ח חברות ממשלתיות עלו ביותר מ-1.6% וקבוצת האג"ח בדירוגי AA ומעלה בכללותה נהנתה מעליית ערך ממוצעת בשיעור של 2.65% בשבועות האחרונים.

בכל אחת מקבוצות אלה מדובר בעליית ערך הגבוהה מהתשואה הפנימית של הקבוצה - עדות להשפעה החדה של בנק ישראל על כל השוק הקונצרני, בלי יוצא מן הכלל.

מי ירוויח מהשקעות הבנק בעתיד?

עד כה התמקדנו בהשלכות בפועל של הודעת בנק ישראל. אבל מה יהיה הלאה? איך ישפיעו הרכישות העתידיות של הבנק המרכזי בשוק הקונצרני על הסדרות והמנפיקים השונים? הרי רק נתח קטן יחסית מהתוכנית מומש, ולבנק ישראל יש עוד כמה מיליארדים בקנה שמיועדים לשוק האג"ח המקומי.

אם בוחנים את מרווחי האשראי הנוכחיים בקבוצות האג"ח השונות בישראל, נמצא שפוטנציאל רווח ההון המשמעותי ביותר שקיים כיום הינו בקרב סדרות האג"ח בדירוגי A.

אל מול תוספת תשואה ממוצעת של כ-3% מעל אג"ח ממשלתיות, סדרות האג"ח בדירוגי A נסחרות כעת במרווח אשראי של 3.75%. כלומר, המרווח הנוכחי גבוה ב-0.75% ביחס להיסטורי, ואם נכפיל את הפער במשך החיים הממוצע (מח"מ) של קבוצת האג"ח הנ"ל, נקבל פוטנציאל לרווח הון בשיעור של 2.4%.

עליית ערך בשיעור זה "תסגור" את הפער שנפתח ביחס להיסטורי, ואשר נובע ברובו כתוצאה ממשבר הקורונה.

בטבלה ניתן לראות שהפער הגבוה ביותר נמצא כיום בקרב הסדרות הצמודות למדד, אולם גם בסדרות השקליות (עם או בלי הסדרות הזרות), הפוטנציאל הנוכחי לרווח הון גבוה מאחוז.

לעומת זאת, פוטנציאל הרווח הנוכחי בדירוגים הגבוהים נמוך יותר. אולם, יחד עם זאת, היה ובנק ישראל ימשיך בתוכנית הרכישות שלו בשוק הקונצרני, גם סדרות בדירוגי AA ומעלה צפויות ליהנות ממגמה חיובית בתקופה הקרובה.

הכותב הוא מייסד ומנכ"ל אינדקס מחקר ופיתוח מדדים בע"מ, המתמחה במחקר ופיתוח, חישוב ועריכת מדדי ניירות ערך למגוון צורכי השקעה. לכותב יש אינטרס אישי באמור לעיל וכן, יובהר כי חלק מהמדדים המצוינים לעיל מוצעים כמוצר השקעה על-ידי לקוחות החברה. אין באמור ייעוץ/שיווק השקעות ו/או ייעוץ מס המתחשב בנתונים ובצרכים האישיים של כל אדם, ו/או תחליף לשיקול דעתו של הקורא, ואין באמור משום עצה ו/או המלצה לרכישה או למכירת ני"ע או מוצר פיננסי כלשהו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.