הפדרל ריזרב הודיע בסוף השבוע האחרון על שינוי משמעותי במדיניות קביעת הריביות שלו: הוא ביטל את הנוהג להעלות את הריביות כדי למנוע עלייה באינפלציה. המהלך הזה צפוי להשאיר את העלויות של ההלוואות בארה"ב נמוכות מאוד לאורך זמן רב. למעשה, מדובר בשינוי מדיניות שכבר החל, אבל כעת הוא אומץ באופן רשמי, והוא ציון דרך בתולדות הפד.

● פרשנות: אסטרטגיית הפד הגמיש | ג'יימס מקינטוש, וול סטריט ג'ורנל

אילו הוא היה מאומץ לפני חמש שנים, הפד היה כנראה מעכב את העלאות הריבית שהחלו בסוף 2015, אחרי שבע שנים של ריביות טווח קצר שהיו קרובות לאפס. זהו השינוי החשוב ביותר במדיניות הבנק המרכזי מאז שאימץ ב-2012 יעד אינלפציה של 2% בשנה.

בכך שהפד מאותת שהוא רוצה שהאינפלציה תעלה מעט מעל 2%, הוא חושף את העובדה שקביעת יעד אינפלציה - עיקרון מדיניות של הבנקאות המרכזית העולמית שאומץ ברבע המאה האחרונה - מיצה את התועלת שלו בעולם של ריביות נמוכות.

השינוי נועד לתת מענה ל"מציאות של הקשר מקרו-כלכלי קשה למדי של ריביות נמוכות, אינפלציה נמוכה ופריון נמוך יחסית, צמיחה נמוכה ודברים מהסוג הזה", אמר יו"ר הפד, ג'רום פאואל, במסיבת עיתונאים וירטואלית. "אנחנו באמת חייבים לעבוד כדי למצוא כל פיסה של מינוף, כדי לעזור לייצב את הכלכלה".

בעקבות מסיבת העיתונאים, עלו המניות ביום חמישי: מדד 500 S&P עלה ב־0.2% לסגירת שיא של 3,484.55 נקודות. אג"ח האוצר האמריקאי נמכרו, והתשואה על האג"ח לעשר שנים עלתה ל־0.744%, שיא של חודשיים, מ־0.686% יום לפני כן. התשואות עולות כשמחירי האג"ח יורדים.

רק לא לצנן את שוק העבודה

פאואל יזם בדיקה של אסטרטגיית קביעת המדיניות המוניטרית בשלהי 2018, על רקע הסבירות שבנקים מרכזיים ברחבי העולם יתקשו יותר מאשר בעבר לעודד צמיחה בגלל הרמות הנמוכות של הריביות.

המיתון שיצרה מגפת הקורונה המחיש את האתגרים הללו. הפד הוריד את ריבית הבסיס שלו פעמיים במרץ לאפס כמעט, מטווח של 1.5%-1.75%, וקנה נכסים ממשלתיים בטריליוני דולרים כדי לייצב את השווקים.

אם המשקיעים יאמינו שהפד מתכוון למה שהוא אומר, השינויים שהוכרזו "יגבירו את כוח ההסתגלות של המדיניות למציאות", אמר יו"ר הפד לשעבר בן ברננקי. "כשאתה נכנס למיתון, השווקים יצפו לתוקפה ארוכה יותר של מדיניות מקילה, וזה יגדיל את היקף התמריצים האפקטיביים לכלכלה".

במשך שנים, הפד הצדיק את התוכניות לבטל את התמריצים לכלכלה שהתאוששה, מתוך חשש שהמתנה ממושכת מדי עלולה להצית האצה בלחצי המחירים, בייחוד כאשר האבטלה יורדת מתחת לרמה שאמורה ליצור אינפלציה. הדבר מוגדר לעתים "שיעור האבטלה הטבעי בכלכלה".

הפד הודיע שהדבר שינחה אותו בהחלטות הריביות הוא השאיפה למנוע ירידה מרמת השיא של התעסוקה.

"בפד מאמינים, ואני מסכים איתם, שיש תועלת חברתית רבה בשוק עבודה חזק", אמר ברננקי. "באסטרטגיה הזו הם לא ינקטו צעדים לצנן את שוק העבודה ללא ראיות ברורות ללחצי אינפלציה".

"השינוי משקף את ההשקפה שלנו שאפשר לשמור על שוק עבודה בריא בלי לגרום להתפרצות של אינפלציה", אמר פאואל.

השינוי גם מאפשר לפד להיות ספציפי יותר לגבי התקופה שבה הוא מצפה להחזיק ריביות נמוכות כבר בישיבת המדיניות הבאה שלו, ב-15-16 בספטמבר. הוא יוכל לעשות זאת על ידי קביעת רף אינפלציה והגדרת תנאי שוק העבודה שיחייבו ריביות גבוהות יותר.

השינויים החשובים כבר התרחשו

משרד המסחר האמריקאי עדכן ביום חמישי האחרון את אומדן הצמיחה הכלכלית ברבעון השני של השנה, והודיע שהתמ"ג האמריקאי צנח ב-31.7% במונחים שנתיים, מעט פחות מהאומדן הראשון - 32.9%, בעקבות מגפת הקורונה.

ההתכווצות הזאת היא החדה ביותר ב־70 ויותר שנות מדידת תמ"ג. נתון שנתי מניח שהכלכלה תתכווץ באותו קצב לאורך שנה, אך לא זאת התחזית של אנליסטים. נתונים אחרונים מצביעים על צמיחה בתוצר ברבעון השלישי.

מספר הפניות לקבלת דמי אבטלה ירד במקצת בשבוע שעבר אך הוא עדיין גבוה במבט היסטורי, מה שאומר שהפיטורים נמשכים והקורונה מטרפדת את ההבראה הכלכלית. לפי דיווחי משרד העבודה האמריקאי, מספר הפניות לקבלת דמי אבטלה ירד מעט למיליון בשבוע שהסתיים ב-22 באוגוסט.

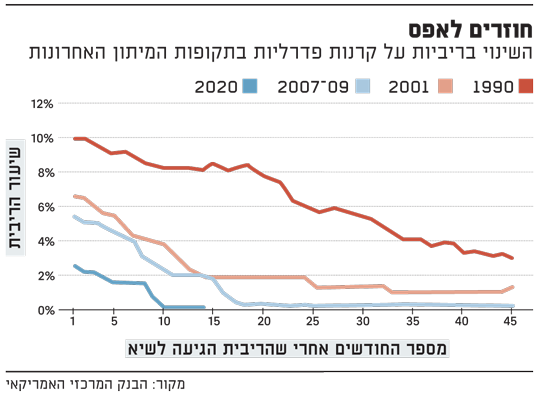

חוזרים לאפס

מספר הפניות לקבלת דמי אבטלה נמצא עדיין הרבה מתחת לשיא של חודש מרץ - כ-7 מיליון - אך הוא גבוה בהרבה ממספר הפניות לפני המגפה - כ-200 אלף פניות בשבוע.

הפד נע בכיוון המדיניות החדש זה 18 חודשים. בתחילת 2019 בוטלו בבת אחת תוכניות להמשיך להעלות את הריביות, ובקיץ לפני שנה הופחתו הריביות.

"השינויים החשובים כבר התרחשו למעשה", אמר ויליאם דאדלי, שכיהן כנשיא הפד בניו יורק בשנים 2009-2018. "אנשים כבר יודעים שהפד רוצה לראות את האינפלציה מעל 2%. זוהי הכרה במשהו שהיה מובלע זמן מה".

ב-1977, הנחה הקונגרס את הבנק המרכזי לשמור על מחירים יציבים ולעודד את התעסוקה. המחוקקים לא הגדירו במדויק את היעדים הללו, ואחרי שנים של דיונים, ב-2012, קבע ברננקי רשמית יעד אינפלציה של 2%.

בדיקת האסטרטגיה האחרונה, שנמשכה כשנתיים, נועדה בחלקה להודיע לקונגרס שהבנק המרכזי מוכן לפרשנות מחודשת של המנדט שניתן לו ב-1977. מעבר לכך, הפד הודיע שהוא יבצע בדיקה מחודשת כזאת מדי חמש שנים.

בפד מאמינים שהכלכלה מתנהלת בצורה הטובה ביותר כאשר עסקים וצרכנים מתנהגים כאילו האינפלציה תתייצב במרוצת הזמן, למרות עליות וירידות קצרות טווח. היעד של 2% נבחר כפשרה מסוימת - רמה נמוכה מספיק כדי שהצרכנים לא יכניסו אותה כשיקול בהחלטותיהם היומיומיות, אך לא נמוכה עד כדי כך שהיא לא תאפשר לפד להגיב לחולשה כלכלית ולהוריד את הריביות לאפס.

הפד אמנם לא שינה את היעד של 2%, אך הוא הודיע שיחתור לתקופות של אינפלציה מעל היעד אם האינפלציה תהיה מתחת ל-2% בעקבות האטה כלכלית, כדי למנוע ירידה בציפיות לאינפלציה.

הקלפים הבעייתיים של הבנק המרכזי

הפד לא ציין בפירוש כמה גבוה ולאורך כמה זמן הוא יאפשר לאינפלציה להיות מעל 2% בשנה. כשהבנק המרכזי אימץ את יעד ה-2% ב-2012, הריביות קצרות הטווח שלו היו קרובות לאפס, כפי שהן היום. אך בנקאים מרכזיים, כלכלנים ומשקיעים צפו במידה רבה שהן יחזרו במרוצת הזמן לרמות רגילות יותר של 4%, כאשר ההתרחבות הכלכלית תגיע להבשלה.

גם לפני פגיעת המגפה, הריביות הללו נתקעו ברמות נמוכות בהרבה מ-4%, בנסיבות שלא אמורות להשתנות בקרוב, כמו הזדקנות האוכלוסייה, גלובליזציה, טכנולוגיה ועוד כוחות שמדכאים את האינפלציה.

"הפד משחק עם קלפים בלי המלך והמלכה. מחלקים לו על בסיס קבוע קלפים לא חזקים", אמר דיוויד וילקוקס, כלכלן בכיר לשעבר בבנק. "זה מחייב את הפד לשחק עם הקלפים שלו טוב עד כמה שאפשר".

הפד תיאר את יעד האינפלציה של 2% בשנה כ"סימטרי", כלומר לא כתקרת אינפלציה. להוציא תקופה קצרה ב-2018, האינפלציה הייתה מתחת ליעד הזה, ומעולם לא מעליו. לדברי פאואל, זאת עובדה מטרידה מפני שהיא עלולה להוביל לירידה מזיקה בציפיות האינפלציה העתידית של עסקים וצרכנים.

נשמע אולי מוזר שהפד רוצה יותר אינפלציה, בייחוד בהתחשב בעליית מחירי הדיור לדוגמה, אך פאואל אומר שהפד צריך להימנע מ"מעגל שלילי של אינפלציה וציפיות אינפלציה נמוכות יותר".

יעד העלאת התעסוקה של הפד משקף עולם משתנה

עם עדכון מסגרת המדיניות המוניטרית שלו, העביר הפדרל ריזרב בעדינות את העדיפות שלו מאינפלציה לתעסוקה.

המשמעות המעשית היא קטנה. עם אינפלציה שכבר נמוכה מהיעד ואבטלה של יותר מ-10%, הריביות היו נשארות קרוב לאפס במשך כמה וכמה שנים, וזה לא השתנה. אבל זהו שינוי מוסדי ופילוסופי חשוב. כמו נקודות מפנה אחרות בהיסטוריה של 107 שנה, גם הפעם שינוי מסגרת המדיניות של הבנק המרכזי נעשה בתגובה לעולם שהשתנה.

בנקים מרכזיים תפקדו במשך תקופה ארוכה בהנחה שיש יחסי תן וקח בין תעסוקה לאינפלציה. כאשר שיעור האבטלה יורד מתח לרמה "טבעית" כלשהי, האינפלציה מתחילה לעלות. יחסים אלה נקראו "עקומת פיליפס". זה אומר שהאבטלה יכולה להיות גם נמוכה מדי וגם גבוהה מדי. לפי עקרונות המדיניות המסורתיים שלו, הפד ניסה למזער את ה"סטיות" של האבטלה מהרמה הטבעית שלה. בפועל, המשמעות הייתה שהפד היה צריך גם להעריך את הרמה הטבעית וגם להעלות את הריביות אם רמת האבטלה ירדה ממנה.

מובטלים בארה"ב. אין יותר דבר כזה אבטלה נמוכה מדי / צילום: Nati Harnik, Associated Press

המסגרת החדשה מחליפה "סטיות" ב"חיסורים", כלומר האבטלה יכולה להיות גבוהה מדי אך לעולם לא נמוכה מדי. שני גורמים הובילו לשינוי הזה. האחד הוא שעקומת פיליפס השתטחה מתחילת שנות ה-2000. כאשר האבטלה צנחה לשפל של 50 שנה בשנה שעברה, גם האינפלציה נשארה נמוכה.

יו"ר הפד ג'רום פאואל הסביר ששינוי המילים "יכול להיראות סובטילי, אך הוא משקף את השקפתנו שאפשר לשמור על שוק עבודה חזק בלי להוביל להתפרצות אינפלציה".

הגורם השני הוא שמדינות רבות סובלות מצמיחה איטית ממושכת ומאינפלציה בפועל ואינפלציה צפויה נמוכות, שנוטות להוריד את הריביות במרוצת הזמן. זו בעיה מפני שאם הריביות נשארות נמוכות בזמנים רגילים, לבנקים מרכזיים יש פחות מרחב להוריד אותן בזמנים רעים.

גרג איפ, וול סטריט ג'ורנל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.