ברור לכולנו שבהרבה תחומים בחיינו, מעטים מנצחים את הממוצע לאורך זמן. בו בזמן, ברור לנו שאנחנו שייכים לקבוצה שהיא "מעל לממוצע" - הרבה מעל לממוצע. יש מחקרים שמעידים שאפילו כששואלים אנשים המאושפזים בבית חולים אחרי תאונת דרכים קשה, האם הם נוהגים טוב מהאדם הממוצע, התשובה היא בדרך כלל - כן. גם כשהם אלה האחראים לתאונה, הם מעריכים שהם נוהגים טוב יותר מהממוצע.

ב-45 השנים האחרונות צמח בית ההשקעות האמריקאי Vanguard סביב התזה שישנם מנהלי תיקים בודדים שמצליחים לנצח את מדדי השוק לאורך זמן. ואנגארד, הידוע בהשקעות הפסיביות שלו, ויתר על מנהלי השקעות, מתמחה בקרנות סל העוקבות אחר סקטורים או מדדים, ומנהל כיום בסך הכל כ-6.2 טריליון דולר בזכות התזה הזו.

במצב העולם הנוכחי, התזה הבסיסית של ואנגארד השתבשה, משתי סיבות: ראשית, יש כיום כל כך הרבה מדדים שונים, שעצם בחירת תמהיל המדדים היא אמירה על הכלכלה, השוק, המגמות הצפויות וניסיון לנצח את הממוצע. בפועל, הצורך בבחירה בין אלפי המדדים הקיימים מבטאת מעבר לניהול אקטיבי, ולא ממש פסיבי.

נוסף על כך, יש שיגידו כי המדדים הכלליים - אותם מדדים בסיסיים שאמורים לשקף את הכלכלה כולה - השתבשו. המדדים האמריקאים המובילים מוטים באופן קיצוני לטובת חמש חברות טכנולוגיה. מדד המניות הישראלי, לעומת זאת, מוטה מניות בודדות במגזרי הפיננסים, הנדל"ן והפארמה. מצד אחד, ייתכן כי זה גם כוחו של המדד - הוא מבטא תמהיל משתנה, וכשקרנן של מניות הטכנולוגיה יירד, יהיו חברות אחרות בתמהיל שיעלו ויאזנו או יחפו על ההפסדים. מצד שני, ייתכן כי זה היה נכון במשך שנים רבות, אבל במצב הקיצון שאליו נקלענו, הפערים וחוסר האיזון גדולים מדי.

בין אם אתן/אתם משקיעות/ים צנועות/ים, ובין אם אתן/אתם משוכנעות/ים ביכולתכן/ם להניב תשואה מעל לממוצע, יש שורה של החלטות אקטיביות שאתן/אתם מבצעות/ים בתזת ההשקעות שלכן/ם - בין אם זו בחירת מדדי ההשקעה ת"א-35 או ת"א-125, נאסד"ק או S&P 500 וכן הלאה.

התזה הבסיסית של מרבית הכלכלנים ברחבי העולם היא שבעתיד הנראה לעין, העולם ימשיך להערים עלינו קשיים - ולכן הריבית ביותר ויותר מדינות תישאר נמוכה, ואולי אפילו תגלוש לשלילית. הבנקים המרכזיים ימשיכו לייצב את העולם הפיננסי, ולכן כרגע אין חשש מיידי מנזילות.

עסקים קטנים ובינוניים רבים ברחבי העולם יקרסו. החברות הגדולות יגדלו. מדינות מתוקנות יעדיפו להזרים פעילות למשק באמצעות הרחבת פרויקטים תשתיתיים על פני משלוח צ'קים בדואר. הפערים הכלכליים והפילוג במדינות שלא ישכילו למנוע הידרדרות כלכלית או למצוא אפיקי פרנסה חלופיים מהירים - יגדלו.

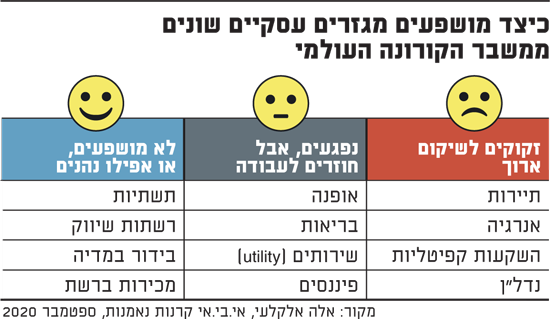

ככל שנסכים עם הנחות הבסיס האלה, ניתן לגזור מהן תמונה של ענפים ומדינות שבהם עדיף להשקיע בתקופה הזאת. אזכיר כי הפתיח לטור זה מניח כי שומר כספו לא ישים את כל יהבו על השקעה אחת, ולא יבנה את כל אסטרטגיות ההשקעות שלו על תזה אחת, הגיונית ככל שתהיה. אפשר לראות את תמונת הענפים המסתמנת מהנחות הבסיס האלה, בטבלה המוצגת בטור זה.

מגזר התיירות מוביל בעוצמת הפגיעה

המורכבות מתחילה כשאנחנו מנסות להתמודד עם שאלה כמו "מה נכלל בתשתיות?" פעם זה היה ברור, תשתיות משמען היה "נלבישך שלמת בטון ומלט". בישראל, למרות היותנו "אומת הסטארט-אפ", מרבית המתעשרים מגיעים כנראה ממיליארדי השקלים שממשלות ישראל השקיעו בשנים האחרונות בשיפור תשתיות התחבורה. נראה כי המגמה הזו תימשך בשנתיים-שלוש הקרובות.

גם בארה"ב, די ברור לכל מי שביקר שם בשנים האחרונות, שיש מקום להשקיע סכומי עתק בשדרוג תשתיות התחבורה. לצד זאת, יש תשתיות נוספות שכדאי להתייחס אליהן, ויש מקום לחשוב שהן יהיו יותר משמעותיות בשנים הקרובות: מים, אנרגיה מתחדשת, סייבר, מרכזי נתונים, תשתיות תקשורת ועוד. יש קרנות מחקות, שנותנות מענה להשקעה בסוגי התשתיות השונות. צריך רק להגדיר מה רוצים.

סקטור נוסף שנהנה באופן מפתיע ממצב העולם שאליו נקלענו, הוא מגזר רשתות השיווק, או מדויק יותר לומר, רשתות השיווק שהשכילו לפתח פתרונות מסחר אלקטרוני. השילוב של סגר, שהייה ממושכת באזורי המגורים והעברת כספים מסודרת מהמדינה לאזרחים שנותרו ללא שכר, השפיעו לחיוב על הענף.

בישראל, עונת החגים והסגר עשויים להשפיע לחיוב על דוחות הרבעון השלישי של רשתות השיווק. אבל, מסובך יותר להעריך מה יקרה אם המשבר הכלכלי יחריף. יש תרחיש שאומר שיותר אנשים נוהרים לרשתות הדיסקאונט וקונים מותג פרטי, שהוא רווחי יותר לרשתות. לעומת זאת, יש תרחיש אחר שלפיו, המשבר הכלכלי באמת מחריף, והמעבר לדיסקאונט לא מחפה על הירידה הכללית בצריכה ובתוצאות הרשתות.

בידור ומדיה נהפכו למוצרי צריכה בסיסיים. כנראה שנוותר על כל מיני דברים אחרים, לפני שנוותר על גישה לשירותי מדיה. אפשר להשקיע במדיה ובידור דרך מדדי הטכנולוגיה, ואפשר לבחון תת-סקטורים, כמו חברות שמספקות שירותי סטרימינג, משחקים מקוונים ורשתות חברתיות.

בצד השני של המשוואה, מוצבים הסקטורים שנפגעו עסקית - ובהתאם נפגע גם הציבור שהשקיע בהם. תיירות לצורותיה בוודאי מככבת בראש טבלת הנפגעים מהקורונה, לצד סקטור האנרגיה והסקטור הפיננסי. כמו שברורה עוצמת הפגיעה, כך גם ברורה עוצמת ההתאוששות כשנתחיל לראות מתווה של יציאה מהמשבר.

הדרך הבטוחה לפיזור ההשקעות

הספקולציות המנסות לנחש מתי ואיך יסתיים משבר הקורונה, נוטות ללבוש צורת אותיות. האותיות V, L, U הן המקובלות, אבל באחרונה יש שיח גם על מתווה K. מתווה זה מדבר על מצב שבו יש שכבות באוכלוסייה וסקטורים שלמעשה, אף פעם לא נכנסו למשבר - ויש כאלה שנקלעים אליו בהדרגה.

אפשר לבחור להשקיע במדדי מניות רחבים מאוד, כמו למשל, ראסל 3000, שנחשב למייצג האמין ביותר של הכלכלה האמריקאית, מכיוון שהמניות הכלולות בו מייצגות כ-98% משווי השוק של כלל החברות בארה"ב. מלבד דוגמאות קיצון כמו מדד הראסל, כמעט כל מדד אחר ייתן הטיה לתזת השקעה ספציפית.

הדרך הבטוחה יותר כיום לקבל פיזור אמיתי - כזה ששומר על תיק השקעות מאוזן - מחייבת הרכבה של תמהיל מדדים. תמהיל שמייצר חשיפה לא רק לסקטורים וגיאוגרפיות, אלא גם בין מוצרים פיננסיים שונים.

אלה אלקלעי היא יו"ר אי.בי.אי קרנות נאמנות. חברת אי.בי.אי בית השקעות בע"מ מנהלת תיקי השקעות וקרנות נאמנות. לחברה ו/או לחברות הקשורות לה עשויות להיות החזקה ישירה/עקיפה במניות ובחברות המוזכרות בטור זה. האמור אינו מהווה תחליף לייעוץ או שיווק המתחשבים בנתונים ובצרכים המיוחדים של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.