שורה של הנפקות הראשוניות (IPO) מוצלחות בתקופה האחרונה, והעדנה שלה זוכות מניות טכנולוגיה בשוקי ההון, בעיקר בארה"ב, הכשירו את הקרקע לגל הנפקות כמותו לא זוכרים בבורסה בת"א זה יותר מעשור.

ל"גלובס" נודע, כי ברבעון הנוכחי (הרביעי של השנה) יטופלו כ-28 טיוטות תשקיפי IPO ברשות ניירות ערך - "כמות יוצאת דופן אשר, ככל הנראה, לא הייתה כמוה מאז גל ההנפקות של 2005-2008", לדברי גורמים מעורים.

כל טיוטות התשקיפים שהוגשו הן על בסיס הדוחות הכספיים למחצית הראשונה של 2020, והחברות המגישות מעוניינת להשלים את ההנפקה עד סוף נובמבר. עם זאת, צריך להדגיש כי הגשת טיוטת התשקיף אינה מבטיחה קבלת היתר הנפקה ולא את הצלחת ההנפקה עד למועד זה.

עיקר ההנפקות שבצנרת הן של חברות טכנולוגיה, עם דגש על כאלה הפועלות בתחום האנרגיה המתחדשת. ככל הידוע, 19 מהתשקיפים שמטופלים עתה במחלקת תאגידים ברשות ניירות ערך לקראת הנפקה ראשונית של מניות - יותר משני שלישים מהתשקיפים שבטיפול - הם תשקיפים של חברות טכנולוגיה מתחומי הפעילות שהפכו לחביבי המשקיעים מאז פרץ משבר הקורונה. זאת, בזכות העמידות הגבוהה שהפגינו בפעילותן העסקית במהלך המשבר, ופוטנציאל הצמיחה הגלום בהן, גם בזכותו.

■ ב-2021 ההייטק הישראלי סוף סוף יציף את הבורסה בתל-אביב

לדברי גורם מעורה, חברות הטכנולוגיות שמתכוונות להצטרף לבורסה המקומית בקרוב הן בעיקר בתחומי האנרגיה הירוקה והאגרו-טק, ולצדן חברות מכשור רפואי, פוד-טק, אינשור-טק ועוד. לצדן יש בטיפול עוד ארבעה תשקיפים של חברות בתחום הנדל"ן היזמי, שתי חברות בתחום הכימייה ועוד שלוש חברות מתחומי משק מסורתיים אחרים. "כמות התשקיפים שהוגשה רק ברבעון הנוכחי גבוהה יותר מבכל שנה אחרת בחמש השנים האחרונות", אומר גורם מעורה אחר.

נציין כי גיוסי ההון הראשוניים המרובים והמוצלחים שנעשו עד כה השנה בבורסה בתל אביב, עיקרם מאז חודש יוני, בולטים במיוחד בצל חוסר היציבות הקיצוני שאפיין את המסחר בשווקים עד לאחרונה, וביצועיו הדלים של ת"א-35, שאיבד כ-20% מתחילת השנה.

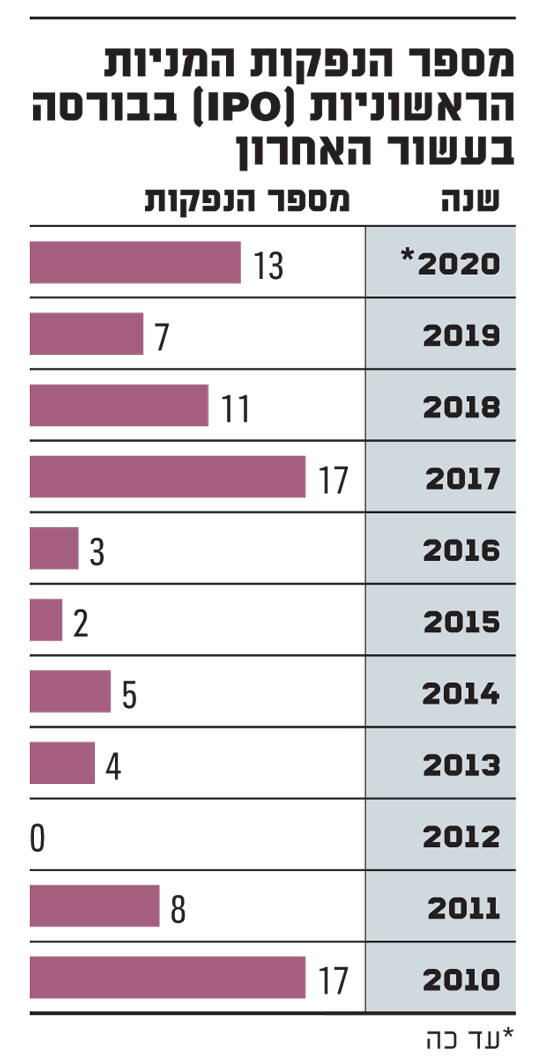

אך לא רק זאת, מדובר בעדנה שבאה אחרי שנים של יובש בשוק ההנפקות הראשוניות. בהקשר זה נזכיר, כי ב-2015 היו שתי הנפקות ראשוניות, ב-2016 כבר היו שלוש וב-2017 המספר תפח ל-17. ב-2018 ירד מספר ה-IPO פה ל-11 וב-2019 הוא עלה לשבע.

מספר הנפקות המניות הראשוניות (IPO) בבורסה בעשור האחרון

הנפקדת ביומד ראשונה אחרי עשור

גל ההנפקות שבדרך צפוי לצאת לדרך לאחר שבימים האחרונים השלימה שותפות המו"פ אלמדה ונצ'רס, שמוביל החתם צחי סולטן, גיוס הון ראשוני של כ-70 מיליון שקל בבורסה, ובכך הפכה להנפקת ההון הראשונית ה-13 המתבצעת בבורסה מתחילת השנה, מרביתן החל מחודש יוני.

הנפקות המניות הראשוניות (IPO) הבולטות העומדות על הפרק

אלמדה, המשקיעה בתחומי הבריאות הדיגיטלית והמכשור הרפואי, היא ככל הידוע שותפות המו"פ הראשונה בבורסה בתחום מדעי החיים, והנפקתה נעשית אחרי עשור כמעט ללא הנפקות ביומד משמעותיות בבורסה המקומית.

החברה שככל הנראה תהיה המצטרפת הבאה לגל מנפיקות האקוויטי בתל אביב היא חברת הטכנולוגיה אקווריוס מנועים, שבשבוע שעבר קיבלה התחייבות עקרונית מכמה גופים מוסדיים להשקעה, על מלוא כספי ההנפקה שהיא מתכננת לבצע - כ-60 מיליון דולר, לפי שווי חברה של כ-900 מיליון שקל (כ-260 מיליון דולר).

ככל הידוע, עם הגופים המוסדיים האמורים נמנים מגדל, הפניקס, כלל ופסגות, והסגירה מולם נעשתה במקביל לסגירה סופית של תשקיף שעליו עומלת אקווריוס, הצפוי להתפרסם בזמן הקרוב, שעל בסיס הטיוטות הראשוניות שלו התקבלו ההתחייבויות להשתתפות בהנפקה.

אקווריוס מנועים הוקמה ב-2014 והיא פועלת בפיתוח מנועים חסכוניים ויעילים, כך שהם מגדילים את ניצול האנרגיה שלהם משמעותית ביחס למנועים קיימים.

עם מייסדי החברה נמנים המנכ"ל אריאל גורפונג, סמנכ"ל הטכנולוגיות שאול יעקובי והיו"ר גל פרידמן, ועם בעלי המניות שלה נמנים מריוס נכט, ממייסדי חברת הטכנולוגיה צ'ק פוינט, ואיש העסקים ליאון רקנאטי באמצעות גלנרוק, חברת ההשקעות הפרטית שבבעלותו.

"לא זוכר התנפלות כזו על השוק"

לאור כל זאת השנה הנוכחית עשויה לשבור שיא של עשור בהנפקות ראשוניות בבורסה, לאחר שכבר עברה את מספר ההנפקות האקוויטי הראשוניות שבוצעו ב-2019 ופעיל ותיק בשוק החיתום אמר באחרונה, כי "אני לא זוכר התנפלות כזו על השוק ב-20 השנים האחרונות, גם בתקופות הטובות".

חלק ניכר מהצלחתן של הנפקות 2020, גם בעת הגיוס וגם לאחר תחילת המסחר בהן, טמון בשינוי שיטת ההנפקה, שבאמצעותה נעשו מרבית גיוסי ההון השנה. שיטת ההנפקה ההולכת והופכת לדומיננטית יותר ויותר עם ההתקדמות בזמן היא "הצעה לא אחידה", וזאת על חשבון דרך ההנפקה המסורתית של מכרז, שבאמצעותה בוצעו יתר ההנפקות השנה.

"שוק ההון מוכיח כי גם בתקופת משבר הקורונה הוא מקור אשראי שיכול להוות מנוע להנעת השוק", אומר גורם בשוק, שמציין כי "מודל השימוש של הצעה לא אחידה נראה עד כה מודל מוצלח, שגם הביא משקיעים זרים".

לדברי אותם גורמים, מציאות זו משנה את תפיסת הבורסה בעיני חברות, ובהן גם כאלה מתחום הטכנולוגיה - שלאורך שנים התרחקו מהבורסה המקומית. זה קורה גם הודות למהלכים נוספים שמובילה הרגולציה בישראל, החל מצעדים של רשות ניירות ערך, דרך מהלך עידוד השקעות המוסדיים שמובילה רשות החדשנות, שלה שותפה גם רשות שוק ההון.

המספר הגבוה של חברות שרוצות להנפיק את מניותיהן בבורסה המקומית, בדגש על חברות טכנולוגיה, מאפשר ליו"רית רשות ניירות ערך ענת גואטה להתחיל ו"לסמן וי" על אחת מהמטרות שהצהירה עליהן בעבר: להנגיש את השוק המוסדי לקהלי יעד חדשים, ובראשם חברות ההייטק, ככלי לפיתוח הבורסה וגם לחיבור חברות הטכנולוגיה להשקעות הציבור.

בהקשר זה היא הצהירה בעבר כי "החיבור בין שוק ההון להייטק הישראלי הוא חיבור תשתיתי שצפוי ומיועד לאפשר בסופו של יום לציבור בישראל להיות שותף להצלחת ההייטק הישראלי, שמהווה עורק ראשי בכלכלת ישראל".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.