שוק הנפקות המניות הראשוניות הרותח בתל אביב ממשיך לספק חדשות, והפעם על הפרק עומדת חברת האשראי החוץ-בנקאי מניף, שבה מחזיק מאיר שמיר באמצעות חברת מבטח שמיר הבורסאית. לקראת הנפקתה המתוכננת, עדכנה מבטח שמיר בדבר הגשת טיוטת תשקיף להצעה ראשונה לציבור של מניות (IPO) ושל אג"ח.

מבטח שמיר מחזיקה בכ-74% מהונה של מניף, וביתרה מחזיקה דיסקונט קפיטל, שחברת החיתום שלה תוביל את ההנפקה. התשקיף, שהוגש לרשות ניירות ערך ועדיין לא פורסם לציבור, מתבסס על דוחותיה הכספיים של מניף למחצית הראשונה של 2020, ועל פי ההערכות, החברה מעוניינת לבצע את ההנפקה לפי שווי שוק של כ-500 מיליון שקל ולגייס כ-150 מיליון שקל.

לפי התשקיף, מניף, שהוקמה בשנת 1999, "עוסקת בהעמדת מימון ליזמים בענף הבנייה, כאשר עיקר המימון הינו השלמת הון - קרי, מימון ההון העצמי הנדרש מיזמים במסגרת ליווי בנקאי סגור לפרויקטים". פעילותה מתרכזת בישראל. על פי מניף, הפרויקטים שלהם החברה מעמידה מימון, "ממוקמים בכל רחבי הארץ, והקמתם נמשכת בממוצע כשלוש שנים". מדובר בטווח של 30-200 דירות בכל פרויקט.

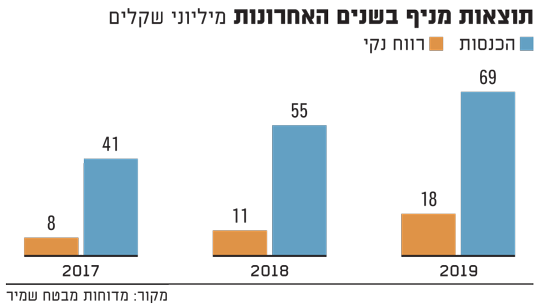

עד ל-2016 החזיקה מבטח שמיר בכ-52% ממניף, ואז הגדילה את חלקה בהשקעה של פחות מ-3 מיליון שקל - מה שמשקף לה הצפת ערך אדירה. דוחותיה הכספיים של מבטח שמיר חושפים כי ב-2019 הכנסות מניב צמחו ב-24% לכ-69 מיליון שקל, והרווח הנקי קפץ בקרוב ל-70% לכ-18 מיליון שקל.

תוצאות מניף בשנים האחרונות

13 הנפקות ראשוניות מתחילת 2020

מרבית המימון שמניף מעמידה ללקוחותיה, "מובטח בשעבוד שני אחרי הבנק המלווה של הפרויקט", כך שמימוש הבטוחה דורש את הסכמת הבנק, והחברה מממנת את פעילותה מהיתרות שלה ומאשראי המגויס מבנקים, וכן מבעלי מניותיה. מנכ"ל מניף הוא מאור דואק, שעלות העסקתו ב-2019 הסתכמה ב-4.1 מיליון שקל - ועיקר הסכום ניתן לו כמענק.

מבטח שמיר היא חברה המשקיעה בחברות תעשייה, טכנולוגיה, תקשורת ונדל"ן, וכן בעלת מניות בחברת הלוויינים גילת. מניית מבטח שמיר נסחרה במגמה חיובית על רקע הודעתה בדבר הנפקתה המתוכננת של מניף, והשלימה טיפוס של כ-30% מתחילת השנה - כך שהיא משקפת למבטח שמיר שווי של כ-800 מיליון שקל.

הנפקת מניף מצטרפת לגל הנפקות אקוויטי ראשוניות צפויות בתל אביב. עד כה השנה הושלמו 13 הנפקות ראשוניות בבורסה, מרביתן מאז יוני, ואם לא יחול שינוי בסנטימנט בשווקים, אליהן צפויות להצטרף עוד רבות נוספות עד סוף השנה.

גם הנפקות ההון המשניות נהנות בתקופה האחרונה מביקושים גבוהים, והאחרונה והמשמעותית ביניהן בוצעה על ידי חברת או.פי.סי אנרגיה, שעדכנה על הבטחת גיוס של קרוב ל-740 מיליון שקל - סכום המקסימום שאותו ביקשה לגייס, לפי הודעותיה מהימים האחרונים. חלקה בגיוס של חברת קנון הולדינגס, שבאמצעותה מחזיק עידן עופר בשליטה באו.פי.סי, עמד על כ-340 מיליון שקל (כ-100 מיליון דולר), בהתאם להתחייבויותיה, והוא יסייע לה במימון עסקת ענק לרכישת חברת תחנות הכוח האמריקאית CPV, בהשקעה של עד 815 מיליון דולר (כ-2.8 מיליארד שקל).

יחד עם הנפקה פרטית של כ-350 מיליון שקל שביצעה או.פי.סי לכלל ביטוח ולהפניקס, ועם גיוס אג"ח בהיקף של כ-585 מיליון שקל, השלימה החברה בתוך שבוע גיוס בסכום מצרפי של כ-1.3 מיליארד שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.