חברת גב ים נחשבת בשוק ההון לאחת מחברות הנדל"ן המניב האיכותיות בישראל. היא אינה הגדולה מכולן במונחי שווי שוק, אולם מכפיל ההון הגבוה שלה ביחס לשאר החברות המקומיות בענף, מעיד על החיבה העזה של המשקיעים לפעילותה .

אתמול נסחרה גב ים לפי מכפיל של 1.95 ביחס להון העצמי שלה, כלומר ששווי השוק שלה (5.24 מיליארד שקל) גבוה ב-95% משווי ההון העצמי המיוחס לבעלי המניות שלה (2.69 מיליארד שקל). אלא שמחיר זה אינו מרתיע את איש העסקים אהרון פרנקל, שהחליט להשקיע הון ניכר ברכישת השליטה בחברה .

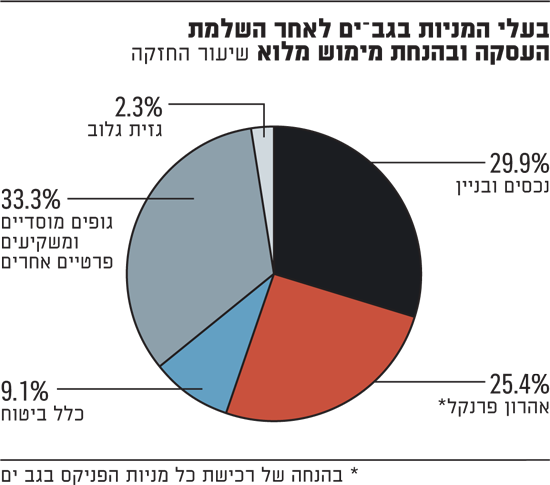

פרנקל, שניצל את ירידות השערים במניה מוקדם יותר השנה לבניית פוזיציית השקעה ראשונית של 10.3% ממניות גב-ים, סיכם ביום ו' האחרון על רכישת עוד 15.1% ממניות החברה מידי מגדל בתמורה לסכום של עד 939 מיליון שקל, המשקף פרמיה של כ-20% על מחיר המניה בבורסה. כך, שהשלמת העסקה תביא את פרנקל להחזקה ב-25.4% ממניות גבי ים .

המחיר הגבוה אותו הסכים פרנקל לשלם למגדל, משקף למעשה פרמיית השליטה וחושף את כוונתו של פרנקל להפוך לבעל השליטה החדש בגב ים. על-פי מקרות בשוק, פרנקל מעוניין להמשיך ולרכוש מניות נוספות של החברה בשוק, ולשם כך נפגש בתקופה האחרונה גם עם בעלי מניות מרכזיים אחרים שלה .

בין השאר נפגש פרנקל עם נציגי חברת כלל ביטוח, שמחזיקה ב-9.1% ממניות גב ים, וכן עם בעל השליטה ומנכ"ל חברת גזית גלוב, חיים כצמן, שמחזיקה ב-2.34% ממניות גב-ים. לדברי אותם מקורות, לפרנקל קיימים כל המקורות הפיננסיים הנחוצים לצורך הרחבת השקעותיו, כשהוא עצמו אמין גדול בתחום הנדל"ן המניב ומכיר היטב את התחום, בהיותו בעליה של פעילות ענפה בתחום זה באירופה .

גב ים, שמנייתה זינקה ב-30% מאמצע אוקטובר , מתמחה בהקמה ובתפעול פארקים (מתחמי משרדים) לחברות הייטק. כמו כן עוסקת החברה בתחומים נוספים במגזר הנדל"ן המניב, ובהם מסחר, משרדים ומגורים. בעלת המניות הגדולה בגב-ים היא חברת נכסים ובניין שבשליטת קבוצת דיסקונט השקעות (דסק"ש) .

נכסים ובניין מחזיקה ב-29.9% ממניות גב-ים, אולם מכרה בשנה האחרונה חלק ניכר מהחזקתה ואינה מוגדרת עוד באופן רשמי כבעלת שליטה, כדי לחמוק מהגדרות חוק הריכוזיות האוסרות פירמידה בעלת שלוש שכבות של חברות ציבוריות. במצב הנוכחי, יכול פרנקל להמשיך ולאסוף מניות של גב-ים בשוק עד לרף של 45% מהחברה, אותו מחייב חוק החברות לחצות רק בדרך של הגשת הצעת רכש לנתח של 5% או יותר מהמניות .

לחילופין, יוכל פרנקל בעתיד לנסות ולרכוש גם חלק מהמניות שמחזיקה כיום נכסים ובניין. עניין זה יהיה תלוי בין השאר גם בהחלטות שיקבלו בעלי השליטה החדשים (או הישנים) של דסק"ש.

המאבק על דסק"ש מתקרב להכרעה

דסק"ש עצמה נמצאת היום במרכזו של מאבק שליטה רווי יצרים בין הבעלים הקודם, אדוארדו אלשטיין, לבין קבוצת משקיעים בראשותה של חברת הנדל"ן מגה אור, שבשליטת צחי נחמיאס. אלשטיין מבקש לשוב ולשלוט בדסק"ש לאחר שאיבד אותה בעקבות קריסת חברת אי.די.בי בה שלט, בעוד שנחמיאס מציב אלטרנטיבה מרעננת שזוכה לרוח גבית חזקה מצדם כונסי הנכסים, נאמן אי.די.בי, ונושי החברה .

ביום ד' השבוע יסתיים המכרז לרכישת מניות השליטה (כ-70%) בדסק"ש, שמנהלים כונסי הנכסים, עוה"ד רענן קליר ואלון בנימיני, בשיתוף עם נאמן אי.די.בי, עו"ד אופיר נאור. בשבוע שעבר הגיש אלשטיין בקשה לביהמ"ש להורות כי אין תוקף להתקשרות השניה של בעלי התפקיד (הכונסים והנאמן) עם מגה אור .

בתחילת השבוע הגישו הכונסים והנאמן את תשובתם לביהמ"ש, ובה התנגדות נחרצת לבקשתו של אלשטיין. לדברי בעלי התפקיד, להתנגדות זו שותפים גם כל הנאמנים למחזיקי אגרות החוב (סדרות ט', י"ד ו-ט"ו) של אי.די.בי, המייצגים את נושי החברה .

בתשובתם לביהמ"ש, כותבים בעלי התפקיד כי "בקשת אלשטיין מנסה להביא לפקיעת הצעת מגה אור, שלתוקפה חשיבות רבה, וזאת בניגוד לטובת הנושים, ובאופן שעלול לפגוע בהליך התחרותי שנועד להתקיים השבוע, שהצעת מגה אור משמשת לו הצעת מינימום. מובן שאם הצעת מגה אור תפקע והליך ההזמנה ייכשל בשל כך, הרי שהנושים יספגו נזק אדיר. אין לתת לכך יד ".

לדברי בעלי התפקיד, תכלית בקשת אלשטיין היא לפגוע בתוקף של הצעת מגה אור, תוצאה שתפגע בהליך ההזמנה להציע הצעות ובנושים, שבעת הזו (כאשר יש שני מתמודדים) מצויים במצב ראוי מאוד. עוד הם טוענים כי לאלשטיין כמציע אין כל מעמד לנסות ולקרוא תיגר על תנאי שסוכם עם מגה אור, וכי לעמדותיו וטענותיו אין משקל .

ניסיונות לצמצום החוב למחזיקי האג"ח

אי.די.בי, שנשלטה עד לאחרונה בידי אלשטיין, נותרה חייבת למחזיקי האג"ח שלה סכום עתק של כ-2 מיליארד שקל. את החוב הזה מבקשים מחזיקי האג"ח לצמצם למינימום באמצעות מכירת נכסיה של אי.די.בי .

הנכס המרכזי לכיסוי החוב הוא החזקה בכ-82% ממניות דסק"ש, אותן הציעה מגה אור לרכוש תמורת כ-1.12 מיליארד שקל. אלשטיין, מצדו, הציעה לפי שעה לרכוש רק כ-70% ממניות דסק"ש תמורת כ-950 מיליון שקל, אולם לא הציג בפני בעלי התפקיד הוכחות בנוגע ליכולתו להשלים את העסקה .

שתי ההצעות נוקבות באותו שווי חברה, של כ-1.36 מיליארד שקל לדסק"ש, המשקף מחיר של מחיר של כ-9.58 שקלים למניה - הגבוה בכ-30% ממחיר השוק. זאת לאחר ירידה של כ-20% בשבוע, לה קדם זינוק של כ-80% בחודש שחלף - לאחר שהחליט ביהמ"ש על נטילת השליטה בחברה מידיו של אלשטיין . מניות השליטה בדסק"ש (70.2%) משועבדות למחזיקי אג"ח י"ד של אי.די.בי, ואילו המניות הנוספות משועבדות לטובתה של אי.די.בי עצמה .

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.