מגפת הקורונה הביאה עימה משבר כלכלי שנוגע לרבים, בארץ וברחבי העולם. המחלה הולכת ומעמיקה בעולם המערבי במה שנראה כמו גל מגפה שני קלאסי, כזה שמגיע עם החורף, והוא עצום מן הגל הראשון. קשה לראות מצב שבו התעצמותה של המחלה לא מטילה עול ובלם על הכלכלה האמיתית בשנים הקרובות, קשיים שישאבו משאבים רבים כדי לאפשר למשקים לצלוח את המשבר. האם הכלכלות חסינות ויכולות לעכל משבר כה עמוק, ללא כל השפעות על הכלכלה בכללותה?

מתוך ביצועי שוקי ההון בארץ ובעולם, ניתן להניח כי לפי עמדות המשקיעים ברחבי העולם התשובה לשאלה הנ"ל חיובית. השווקים עלו בנובמבר, ולמרבה השמחה מדדי תיקי ההשקעות של אג'יו רשמו עליות שהעבירו אותם מביצועים שליליים כתוצאה מהמשבר, לסביבת תשואה חיובית.

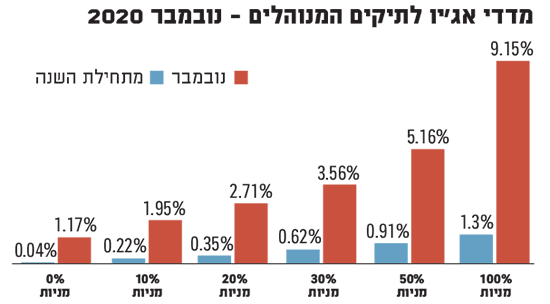

בתוך כך, מדד תיק המניות של אג'יו עלה בנובמבר ב-9.15% ומדד תיק האג"ח עלה ב-1.17%. בהערכותינו הוורודות גרסנו כי הבנצ'מרק של שוק המניות על פי הרכבו במדדי אג'יו צריך לעלות ביותר מ-7% עד סוף השנה וכי הבנצ'מרק של שוק האג"ח ביותר מ-1%, ושניהם כאמור חצו את הקווים הללו כבר בנובמבר. מדדי תיקי הביניים, המכילים 20% ו-30% מניות, עלו בנובמבר בשיעורים של 2.71% ו-3.56%, בהתאמה. כפי שניתן לראות בגרף, כל מדדי התיקים חצו בנובמבר את קו האפס ועברו לתשואה חיובית מתחילת השנה.

מדדי אג'יו לניהול תיקי השקעות מבוססים על נתונים מבתי השקעות רבים, ובהם פסגות, אלטשולר שחם, פעילים, מגדל שוקי הון, אקסלנס, איי.בי.איי, מיטב דש, הראל פיננסים, תפנית דיסקונט, UNIQUE, הלמן אלדובי, אלומות ואנליסט. הנתונים מתקבלים מהגופים המנהלים מעל 80% מתיקי ההשקעות של הציבור. המדדים הנבנים מנתונים אלו עוקבים אחר "תיק ההשקעות המצרפי" של הציבור, ומהווים מדדי ייחוס והשוואה (בנצ'מרק) אובייקטיביים לצורך השוואת ביצועים ותוצאות בתיקי השקעות מנוהלים, קרנות השתלמות ועוד.

שם המשחק הוא ציפיות

מדדי המניות ראו עליות חדות, בכל קשת המניות, כמעט ללא אבחנה, אנליזה מקצועית או כלכלית כלשהי, אלא בעיקר מתוך הציפיות, כאשר ארה"ב מובילה את הראלי של כל המניות ומשאירה עשן סמיך לשאר המדינות.

מטבע הדברים, כמשקיעים ישראלים אנו רואים את התיקים המקומיים, אבל בואו ננסה לקבל מעט פרספקטיבה על המתרחש בשוקי ההון בעולם הגדול. ביצועי מדדי המניות בארה"ב מובילים את השווקים זה שנים, כאשר המדדים באירופה, בישראל, בשווקים המתעוררים ובשאר העולם משתרכים מאחור בפערים של עשרות אחוזים.

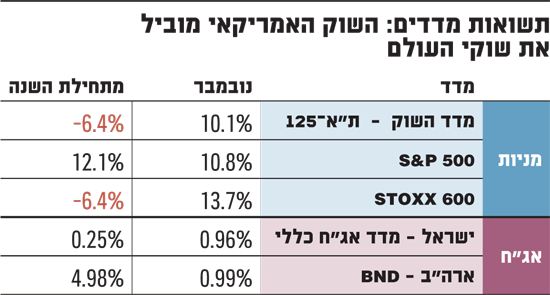

גם השנה, השוק האמריקאי מוביל את המגמות בעולם, כאשר מדד השוק בארה"ב, ה-S&P 500, עלה השנה עד נובמבר בכ-12%, בעוד שוקי המניות בישראל ובאירופה ירדו בתקופה זו בשיעור זהה של 6.4%. על קצה המזלג, המספרים בטבלה מייצגים את היחסיות וההובלה של השוק האמריקאי על פני שאר השווקים, ללא השפעות מטבעיות.

העלייה בשוק המניות בארה"ב מונעת מכמה גורמים, בהם עירוי כספים וייצוב השוק בקניית נכסים פיננסיים על-ידי הממשל, מניות הטכנולוגיה שנהנות מסנטימנט חסר תקדים, מסי חברות נמוכים ומחירי דלק זולים, כמו גם צמצום הוצאות פנאי של צרכנים והפניית המשאבים לצריכה שוטפת.

ראוי להדגיש את הפריחה הטכנולוגית והנהירה אל מניות הטכנולוגיה, אשר מעודדות עליות בשאר הענפים. ניתן גם לראות כי ציבורים גדולים של משקיעים, בכל הגילאים, פועלים במניות ללא כל התחשבות במכפיל או בהשפעות הקורונה על החברה.

זוכרים את גישת הערך? היא לא כל כך מעניינת את כל מי שיושב על המסכים וקונה מניות טכנולוגיה ואחרות, מתוך ציפייה להצלחה חריגה נוספת. על מסלול המרוצים, כל המניות בראלי, וכפי שניתן לראות בטבלה, לא רק המניות במדד ת"א-125, אלא גם האג"ח נהנות מעליות שערים ומרווחי הון בולטים.

שווי מול חלום: האם השוק צודק

כמעט כל אפיקי השוק תרמו לעליות במדדי הבנצ'מרק במהלך נובמבר. מדדי המניות עלו כאמור בשיעורים דו-ספרתיים, אם כי התחזקות השקל ביחס למרבית המטבעות שחקה את הביצועים במדדי חו"ל בקרוב ל-3%.

מדדי האג"ח עלו אף הם בשיעורים בולטים, של מעל 2% בתל בונד הצמוד וכ-1% בתל בונד השקלי. ככלל, האפיק הצמוד נהנה החודש מעליות נאות של כ-1.5% בממשלתיות לטווחים בינוניים, בעוד שהממשלתיות השקליות נותרו ללא שינוי, ואף נשחקו קלות.

התנהגות זו של המשקיעים, המראה התרחקות מהשקליות הממשלתיות אך ביקושים לשקליות הקונצרניות, מלמדת על חששות מפני אינפלציה בעתיד הקרוב, אך חששות אלו מחווירים על-ידי נהירה לסיכון המנייתי.

בחודשים האחרונים נראה כי שוק המניות איבד קשר עם הכלכלה ועם הניתוח הכלכלי, תופעה שהתחזקה בשבועות האחרונים. מניות הטכנולוגיה אחראיות לכך רבות, מאחר שהן ממסכות את המשבר או החולשה בענפים רבים, כאשר הערך הכלכלי של מניות רבות הפך להיות שיקול משני בלבד.

כך ניתן להסביר את העניין הרב בשוק המניות בקרב ציבורים רחבים בשוק המניות, אשר פועלים באמצעות פלטפורמות המסחר בשוק ההון, הישנות והחדשות, ונהנים מזמינות ומיידיות בפעולה, בדיוק כמו בפלטפורמות ההימורים שנוצרו ברשת בשנים האחרונות. אין כל טעם להטריד את ה"משקיעים" החדשים עם מידע, אנליזה או מכפיל של 50 במניה זו או אחרת. רבות ממניות הטכנולוגיה אכן עשויות להצליח בשנים הקרובות, אולם ברבות מהמניות החלום מוביל את המחיר רחוק מדי.

גם שאר המדדים נהנים מביקושים מוגברים של ציבור רחב, שרואה בשוק הנוכחי מקור לרווחים, מבלי לחשוב על שיקולי הערך הכלכלי. האם השוק תמיד צודק? כל עוד המדדים עולים, יש שיאמרו כי התשובה היא "כן".

הכותב הוא מנכ"ל אג'יו ניהול סיכונים והחלטות פיננסיות, המייעצת בניהול השקעות אובייקטיבי ובניהול סיכונים פיננסיים, ומחבר הספר "הסיכון: שומר הראש שלנו". אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.