כבר היום אפשר לפסוק בבירור, כי 2020 היא שנת שיא בהנפקות הראשוניות של חברות בבורסה בתל אביב. גם בעולם יש עדנה לשוק ההנפקות הראשוניות (IPO), והאחרונה שעשתה זאת בהצלחה ממש בימים אלו היא airbnb, שהונפקה בניו יורק בסכום עתק.

אבל הדרך להצטרפות למסחר בבורסה אינה אחת ויחידה - בהנפקת מניות ראשונית. יש עוד דרכים לעשות זאת, ולהפוך לחברה ציבורית שנהנית מקרבה מיידית וקבועה לאפשרויות מימון. למשל, אפשר להתמזג לשלדים ציבוריים, ויש דרך נוספת שהולכת ותופסת תאוצה כשהיא משלבת כמה יתרונות - חברת בלנק צ'ק.

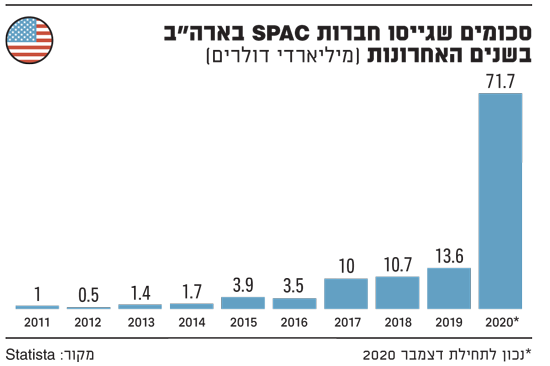

כך, בשוק ההון האמריקאי בולטת מאוד מתחילת השנה התופעה של גיוסי ההון לחברות (SPAC (Special Purpose Acquisition Company - חברות "בלנק צ'ק" שמגייסות כסף מהציבור מבלי שיש להן פעילות כלשהי, ומתחייבות לבצע מיזוג או רכישה שתיצוק לתוכן פעילות תוך זמן מוגדר - או להחזיר את הכסף שגויס למשקיעים.

לפי נתונים שפרסמה חברת המחקר Renaissance Capital מארה"ב, רק ברבעון השלישי של השנה גייסו 75 חברות SPAC סכום מצטבר של 28 מיליארד דולר בוול סטריט, וזאת בהשוואה ל-25 חברות שגייסו 7.4 מיליארד דולר ברבעון השני.

בכך הפך הרבעון השלישי של 2020 לרבעון החזק ביותר אי פעם בגיוסי הון של SPAC. אגב, בתחילת הרבעון הרביעי הגיע גם גיוס הון ל-SPAC ישראלית, כש-ION Acquisition Corp גייסה כסף לטובת השקעה באקוסיסטם הטכנולוגי הישראלי.

אלא ש-ION לא לבד: חברות SPAC רבות, מצוידות במזומנים, מחפשות כעת את השידוך המתאים להן. גם בישראל "מסתובבות" כיום (לפחות וירטואלית) לא מעט חברות כאלו שמחפשות אפשרויות לרכישה. חברה שנרכשת על-ידי SPAC הופכת למעשה לחברה ציבורית, מבלי לבצע הנפקה ראשונית (IPO).

ובתוך כך, בדיוק בסוף השבוע נודע על מיזוג של חברה ישראלית לחברת SPAC - אינוביז העוסקת בתחום הרכב האוטונומי.

היזמיות שלי הוד מויאל ומור אסיא, שהקימו את פלטפורמת השקעות ההון סיכון iAngels שפועלת בתחומי הטכנולוגיה בארץ, מספרות בראיון לגלובס כי לא מעט יזמים מישראל בוחנים בימים אלה את האפיק הזה לגיוס ולהפיכה לחברה ציבורית. "רק בשנה האחרונה היו לפחות 25 SPACs שאנחנו ידענו עליהן, וכנראה שהיו גם יותר, שבחנו פה חברות. יש לנו חמש חברות פורטפוליו שבוחנות את הנושא", אומרת הוד מויאל. לדבריה, זו לא תופעה חדשה - מגמה דומה נרשמה גם לפני כעשור וחצי.

לאיזו חברה מתאים התהליך הזה, ולאיזו מתאים לפנות ל-IPO?

הוד מויאל: "יש מגזרים שמתאימים יותר ל-SPAC מאשר ל-IPO (הנפקת מניות ראשונית). ל-IPO, האידיאל הוא חברות שיש להן מודל עסקי שכבר התייצב, והן יכולות לצפות כמה רבעונים קדימה איך העסק והשוק יתפתחו. ככל שהשוק יותר בשל, החברה יותר מתאימה ל-IPO. ל-SPAC מתאימות חברות שיש להן הרבה מאוד פוטנציאל אך הן בשווקים מתפתחים, צומחים. כלומר, יש אופק מאוד מבטיח אבל יש גם יותר סיכונים. לדוגמה, אחד ה-SPACs המפורסמים ביותר היה של וירג'ין אטלנטיק, בתחום החלל. גם בתחומי הנהיגה האוטונומית רואים SPAC".

אסיא: "בשוק הציבורי יש ציפייה מהחברות להציג תחזית ברורה של עלייה בהכנסות רבעון אחרי רבעון, אחרת זה עלול להשפיע על מחיר המניה. תעשיות מפותחות יותר, כמו פינטק או גיימינג, חברות בשלות עם קהל משתמשים גדול והכנסות שניתן לצפות שנה-שנתיים קדימה - אלה דברים שמשקיעים מוסדיים אוהבים לראות ב-IPO".

מה מחפשים ה-SPACs בישראל?

אסיא: "כמו כל משקיע בשלב הזה, הם מחפשים חברות עם פוטנציאל מאוד גבוה, חברות בצמיחה עם סיכוי טוב להצלחה. אני יודעת שיש הרבה חברות שבוחנות במקביל גם IPO וגם SPAC. ב-SPAC יש 'ספונסר' שמעורב ומוביל אותו, שהוא המשקיע המרכזי שמרכז סביבו את כל הסינדיקט, והוא גם בכובע של בנקאי שעוזר להביא כסף לחברה".

אז איך בוחרים ב-SPAC המתאים, בהנחה שכבר הוחלט ללכת על הכיוון הזה? לדברי הוד מויאל ואסיא, יש כמה פרמטרים שמומלץ לשים אליהם לב. "קודם כל חשוב לדעת מי האדם שמאחורי ה-SPAC, הספונסר", אומרת הוד מויאל. "בשביל יזם, זה כלי מאוד יקר כי צריך לשלם גם באופציות של החברה, לכך זה מהלך שצריך להצדיק את עצמו, עם אדם שאתה מאמין שיכול לקדם את החברה שלך. יש כאלה שיש להם כבר ניסיון קודם מוצלח ב-SPAC.

"דבר שני שצריך להביא בחשבון זה נושא של PIPE: גיוס פרטי לפני ההפיכה לחברה ציבורית, שנעשה כחלק מהתהליך. אומנם ה-SPAC בא עם סכום כסף, אבל משקיעים יכולים להחליט על redemption (לפרוע את הכסף, ש' ח' ו'); לעומת זאת אם עושים במקביל PIPE, ועדיף שיהיה כמה שיותר גדול, על הכסף הזה אי אפשר לעשות redemption. למעשה, עושים במקרה כזה תהליך דומה ל-IPO, נפגשים עם משקיעים ועושים רוד שואו. זה תהליך שלא נדרש, אבל מאוד מקובל, ואם מצליחים להכניס ב-PIPE משקיע גדול כמו T.Rowe או פידליטי, הסיכוי של ה-SPAC להצליח גבוה יותר".

לדברי השתיים, חשוב לזכור גם הבדל נוסף בין IPO ל-SPAC: אם חברה מבקשת לגייס סכום של 300 מיליון דולר ב-IPO ולא תשיג את הסכום הזה, היא לא תהפוך לציבורית; מנגד, ב-SPAC יש יותר מרווח תמרון, משום שיש כסף שכבר מובטח, וגם אם מגייסים פחות מהסכום שתוכנן, עדיין אפשר להפוך לחברה ציבורית.

לדבריהן, אף שזה אפיק יקר יותר, יש בו סיכון מועט יותר בהקשר של היציאה לשוק; ואם הספונסר מוכר ויש לו ניסיון מוצלח, יש גם אלמנט של הגברת האמון מצד המשקיעים. "אם בעבר זו הייתה אלטרנטיבה לחברות שהאופק של IPO לא היה קיים עבורן, היום יש הרבה מאוד ספונסרים מפורסמים, אנשי עסקים ואנשי טכנולוגיה רציניים, והנושא קיבל השנה גם תהודה וגם לגיטימציה נוספת", אומרת אסיא. "יש הרואים בנושא הזה מגמה שהיא כאן להישאר, ויש כאלה שטוענים שזה שוב ידעך. בכל מקרה יש פה עניין של מומנטום, ויש יזמים ישראלים שרוצים לקחת חלק במומנטום הזה".

לעיתים, השאלה היא לא האם לבחור ב-IPO או ב-SPAC, אלא האם לגייס באופן פרטי או להפוך לציבוריים בעזרת SPAC. כך, חברות שאולי לא חשבו בהכרח להפוך לציבוריות, שוקלות האם לבצע עוד סבב גיוס פרטי או לפנות לתהליך כזה. אלא שאז יש משמעויות נוספות: האם ההנהלה הקיימת מתאימה להוביל חברה ציבורית? האם יש נושאים רגולטוריים פתוחים? מה הדיאלוג הקיים בדירקטוריון, ועוד.

ואיך כל התהליך נעשה בתקופה של קורונה? לדברי אסיא והוד מויאל, "בעיקר בזום, למרות שיש ספונסרים שכן חשוב להם להיפגש גם באותו חדר בסופו של דבר. ב-SPAC אתה מקבל שותף לכל דבר ועניין, זו החלטה מאוד חשובה והיזמים מבינים את זה היטב".

"ה-SPACs גדולים מדי לשוק הישראלי"

עד כמה הערוץ הזה רלוונטי לחברות בישראל, ומאילו סוגים, ניתן לקבל מושג מעורך דין שמכיר את התחום היטב. "היה מבול של הנפקות SPAC ויש הרבה שמחפשים עסקאות, גם בישראל. יש האומרים אפילו כי יש יותר מדי היצע", אומר עו"ד עודד הר אבן, מפירמת עורכי הדין הבינלאומית Sullivan, שמעורב בכמה הליכים הקשורים ל-SPACs.

הר אבן מצביע על שתי סוגיות שעלולות להקשות על חברות SPAC שמחפשות חברות לרכישה בישראל. הראשונה היא הגודל: "ה-SPACs גדולים מדי לשוק הישראלי; כשהם באים עם 400 מיליון דולר זה יותר מדי. אם אלה היו SPACs של 50 מיליון דולר זה היה יותר מתאים לחברות הביומד והטכנולוגיה הקטנות".

השנייה היא העובדה שדווקא הבורסה בתל אביב פורחת כעת, ומושכת אליה לא מעט הנפקות טכנולוגיה, אחרי שנים של יובש יחסי: "יש גל של חברות טכנולוגיה שהולכות להנפקה בת"א, ועכשיו כשיש גאות בשוק ההון המקומי, לא בטוח ששווה להן ללכת ל-SPAC ולהידלל", הוא אומר.

על מה יזמים צריכים לשים דגש בתהליך מול SPAC?

"קודם כל חשוב שהחברה תהיה בשלה להפוך לציבורית, ואז לראות כמה כסף יש ב-SPAC, לראות שיש להם עורף פיננסי טוב ובנקים שעבדו איתם. נושא אחר זה מי נשאר בחברה, מי מה-SPAC יצטרף לדירקטוריון, לוודא שמסתדרים. לחברות ישראליות יש גם נושא של מס, כי זה דומה למכירה לחברה אמריקאית".

לדבריו, גם סטארט-אפ צריך להוכיח ל-SPAC שיש לו סיפור שמתאים לשוק ההון - "אם צומחים 2% בשנה, זה לא מעניין", הוא אומר.

מי שפונה ל-SPAC ומי שפונה ל-IPO הן אותו סוג של חברות?

"זה בהחלט צריך להיות אותו סוג של חברות".

אז איך מחליטים במה לבחור?

"SPAC נותן יותר ודאות, יש הסכם שאושר על-ידי בעלי המניות, זו הסכמה חוזית - ויש כסף. ב-IPO, אם פתאום השוק נופל אז אין גיוס. מצד שני, IPO זו דרך המלך, יש בנקים, כיסוי של אנליסטים. אם כי בסופו של דבר, אנשים שוכחים איך נכנסת לשוק. מזור רובוטיקה בזמנו נכנסו לוול סטריט באמצעות רישום למסחר ורק אז עשו גיוס, כל בנק השקעות בוול סטריט יגיד שזה רעיון רע, והנה בסוף היא נמכרה ב-1.6 מיליארד דולר".

לדבריו, "הכול שאלה של אלטרנטיבות. הרבה פעמים הדירקטוריון אומר 'נחכה קצת ונעשה IPO כמו שצריך', אבל אולי עוד שנה השוק לא יהיה שם, ואילו עכשיו אתה יכול לקחת כסף באמצעות SPAC ולהפוך לציבורי, אז תעשה את זה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.