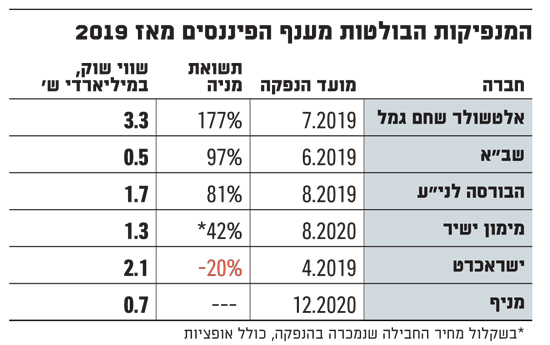

עוד הנפקת פיננסים גדולה עושה את דרכה לבורסה בת"א. לאחר הנפקות מוצלחות שביצעו השנה החברות מניף ומימון ישיר, וב-2019 ישראכרט, אלטשולר שחם גמל ופנסיה, שב"א והבורסה לני"ע, לגלובס נודע כי חברת גמא ניהול וסליקה, בה מחזיקה קבוצת הפניקס, פועלת לגיוס הון ראשוני בהיקף של כ-300 מיליון שקל, לפי שווי חברה של 700 מיליון שקל לפני הכסף.

לא מן הנמנע כי בהנפקה תשולב גם הצעת מכר של בעלי המניות, בראשות קבוצת הפניקס שמחזיקה 49% ממניות גמא. הפניקס רכשה את מניותיה בגמא בשנת 2008 תמורת 64 מיליון שקל בלבד (לפי שווי של 130 מיליון שקל) - כך שהנפקה בשווי חברה גבוה פי 5 ויותר יציף לה ערך נאה על ההשקעה.

טרם נקבע החתם שיוביל את ההנפקה, המתוכננת למחצית הראשונה של 2021, כאשר בשוק מעריכים כי אקסלנס חיתום המשתייכת לקבוצת הפניקס תהיה אחד הגורמים שיובילו את הגיוס.

גמא שבניהולו של אריאל גנוט עוסקת במימון, ניכיון, סליקה וניהול של שוברי כרטיסי אשראי, במתן אשראי מסוגים שונים, ניכיון שיקים ופקטורינג. פעילותה העיקרית הינה מתן שירותי ניכיון שוברי כרטיסי אשראי.

בשנים האחרונות גמא נכנסה גם למתן אשראי לבתי עסק, תחום המהווה כר נוח לצמיחה, שחווה השנה תהפוכות שנגרמו בשל משבר הקורונה והשלכות הסגרים שנעשו במטרה לצמצם את תפוצת המגפה. על פי הערכות בשוק, גמא מחזיקה בתיק אשראי חוץ בנקאי לעסקים בהיקף המוערך בכ-5 מיליארד שקל.

שירות הניכיון הנו שירות של הקדמת תשלום לבתי עסק כנגד המחאת שוברי חברות כרטיסי אשראי על-ידי בתי העסק לחברת הניכיון. כך, בכל פעם שבית עסק מוכר בתשלומים באמצעות כרטיס אשראי, הוא יכול לבחור להקדים את קבלת הכסף לידיו. לשם כך, עליו למכור לחברות הניכיון את זרם התשלומים המגיע לו מכרטיס האשראי של הלקוח, כדי לקבל בתמורה את הכסף בתשלום אחד - כמובן בניכוי עמלה.

גמא פועלת גם בעולמות סליקת התשלומים והאשראי, כשהיא זיהתה לעצמה נתח שוק שפחות מעניין את חברות כרטיסי האשראי הגדולות - בתי העסק הקטנים, ברמת ה"שווארמיות" - שלא אחת נמצאים מתחת לרדאר של חברות כרטיסי האשראי. החברה מצליחה לנצל את הפוטנציאל בתחום, ולמעשה יצרה לעצמה מעמד כמאגד של גופים כאלה, שהיא מספקת להם בפועל את שירותי התשלום הגם שאינה חברת כרטיסי אשראי.

רווחי החברה, על פי דוחות הפניקס, הסתכמו אשתקד ב-42 מיליון שקל. עם זאת, מאחר שמדובר בחברה פרטית שאינה מפרסמת דוחות, הרי שתוצאותיה המלאות ב-2020 - שנת הקורונה - ייוודעו במלואן רק בתשקיף שתפרסם החברה אם מהלך ההנפקה יבשיל.

בתחילת השנה הנוכחית, טרם התפרצות הקורונה, השלימה גמא גיוס פרטי של ניירות ערך מסחריים (נע"מ) לא סחירים. החברה זכתה לדירוג P-1 מחברת מידרוג להנפקת הנע"מ - הדירוג הגבוה ביותר לחוב המגויס לתקופה של עד שנה. דירוג זה נגזר בין היתר מדירוג האשראי של גמא העומד על Aa3 באופק יציב.

לאחר הליך גיוס שגרר עניין רב מצד המשקיעים, החליטה החברה להנפיק נע"מ בהיקף של 250 מיליון שקל. בגמא ציינו אז כי החברה מחזיקה תיק אשראי העומד כאמור על כ-5 מיליארד שקל, והיא מעניקה אשראי ושירותים פיננסיים לכ-8,000 לקוחות.

הפניקס מבססת פעילויות משיקות לביטוח

הפניקס מחזיקה כאמור ב-49% מהון המניות של גמא, ומלבדה מחזיקים במניות קבוצה הכוללת את המנכ"ל גנוט והיו"ר אלי אונגר (שיחדיו מחזיקים ככל הידוע בכ-11% ממניות החברה), צביקה ריזמן וחיים פינק (מחזיקים יחד כ-25.5%), רוני מירו מחברת ליס קאר (כנראה כ-12.3%) ובתיה לביא.

כמה שנים טרם השקעתה של הפניקס, נמכרה גמא בשנת 2004 לחברת כרטיסי האשראי לאומי קארד, אך הממונה על התחרות (אז הרשות להגבלים עסקיים) לא אישרה זאת. בהמשך רכשה לאומי קארד 20% ממניות גמא, אך גם את זה הממונה על התחרות לא אהבה. עקב כך רכשה אז הפניקס את החזקות לאומי קארד ועוד 29% מהחברה. במקביל קיבלה הפניקס אופציה להגדלת חלקה בגמא, אך בנק ישראל ביטל אופציה זו בהמשך.

במסגרת הסכם הרכישה העמידה הפניקס לגמא הלוואת בעלים נחותה ביחס לאשראי בנקאי, בסכום של 50 מיליון שקל. עוד עולה מדוחות הפניקס כי אשתקד השתתפה בהנפקת אג"ח שבה גייסה גמא 500 מיליון שקל מגופים מוסדיים, בסכום של 15 מיליון שקל.

רכישת מניותיה של גמא על ידי הפניקס נעשתה בעידן שבו רכשה הקבוצה שורת פעילויות משיקות לפעילותה המרכזית בתחום הביטוח, ובהן בית השקעות אקסלנס וסוכנות הביטוח שקל, שהצטרפה לאגם לידרים. ההחזקות הללו, שכוללות פרט לגמא, אגם, שקל ואקסלנס גם את רשת הדיור המוגן עד 120, מהוות עוגן רווחי חשוב להפניקס, שמספק לה מקור לקיום מדיניות הדיבידנדים עליה הצהירה השנה, מקור עליו היא מסתמכת להצפת ערך בעתיד.

היבט נוסף של האסטרטגיה הזו התבטא לאחרונה ברכישת השליטה בסוכנות אורן-מזרח מידי אורן כהן, לפי שווי חברה של 160 מיליון שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.