החברות הממשלתיות בישראל עשויות להגדיל באופן משמעותי את השקעותיהן במניות ובאיגרות חוב, בעקבות מדיניות חדשה של רשות החברות הממשלתיות. לפני ימים אחדים הפיצה הרשות חוזר לחברות, ובו מדיניות לניהול סיכוני נזילות ומדיניות השקעות כספים עודפים. במסגרת החוזר מציעה הרשות לחברות לזהות מה היקף הנכסים הדרוש להן לתפעול שוטף וככרית ביטחון לסיכוני נזילות.

את הכסף הנותר אחרי הקצאות אלה, ממליצה הרשות לחברות לנהל על פי כללי ניהול ההשקעות המקובלים, ובין השאר, באמצעות ועדות השקעה, בדומה למקובל בגופים המוסדיים. על פי הרכב הנכסים הפיננסיים שהועבר לידי גלובס, ונחשף כאן לראשונה, רק 8% מתוך כ-31 מיליארד שקל של נכסים פיננסיים מושקעים כיום בניירות ערך. מדובר בסדר גודל של 2.5 מיליארד שקל "בלבד" מנכסי החברות הממשלתיות המוחזקים כיום בניירות ערך סחירים בשוק ההון.

לעומת זאת, בחינת הנכסים באפיקי החיסכון לטווח ארוך המרכזיים מלמדת כי יותר מ-70% מוחזקים ישירות בני"ע, כששיעור המזומנים ושווי מזומנים והפקדונות מסך התיק עומד על 8% בממוצע. עם זאת, אצל גופי ניהול החיסכון לטווח ארוך, חלק ניכר מההשקעות שמוחזקות בני"ע מנוהל בחו"ל.

נכסי חח"י: כ-5 מיליארד שקל

ההערכה ברשות היא שהיקף ההון שיופנה לאפיקי השקעה אלה יגדל משמעותית לאחר שהחברות יקבעו מדיניות ניהול נכסים פיננסיים, שתגדיר כמה כסף דרוש להן למימון פעילות שוטפת ככרית ביטחון לסיכוני נזילות אפשריים. מדובר בביקושים של מיליארדי שקלים, אולי אף בהיקף דו-ספרתי, שיוזרמו לשוקי ההון, בדגש על השוק המקומי.

70 החברות שנמצאות בבעלות ממשלת ישראל, מחזיקות כיום בנכסים פיננסיים בהיקף מצטבר של כ-31 מיליארד שקל, המוחזקים ברובם בחברות הממשלתיות הגדולות. חברת החשמל (חח"י) מחזיקה בנכסים בהיקף של כ-5 מיליארד שקל; התעשייה האווירית בכ-4 מיליארד שקל; רפאל בכ-1.5 מיליארד שקל; מקורות, חברת נמלי ישראל (חנ"י) וחברות נמלי אשדוד וחיפה מחזיקות כל אחת בכמיליארד שקל; עמידר ונתיבי הגז (נתג"ז) בכחצי מיליארד שקל נוספים כל אחת.

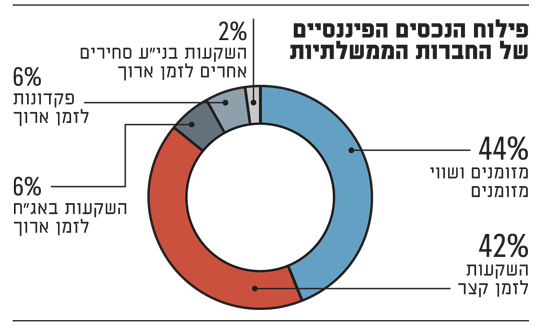

הרוב המכריע של ההון מוחזק במזומנים או בשווי מזומנים (44%), ובפקדונות והשקעות אחרות לזמן קצר (42%). סכום נוסף, המהווה כ-6% מהתיק, מוחזק הפקדונות לזמן ארוך - והיתר באג"ח לזמן ארוך (6%) ובניירות ערך אחרים (2%).

דיון בחוזר - בתוך 60 יום

על פי החוזר שהפיצה הרשות, על החברות להגדיר את סיכוני הנזילות שלהן ולקבוע בהתאם מה גובה כרית ביטחון הדרושה, "באופן המאזן בין ניהולו הזהיר של סיכון הנזילות לבין שימוש מיטבי בכספי החברה במטרה להשיא את התועלות הנובעות מהחזקת נכסים כספיים בחברה".

דוגמה מובהקת לסיכון נזילות כזה שהתממש באחרונה, היא השפעת משבר הקורונה על צריכת החשמל: תעריף החשמל נקבע שנה מראש, בין השאר, על סמך הנחה לגבי היקף מכירות החשמל הצפוי. בפועל, בשנת 2020 נרשמה ירידה משמעותית בצריכת החשמל בענפי התעשייה והמסחר, כתוצאה מהסגרים והצמצום בפעילות הכלכלית. הירידה בצריכת החשמל בסקטור העסקי קוזזה חלקית על ידי עלייה בצריכה בסקטור משקי הבית. בנסיבות כאלה נדרשת חח"י להשתמש בכרית ביטחון של מזומנים כדי לגשר על פערים בלתי צפויים שנוצרו בין ההכנסות להוצאות.

גורמים ברשות החברות אמרו לגלובס כי הכללים מיועדים בעיקר לחברות הממשלתיות הקטנות והבינוניות, ולאו דווקא לחברת החשמל, שמקיימת כבר מדיניות ניהול סיכונים פיננסיים מסודרת ומקצועית.

בחוזר שהפיצה ממליצה הרשות כי כספים שיוגדרו כרית ביטחון יושקעו לפי המלצתה בפקדונות קצרי מועד, מק"מ ואג"ח ממשלתיות, וכן "ניירות ערך מסחריים ואיגרות חוב קונצרניות ברמת דירוג הצופה את העמידה בהתחייבויות הפיננסיות כגבוהה".

באשר לכספים שמעבר לאלה, הדרושים לכרית הביטחון - ברשות מציעים להגדירם ככספים עודפים ולנהל אותם בהתאם לכללים המקובלים לניהול השקעות עצמיות בגופים המוסדיים ובבנקים, כמו למשל, הקמת ועדת השקעות שתהיה אחראית על מדיניות ההשקעה.

במכתב שצירף לחוזר, כתב מנהל רשות החברות, עו"ד יעקב קוינט, כי "יישום הוראות החוזר יסייע לחברות הממשלתיות לנהל את סיכון הנזילות באופן אפקטיבי ועשוי להשיא את התועלות מהכספים העודפים בחברות". הרשות דורשת מהחברות הממשלתיות לדון בחוזר בדירקטוריונים בתוך 60 יום ולדווח לה על החלטותיהן.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.