חודש נובמבר האחרון הצטייר כנקודת מפנה עבור מדדי המניות באירופה: אחרי אינספור ניסיונות כושלים לפרוץ קדימה, רבים ממנהלי ההשקעות מקווים שהפעם זה יכול להיות שונה. המשקיעים סבורים כי בתקופה הקרובה למניות היבשת יש הזדמנות לסגור פערים עם המדדים האמריקאיים.

הסיבה לכך כמעט מתבקשת: הבורסות באירופה מתאפיינות בריכוז גבוה יחסית של מניות "ערך" שמרניות או מניות שמוגדרות כ"מחזוריות" (בעלות רגישות גבוהה לצמיחה כלכלית), ואלה הם שני הטרנדים החמים בשלהי 2020. מדובר בחברות שנפגעו קשה בתקופת הסגרים והריחוק החברתי בעקבות מגפת הקורונה, ולכן כיום נתפסות כ"מציאות" שצפויות לשוב לחיים בעולם ללא הנגיף.

בשלהי אוקטובר הניחו המשקיעים כי ענני האי-ודאות יישארו ב-2020, ו-2021 תתחיל "ברגל ימין". קודם כל, תוצאות הבחירות בארה"ב היו לשביעות רצונם - כניסתו של ג'ו ביידן לבית הלבן נתפסה כ"אור ירוק" לחבילת הסיוע, להשקעות בתשתיות, ואולי גם לאיזשהי רגיעה בזירת הסחר מול סין. בהמשך, מפלס האופטימיות עלה מדרגה הודות לבשורות החיסון של פייזר ומודרנה.

יותר מ-50% מהמדד - לא בידיים גרמניות

התמהיל הענפי של שוקי המניות באירופה שונה מאוד ממקבילו האמריקאי. אירופה דבקה במודל הכלכלה "המסורתית" - משופעת הבנקים, התעשייה, הרכב, חומרי הגלם והרפואה. לא פעם הקשיחות הזו הכשילה אותה בתחרות הביצועים מול וול סטריט.

הבורסות בארה"ב, בשונה מאירופה, מאז ומתמיד היו דינמיות וידעו להתאים עצמן לרוח התקופה. פעם היא הופיעה כמעצמת הבנקים ואיל נדל"ן, פעם ככלכלת האנרגיה וחומרי הגלם, ולעתים כמלכת התחבורה או מעוז החדשנות הטכנולוגית כפי שקורה כיום. ענפי הטכנולוגיה ושירותי התקשורת מזוהים עם צמיחה מהירה בהכנסות וברווחים - משהו שלתעשיות המסורתיות של אירופה קשה להתחרות בו.

כלכלת גרמניה נתפסת לעתים קרובות כסמן הימני של אירופה - הכלכלה הגדולה ביותר ביבשת, המשפיעה ביותר מבחינה פוליטית, וכנראה גם "האהובה" ביותר על ציבור המשקיעים הזרים - יותר מ-50% ממדד Dax 30, מדד הבנצ'מרק שמכיל את מניות ה-Blue Chip הגרמניות, מוחזקים בידי משקיעים ממדינות אחרות, רובם גופים מוסדיים. 12 מניות שהיו כלולות בדאקס 30 לפני כ-33 שנה (מועד תחילת החישוב) הצליחו לשרוד עד היום, והן מהוות כיום כ-54% משווי השוק שלו.

גרמניה היא כלכלה שנשענת על יצוא חזק ומתגאה בכך. הבורסה בפרנקפורט (שם נסחרות המניות של מדד דאקס 30) משקפת נאמנה את הכלכלה הריאלית - ולכן, לטוב ולעתים גם לרע, המדד הגרמני רגיש יותר מאחרים לתהפוכות בכלכלה הגלובלית. ניתן לראות בו "ביטא", מעין מינוף, על הכלכלה העולמית, ובעיקר על הסחר הבינלאומי.

כדי לסבר את האוזן, כ-80% מההכנסות של החברות במדד מגיעות מחוץ לגרמניה, מתוך זה 65% מחוץ לגוש האירו. יתרה מכך, גרמניה חשופה יותר מכלכלות אחרות באירופה לכלכלת סין - ושוק המניות משקף את זה, כך שחוסנה של סין עשוי להקרין באור חיובי על מדד הדאקס.

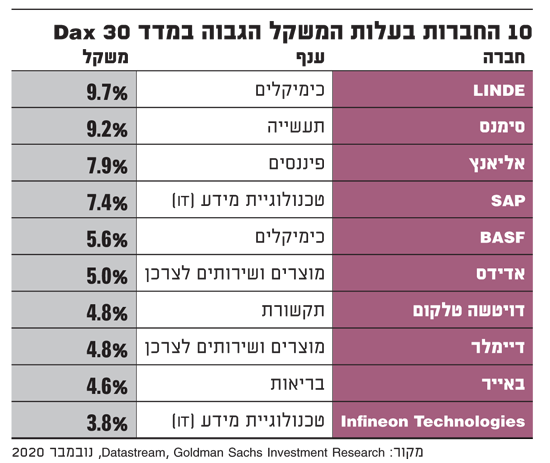

10 החברות בעלות המשקל הגבוה במדד Dax 30

נחלש המתאם בין האירו לשוק המניות

נהוג לחשוב כי אירו חזק מהווה מכשול עבור שוק המניות הגרמני, המוטה חברות יצוא. ואולם, מתברר כי בעשור האחרון המתאם הזה נחלש. לא אחת, בורסת פרנקפורט רשמה עליות בד בבד עם התחזקות האירו מול הדולר או מטבעות אחרים, ולא הפוך.

ניתן למצוא לכך כמה הסברים. ראשית, הביקוש לתוצרת גרמנית בדרך כלל פחות רגיש למט"ח. שנית, היצואניות הגרמניות נוטות לייצר במדינת שוק היעד, כך שהרווחיות לא נפגעת באופן משמעותי מתיסופים. שלישית, בין 60% ל-80% מהחברות מגדרות את הכנסותיהן כנגד האירו.

הסיבה ל"גלובליות" של מדד דאקס טמונה בגלובליות של ענפיו. מי לא מכיר ומוקיר את תעשיית הרכב הגרמנית? מניות דיימלר ופולקסווגן מככבות בראש הרשימה. מניות Linde ו-BASF הן הנציגות הגאות של ענף הכימיקלים, ואילו Sap ו-Infeneon שייכות לטכנולוגיה. כל אלה יחד מסתכמים לשיעור מכובד של כ-40% מהמדד, לעומת כ-12% בלבד במדד Stoxx 600 הכלל-אירופי.

כלכלנים צופים התאוששות כלכלית גלובלית ב-2021, וכפועל יוצא מכך גידול בהיקף הפעילות בזירת הסחר הבינלאומי. אלה הן כמובן בשורות משמחות גם לכלכלת גרמניה. ממשלת גרמניה מעריכה כי הכלכלה תרשום התכווצות של כ-5.5% השנה (במשבר של 2008 היא התכווצה ב-5.7%), וב-2021 התוצר כבר צפוי לצמוח בכ-4.4%.

ווייקארד היא מקור למבוכה לאומית

במשבר הקורונה קרה לגרמניה משהו מעניין: היא סטתה מהפילוסופיה הפיסקאלית שלה. מאז משבר הסאב-פריים של 2008, ממשלת גרמניה גזרה על עצמה משמעת פיסקאלית נוקשה, שתפקידה לצמצם את נטל חוב. ברלין לא הסתפקה בריסון עצמי, אלא גם ידעה לדרוש "צנע" פיסקאלי ממי שזכו לכינוי "מדינות הפריפריה" של גוש האירו - אלה ש"סררו" ונקלעו לחובות כבדים שהובילו למשבר.

משבר הקורונה כנראה היה אירוע מכונן דיו כדי לשכנע את ממשלת אנגלה מרקל להתגמש. מרקל הזרימה חבילת סיוע נדיבה - למעשה, אחת הנדיבות בעולם. לזכותה יאמר כי "הסוכריה" הגיעה עם ארבע מגבלות: התמיכה תהיה זמנית, יעודית, בעיתוי הנכון, וכן תשלב מעבר ל"כלכלה ירוקה".

במבט ל-2021 ובעיקר ל-2022, הגרמנים כבר עושים "חשבון נפש" בנוגע למאזן עלות/תועלת. הימין הכלכלי קורא לחזור במהירות למשמעת המוכרת, והשמאל חושש מקיצוץ בהוצאות הממשלה. כך או כך, לפי הסקרים, כשני שלישים מאזרחי גרמניה היו מרוצים מהתמודדות הממשלה עם הנגיף.

לצד היתרונות הרבים שניתן לייחס לכלכלת גרמניה ולמדד הבנצ'מרק שמיטיב לייצג אותה, השנה החליט עורך המדד, דויטשה בורסה (Deutsche Boerse) לעשות בדק בית רציני. זאת, בין השאר, על רקע פרשת Wirecard. וויירקארד היא ענקית פינטק, מקור גאווה לאומית בגרמניה, שהואשמה בהונאת עתק וגרמה למבוכה רבה לא רק בזירה פיננסית, אלא גם בפוליטית. זוהי החברה הראשונה בהיסטוריה מבין החברות של מדד דאקס שהכריזה על פשיטת רגל.

החל בספטמבר 2021 צפויות להתווסף לבנצ'מרק הגרמני 10 מניות חדשות. הן יועברו מתוך מדד Mdax, מניות שורה שנייה, באופן שבו Mdax יישאר עם 50 מניות במקום 60. נוסף על כך, כללי הכניסה למדד הדאקס יוחמרו כבר החודש. על המועמדות לכניסה למדד להציג EBIDTA חיובית בשנתיים שקדמו לכניסתן המשוערת; הן יחויבו בדיווח רבעוני; וכמו כן, יצטרכו להתיישב עם קוד הממשל התאגידי של גרמניה. הרכב המדד צפוי להשתנות פעמיים בשנה, במקום פעם בשנה. החברות ייבחנו על בסיס שווי שוק, ולא לפי גודל המחזור, כפי שהן נבחנות כיום.

עורך המדד מבטיח כי לא יחול שינוי מהותי בהרכב הענפי של Dax, והתכונות הכלכליות שלו אמורות להישמר. אנליסטים צופים כי אכן להוספת 10 מניות בעלות שווי שוק קטן יחסית לא צפויה השפעה גדולה על המדד. לעומת זאת, יציאתן של 10 מניות מובילות מ-Mdax (המהוות כ-45% ממנו כיום) עשויה בהחלט להשפיע.

הכותבת היא מנהלת מחלקת מחקר מדדים בקסם קרנות ו-ETF. לחברות מקבוצת אקסלנס ולמחזיקיהן יש עניין אישי בנושאים המוצגים בטור. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה של ניירות ערך ו/או ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.