לראשונה זה 40 שנה מוקם בישראל בנק חדש - הבנק הדיגיטלי הראשון - והסנונית הראשונה שמבשרת על השקתו הרשמית בסוף השנה הגיעה השבוע, במסגרת פיילוט. את המפץ הזה בשוק הבנקאות הישראלי תלווה בהמשך השנה גם רפורמה של בנק ישראל, שבה החלה המפקחת הקודמת על הבנקים, ד"ר חדווה בר, לניוד בקליק מבנק לבנק. מי שירצה לעבור בנק החל מספטמבר, יצטרך רק להודיע על כך לבנק החדש, והמעבר כולו - לבד מהלוואות שיישארו בבנק הקודם - יתבצע אוטומטית ובתוך שבוע.

הפיילוט של הבנק הדיגיטלי כולל בשלב ראשון כמה מאות אנשים, עובדי הבנק ובני משפחותיהם. בהמשך השנה הוא יכלול גם את חברי העובדים, לצד אנשים שנרשמו ברשימת המתנה שבאתר הבנק, סך-הכול אלף איש. אך האם הבנק שיתנהל בדיגיטל בלבד, ללא סניפים פיזיים, ועם צ'ט ומוקד טלפוני - אכן יצליח לטלטל את שוק הבנקאות המסורתי ועתיר הכוח והכסף ולסחוף את הלקוחות?

יש הזדמנות, אך הבנקים נערכו לתחרות

מצד אחד, שיעור המעבר בין בנקים בישראל אינו גבוה. לפי בדיקת בנק ישראל מ-2018, מדובר ב-285 אלף חשבונות בממוצע בשנה, 2.5% מסך החשבונות במערכת, בדומה לבריטניה (2%-3%), ופחות מארה"ב (4%). שיעור המעבר הנמוך יחסית והתחרותיות הנמוכה - הפועלים ולאומי מחזיקים בנתח שוק של יותר מ-60% במונחי הון עצמי - הולידו את ועדת שטרום להגברת התחרותיות במערכת הבנקאית מ-2015. בעקבותיה התאפשרה הקמתו של הבנק הדיגיטלי, שבשליטת פרופ' אמנון שעשוע, אחד משני מייסדי מובילאיי. תכלית הוועדה הייתה להגדיל חדשנות בשוק הבנקאות ולהביא להורדות מחירים.

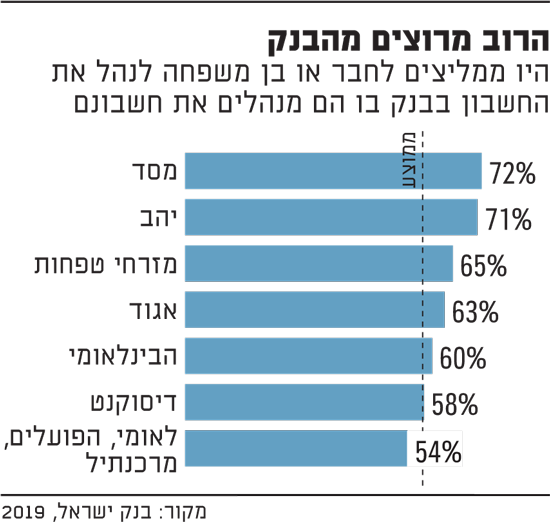

מצד שני, הנתונים מראים שאכן קיימת היום הזדמנות. סקרים שביצע בנק ישראל ב-2019 בנוגע לשבעות רצון הלקוחות מהבנקים מראים שרק כמחצית מלקוחות הדואופול הפועלים ולאומי (54%) ימליצו לאחרים על הבנק שלהם, והשיעור הממוצע בכלל הבנקים הוא 58%. הלקוחות גם אינם שבעי רצון מזמן ההמתנה בסניף (36% בממוצע). אלה בשורות טובות לבנק הדיגיטלי.

בשורות פחות טובות נעוצות בכך ששביעות הרצון מהבנקים מצויה בעלייה, ושהבנקים ביצעו היטב את המעבר לדיגיטל. 91% מהלקוחות מרוצים מאתר האינטרנט ומהאפליקציה, וכך גם מאפליקציות התשלומים - ביט של הפועלים, פיי של לאומי ופייבוקס של דיסקונט. והבנקים אכן נערכו בזירת הדיגיטל להגעתו של הבנק הדיגיטלי הראשון: ללאומי יש את הבנק הדיגיטלי שלו, פפר, שלטענתו מצליח, וגם אפליקציית התשלומים ביט הפכה באחרונה לארנק דיגיטלי שניתן לשלם באמצעותו בחנויות ואף יש לה כרטיס אשראי משלה, ביט-קארד. ביט עשוי להתגלגל לבנק דיגיטלי מלא בהמשך.

הבנקים יסבסדו בעזרת הכיסים העמוקים

האם הבנק הדיגיטלי יוכל לתחרות הזו? קשה להשיב על השאלה הזו כל עוד לא ברור עדיין המודל הכלכלי של הבנק, אילו מחירים יציע ועד כמה יהיו תחרותיים. בכל מקרה, מומחים עמם שוחחנו מטילים בכך ספק מסוים.

ברק גונן, יו"ר משותף של עמותת "צדק פיננסי", חושש שהבנק הדיגיטלי, שהונו העצמי הוא של מאות מיליונים, לא יוכל להתמודד בתחרות מול חמשת הבנקים, בעלי ההון העצמי של מיליארדים עד עשרות מיליארדים כל אחד. לדבריו, כיום פפר וביט מסובסדים בידי הבנקים כדי להציע - למשל - חשבון ללא עמלות עו"ש (פפר) או שירותי חינמי לגמרי (ביט) - וכך למשוך לקוחות. "זה מה שעלול לקרות כעת במגוון רחב יותר של שירותים, במטרה לסכל את התחרות החדשה. לבנקים הגדולים יש את האמצעים לעשות זאת. הם יכולים להרשות לעצמם להפסיד כסף עד שהבנק הדיגיטלי החדש ירים ידיים. אני מעריך שהבנקים יעשו כל דבר חוקי או חצי חוקי כדי לסכל את התחרות, עד שהפיקוח על הבנקים יעצור אותם", אומר גונן. לדבריו, ייתכן שלקוחות שיצטרפו ראשונים לבנק הדיגיטלי החדש יהיו "אנשים שכל כך עצבניים על הבנק שלהם, שהם יעברו לבנק הדיגיטלי רק כדי לשים לו אצבע בעין; או אנשים שיעברו לבנק כסמל סטטוס, כמו שיש אנשים שמעדיפים את האייפון על פני טלפון אנדרואיד, בשביל הסטייל".

הלקוחות מעדיפים סטטוס קוו

בהנחה שהבנק הדיגיטלי אכן יציע מחירים משתלמים יותר בעמלות ובריביות, עדיין ישנם סימני שאלה סביב הנכונות שתהיה לציבור לבדוק כמה הוא משלם לבנק - דבר שאינו שקוף היום, בכל הנוגע לעלות כספית שנתית למשל - להשוות מחירים, ואז לפעול לטובת מעבר. ד"ר מורן אופיר, חוקרת קבלת החלטות פיננסיות מבית הספר למשפטים במרכז הבינתחומי בהרצליה, מחדדת שבתחום הפיננסים, אנשים נוטים להיצמד אל הסטטוס קוו. "רואים את זה בפיקדונות שמתחדשים אוטומטית לעומת כאלה שחוזרים לעובר ושב. אנשים נוטים להישאר עם הכסף שנפרע מהפיקדון בעובר ושב, ולא פועלים אקטיבית כדי לחדש אותו. ההטיה הזו תקשה על אנשים לעשות את המעבר לבנק הדיגיטלי".

והיא מוסיפה: "גם הבנקים המסורתיים עברו לאונליין, לכן לא בטוח שהצרכן ירגיש שהבנק הדיגיטלי נבדל מאוד מהבנק שלו. תפישתית, זה נראה לאנשים מסובך לעבור בנק, משהו שכרוך גם בעדכון המעסיק בהעברת משכורת למשל. כדי שאנשים יעשו את המאמץ הזה, הערך לצרכן שהבנק הדיגיטלי יידרש לתת הוא גדול מאוד".

הבנק הדיגיטלי: מודל רזה ובינה מלאכותית

מה אומרים בבנק הדיגיטלי ביחס לטענות? שם מדגישים שהיתרון שלהם הוא במודל רזה הנעוץ בעצם התייתרות הסניפים, ושהוא זה שיאפשר להם להיות זולים ושירותיים הרבה יותר בהשוואה לבנקים המסורתיים. הם מתגאים בכך שבתוך 24 שעות בלבד, הצטרפו 7,000 איש לרשימת ההמתנה באתר הבנק. "אנשים חושבים שהם משלמים היום 20 שקלים בחודש בעמלות אבל בפועל הם משלמים יותר מפי חמישה", אומר רועי קציר, סמנכ"ל השיווק והמכירות של הבנק הדיגיטלי הראשון. "בגזרת המחיר נהיה זולים, לאורך זמן ולכולם ולא רק למי שמתמקח ודורש. הבנקים יתקשו להתחרות ברמות המחירים הללו כיוון שהם צריכים לממן אופרציה יקרה מאד של עשרות אלפי מ"ר נדל"ן, מערכות מחשוב מיושנות ועובדים שמתחזקים את כל זה וזה עולה מיליארדי שקלים בשנה.

"הם יכולים להציע מבצעים נקודתיים אבל לחתוך בעמלות לכולם ולאורך זמן יהיה להם קשה מאוד כי המודל העסקי שלהם לא יחזיק מים. כבר היום בתי ההשקעות מציעים מחירים נמוכים משמעותית על עמלות ניירות ערך והבנקים לא הורידו בעקבות זאת את העמלות שלהם. כבר היום יש כרטיסי אשראי שמציעים עמלות המרת מט"ח יותר זולות ופטור מדמי כרטיס והבנקים לא הורידו את העמלות הללו לכלל הלקוחות שלהם. הבשורה שלנו לא תבוא רק מהמחיר", מדגיש קציק. "המערכת הבנקאית עוברת תהליכי התייעלות, סוגרת סניפים והשירות נפגע. אנחנו נשתמש בטכנולוגיה חדשנית מבוססת בינה מלאכותית שבשילוב עם בנקאים אנושיים תאפשר לתת שירות מעולה ומותאם אישית לכולם. מעל 90% מתאונות הדרכים נובעות מטעויות אנוש והבינה המלאכותית פותרת את זה. בדיוק אותו דבר הבינה המלאכותית תעשה בכל הקשור לניהול כסף.

"לפי נתונים שבידנו, כמחצית מהישראלים נמצאים במינוס, אבל רבים מהם לא חייבים להיות במינוס. הם לא יודעים לנהל את התזרים, וזה אומר שמשהו במערכת לא עובד טוב. אנחנו לא נשלח לקוחות לטבלאות אקסל או לחישוב ריביות, אלא נציע פתרון שישחרר אותם מהניהול המורכב של כספם. אנחנו נהיה אלטרנטיבה לבנקים הגדולים. המטרה שלנו היא לצבור נתחי שוק משמעותיים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.