הכתבה בשיתוף קרן ברקאי

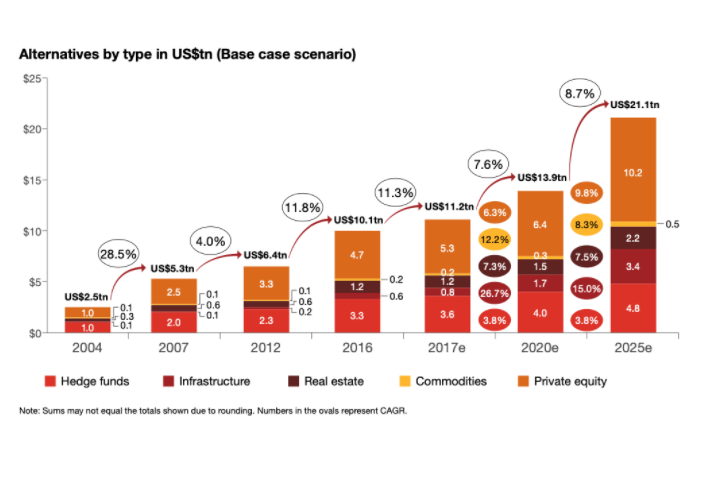

אחד התחומים אשר התפתח מאוד לאחרונה הוא תחום ההשקעות האלטרנטיביות. שנים של ריבית אפסית וכן הצורך האמיתי אשר קיים בחלופות לשוק ההון, בהחלט תרמו אף הם משמעותית לצמיחתו.

הגדלה בהשקעות בתחום האלטרנטיבי, מקור: מרכז המחקר של מחלקת ניהול הון ונכסים ב-PWC / אינפוגרפיקה: באדיבות קרן ברקאי

אם בעבר, אפיק ההשקעה הכמעט יחיד היה שוק ההון הסחיר, בין אם באמצעות ניהול תיק השקעות ובין אם באמצעות קופות גמל ומוצרי חיסכון לטווח ארוך, הרי שתנודתיות גבוהה ומחירים בועתיים גרמו לביקוש בקרב משקיעים רבים לחלופות. אלוקציית נכסים אשר הסתכמה בחלוקה בין אג"ח סחיר למניות החלה להתחלף באלוקציות מורכבות יותר ושילוב של נכסים לא סחירים בתיק ההשקעה.

גם השיח משתנה, במקום לעסוק במניה זו או אחרת, כמות האפשרויות והמוצרים האלטרנטיביים מושכת משקיעים רבים לתחום ומשנה את הדרך בה אנו מסתכלים על ניהול תיק ההשקעות הכולל.

במאמר שלפניכם שמנו לעצמנו מטרה לתת בריף מעמיק על סוגי ההשקעות האלטרנטיביות השונות: עיקרי הסיכונים אשר בכל אחד מהם, הדרך לשלב את ההשקעות הללו בתיק וכן להעניק כלים בסיסיים לתחילתה של התנהלות בעולם ההשקעות אשר מחוץ לשוק ההון.

ההבדל בין השקעה בחוב להשקעה באקוויטי

אחד הדברים הראשונים שנדרש מאיתנו להבין בעת בחינה של השקעה אלטרנטיבית הוא האם מדובר בהשקעה בתחום האקוויטי או בתחום החוב. שתי האפשרויות קיימות בכל תחום בו ההשקעה עוסקת - בין אם מדובר בנדל"ן, תשתיות, אנרגיה סולארית, עסקים וחברות שאינן סחירות וכו'.

ניקח לצורך הדוגמה השקעה בנדל"ן. ניתן להשקיע בעסקת נדל"ן באמצעות בעלות על חלק מהנכס (אקוויטי) ולחלופין ניתן גם להעניק הלוואה לבעל הנכס\היזם, בדר"כ תמורת שיעבוד כלשהו על הנכס (חוב).

ההבדל המהותי בין שני אופני ההשקעה הנ"ל הוא כי ההשקעה באקוויטי של עסקת נדל"ן חושפת את המשקיע ישירות למחיר הנכס ולהצלחת העסקה. לעומת זאת, ההשקעה בחוב של העסקה צפויה להחזיר את עצמה, כל עוד הלווה יכול לשרת את החוב, ללא קשר למחיר הנכס ולשיעור ההצלחה של העסקה.

כך למשל, יזם המעוניין לבצע עסקת נדל"ן. התוכנית העסקית היא רכישה של מבנה מגורים בעלות של 800 אלף דולר, השבחה של הנכס בעוד 200 אלף דולר ומכירת הנכס לאחר השבחה במחיר של 1.2 מיליון דולר. כלומר, העלויות הכוללות (לפני עלויות מימון) הם 1 מיליון דולר וצפי ההכנסות הוא 1.2 מיליון דולר.

על מנת להשיג את מימון ההוצאות הנדרש לרכישת והשבחת הנכס, אותו יזם בדר"כ ישקיע בעצמו חלק קטן מהסך הנדרש ואת השאר ישלים באמצעות משקיעים והלוואות. ההלוואה בדר"כ תירשם כחוב הבכיר על הנכס ותממן את רוב העסקה, ולעומת זאת חלק קטן יותר יושקע באקוויטי של העסקה על ידי היזם או משקיעים אשר היזם יגייס. במקרה הצורך, היזם ייטול גם הלוואה נוספת אשר תירשם כחוב שני על הנכס - הלוואת מזנין.

נניח כי בדוגמה שלנו, החוב הבכיר יעמוד על סך של 600 אלף דולר, החוב השני יעמוד על 200 אלף דולר וההשקעה של משקיעי נדל"ן שגוייסו בעסקה תעמוד על 200 אלף דולר נוספים.

כך שהמימון של העסקה יתחלק באופן כזה:

חוב בכיר - 600,000$ - 60%

חוב שני - 200,000$ - 20%

משקיעי אקוויטי - 200,000$ - 20%

סה"כ- 1,000,000$

במידה והעסקה התנהלה בדיוק כמתוכנן והנכס נמכר במחיר של 1.2 מיליון דולר, צריך כעת לחלק את ההכנסות. החוב הבכיר יקבל חזרה את ההלוואה ואת הריבית, לאחריו החוב השני והשאר יתחלק בין משקיעי האקוויטי:

חוב בכיר קרן - 600,000$

חוב בכיר ריבית - 60,000$

חוב שני קרן - 200,000$

חוב שני ריבית - 45,000$

החזר ההשקעה למשקיעי האקוויטי - 200,000$

רווח לחלוקה למשקיעי האקוויטי - 95,000$.

מדובר ברווח נאה לכל הצדדים.

אך בואו נבחן לרגע את חלוקת הרווחים במקרה של ירידה במחירי הנכסים, טעות בהערכת המכירה וכד', כך שבמקום למכור את הנכס ב- 1.2 מיליון דולר על פי הצפי, הנכס נמכר ב 1,050,000 דולר. מקרה שבהחלט עלול להתרחש בעסקאות נדל"ן.

סה"כ כספים לחלוקה: 1,050,000 מיליון דולר.

החזר קרן חוב ראשון: 600,000 דולר.

החזר ריבית חוב ראשון : 60,000 דולר.

החזר קרן חוב שני: 200,000 דולר.

החזר ריבית חוב שני: 45,000 דולר.

החזר השקעה למשקיעי האקוויטי: 145,000 דולר.

כאן נרשם הפסד למשקיעי האקוויטי: 55,000 דולר.

כמובן שככל שהכשל בפרויקט גדול יותר, הפגיעה במשקיעי האקוויטי תהיה בהתאם. מאידך, אם הנכס יימכר במחיר גבוה יותר מ-1.2 מיליון דולר, הרווחים של משקיעי האקוויטי יגדלו, לעומת אלו של משקיעי החוב אשר לא יוכלו להרוויח יותר מהריבית שנקבעה בגין ההלוואה שהעניקו.

במילים פשוטות יותר, ההשקעה באקוויטי אמנם בעלת פוטנציאל לתשואה גבוהה יותר עבור המשקיעים, אך גם נושאת בסיכון גבוה יותר; לעומת זאת ההשקעה בחוב היא ברמת סיכון פחותה ביחס לאקוויטי, אך התשואה למשקיעים די קבועה (כל זמן שאין בעיה עם החזר החוב) ואינה יכולה לעלות מעבר למה שסוכם מראש עם הלווה.

הרעיון דומה גם בהשקעות בסקטורים אחרים, כמו גם להשוואה בין אג"ח למניות בשוק ההון הסחיר.

בהמשך המאמר אנו נתמקד בעיקר בתחום החוב האלטרנטיבי, את נושא ההשקעה באקוויטי בתחומים אלטרנטיביים נשאיר לכתבות המשך.

אשראי במגוון תחומים

ניתן לחלק את תחום החוב האלטרנטיבי לשלוש קטגוריות מובילות ועיקריות - השקעה באשראי צרכני, השקעה באשראי לעסקים והשקעה באשראי לנדל"ן.

אשראי צרכני - הלוואות לאנשים פרטיים המעוניינים בהלוואה על מנת לממן צרכים אישיים שלהם.

אשראי לעסקים - חברות המעוניינות להרחיב את פעילותן ופונות לקבלת מימון חוץ בנקאי.

אשראי לנדל"ן - הלוואות לצורך בנייה, פיתוח והשבחה של נכסי נדל"ן.

כמובן שהסיכון העיקרי במתן חוב מכל סוג, הוא "דיפולט" - מצב בו הלווה אינו מחזיר את החוב. הגורמים לכך בכל אחד משלושת התחומים שמנינו הם מגוונים.

בתחום הצרכני, רבות האפשרויות העלולות לגרום למצב של דיפולט: פגיעה במקום עבודתו של הלווה, שינוי במצבו הכלכלי, גידול פתאומי בהוצאות משק הבית מכל סיבה שהיא ועוד. גם איכות הבטוחות אשר ניתן לשעבד לטובת ההלוואה בדר"כ פחותה בתחום האשראי הצרכני והיא לא תמיד קיימת. כך לדוגמה הלוואות סטודנטים, הלוואות לטיפולי שיניים או כל הלוואה בנקאית אחרת שאדם פרטי נוטל, כל עוד ההכנסה של אותו לווה מספיקה על פי קריטריונים של הגוף המלווה, הוא יקבל את האשראי ללא כל בטוחה אשר משועבדת לטובת ההלוואה.

בתחום האשראי לעסקים הסיכון הוא די דומה. ככל והכנסות החברה יפגעו בצורה משמעותית יותר, קיים סיכון כי היא לא תוכל לשרת את החוב שלה. לעומת זאת, היכולות הכלכליות של חברות, בפרט אם מדובר בחברות בינוניות ומעלה במשק, בדר"כ חזקות משמעותית מאלו של רוב משקי הבית. כמו כן, הביטחונות אשר ניתן לשעבד בתחום האשראי הצרכני הם בדר"כ משמעותיים ואיכותיים יותר.

האשראי הנדל"ני יושפע בעיקר אם תצוץ בעיה משמעותית באותה עסקה אשר עבורה ניתנה ההלוואה. כמובן שהביטחונות עבור הלוואה מסוג זה הם נכסי נדל"ן.

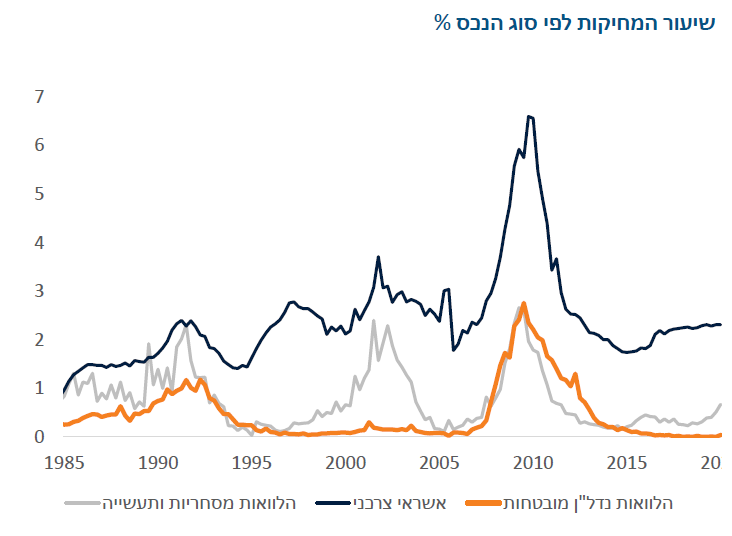

בגרף שלפנינו נוכל לראות השוואה של שיעורי הדיפולט בשלושת הסקטורים הנ"ל:

שיעור המחיקות ב-% השוואה בין תחומי אשראי, מקור: הפניקס חוב נדל"ן / אינפוגרפיקה: באדיבות קרן ברקאי

מאפייני ההשקעה בחוב נדל"ן

כפי שניתן לראות סקטור החוב נדל"ן מציג שיעורי דיפולט נמוכים יותר - בין אם בזמני משבר ובין אם בתקופות רגילות. לאחריו נמצא סקטור האשראי לעסקים ובמקום האחרון סקטור האשראי הצרכני - אשר נוטה להפסדי הון יותר מהאחרים.

מעבר לכך כי קיימת בטוחה בכל הלוואה בתחום החוב נדל"ן, אפשר להסביר את המשתקף מהגרף הנ"ל בכך שסוג הבטוחה בתחום החוב נדל"ן, יוצר אינטרס מאוד חזק אצל הלווה לשרת את החוב. בתחום האשראי הצרכני, כאשר הלווה ימצא במצב כלכלי דחוק, הוא יעדיף להמשיך לצרוך ולממן את הצרכים הבסיסיים שלו מאשר לשלם חובות ובסקטור העסקי ייתכן כי חברה תודיע כי היא אינה יכולה לשלם את חובותיה ותפסיק את פעילותה. המצב בתחום החוב נדל"ן שונה. אם מדובר בהלוואה לצורך קניית בית למגורים, האינטרס ברור, הלווה מעוניין להשאיר קורת גג מעל ראשו, אך גם בהלוואות הניטלות על ידי יזמים לצורך עסקאות השבחה ובנייה חדשה יש לסקטור זה יתרון לעומת השאר.

נחזור לרגע לדוגמה המספרית שבתחילת הכתבה. מיודענו היזם נטל הלוואות על סך של כ-800 אלף דולר, עבור נכס שעלותו הראשונית הייתה 800 אלף דולר והוא הושבח ב-200 אלף דולר נוספים, כך שיש לצפות ששווי הנכס עלה די משמעותית. כעת, היזם אינו מצליח למכור את הנכס במחיר שהוא צפה - 1.2 מיליון דולר; להבנתו מחיר המקסימום יהיה 1 מיליון דולר. לכן בוודאי שהוא יעדיף למכור במחיר נמוך משמעותית מהצפי, אך בסכום שעדיין יאפשר לו לשלם את שתי ההלוואות שנטל במלואן וגם להציל חלק מההשקעה שלו או של המשקיעים שגייס. הרי החלופה העומדת לנגד עיניו היא לאבד את הנכס למלווים שלו לאחר הליך משפטי, להפסיד את כל ההון העצמי שהשקיע או שגייס ממשקיעים וכן לגרום לטריקת דלתות אצל כל המלווים בתחום - אשר לא תאפשר לו להמשיך ולפעול ביזמות הנדל"ן.

כלומר קיימים כאן שני גורמים עיקריים המחזקים את האינטרס של הלווה לשרת את החוב כראוי כמעט בכל מחיר - ראשית הבטוחה החזקה המשועבדת לטובת ההלוואה שעלולה להילקח מהלווה ככל ולא ישלם; ושנית ההון העצמי שהיזם נדרש להשקיע מכיסו בעסקאות, שגם הוא ירד לטמיון במקרה של דיפולט ומימוש הנכס על ידי המלווים.

כפועל יוצא מכך, ניתן ללמוד שככל ושווי הבטוחה המשועבדת גדול מגובה ההלוואה שניתנה, הסיכון להגיע למצב של דיפולט קטן; אפילו אם תגיע ההלוואה לדיפולט, יש מקום נרחב לגבות את החוב. נהוג להתייחס לנתון זה כ-LTV - Loan To Value. ה-LTV מייצג את היחס שבין גובה ההלוואה לשווי השעבוד. ככל שה-LTV נמוך יותר, הסיכון בהלוואה קטן ולהפך.

גם הבטוחה הנדל"נית תהיה לרוב כזו שניתנת למימוש ובעלת שוק משמעותי שמסייע לגביית החוב במקרים בהם הלווה, למרות הכל, אינו מחזיר את החוב.

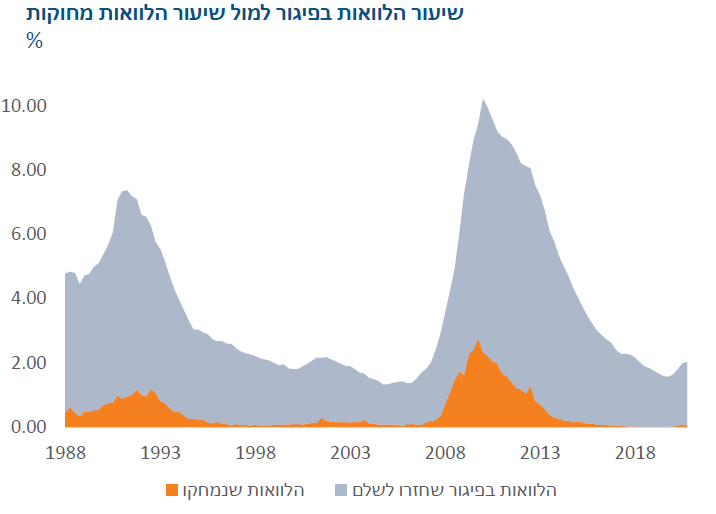

נוכל לראות זאת בגרף הבא:

שיעור הלוואות בפיגור למול שיעור הלוואות מחוקות, מקור: הפניקס חוב נדל"ן / אינפוגרפיקה: באדיבות קרן ברקאי

הגרף מדגים כיצד גם חלק ניכר מההלוואות אשר כבר נכנסו להגדרה של דיפולט אינן נמחקות לגמרי - בזכות הבטוחה המשמעותית אשר משועבדת להלוואה.

נבהיר כי אין בכוונתנו לפסול השקעה באשראי צרכני או באשראי לעסקים, אבל כן חובה עלינו להבין את רכיב הסיכון אשר נמצא בכל אחד מהסקטורים. כמו כן, המחיר המתבקש עבור השקעה בכל אחד מהסקטורים הוא שונה - כלומר, על מנת שאדם ישקיע את כספו בחוב לעסקים הוא צריך לצפות לריביות גבוהות יותר מאשר אם ישקיע בחוב מגובה נדל"ן.

בהקשר זה חשוב לציין כי קיים "מחיר שוק" עבור כל סוג של הלוואה. כך שאם רוב ההלוואות בתחום החוב נדל"ן (חוב בכיר), ניתנות בריבית של 7%-10% קשה מאוד להאמין שקיימת אפשרות להשקיע בחוב נדל"ן ולקבל תשואה של 14%, מבלי שפרמיית הסיכון בהשקעה זו תהיה משמעותית גדולה יותר. אחרת מדוע שהלווה יסכים לשלם ריבית גבוהה כל כך ולא לקבל מימון מוזל ב-8% לדוגמה? הסיבה היא פשוטה, יש כאן רכיב גבוה של סיכון על כספי המשקיע.

בהקשר לכך, אנחנו שומעים מדי פעם אנשים אשר מתפארים בהשגת תשואות דו ספרתיות של 12% ומעלה בהשקעה שלטענתם היא די סולידית. לדבריהם, התוצאות מדברות בעד עצמן, ההשקעה עובדת והמוצר מניב החזרים יפים למשקיע... חשוב להוסיף רק מילה אחת - ההשקעה עובדת "בינתיים". כאשר יגיע המשבר הכלכלי הבא - והוא מגיע בכל כמה שנים - לא כל ההשקעות ישרדו אותו. זכרו: תשואה גבוהה מגיעה יחד עם סיכון גבוה יותר.

שימו לב לפיזור

מלבד בחינת הבטוחות עצמן, אשר משועבדות כנגד החוב, יש לבחון גם את דרגת השעבוד של המשקיע על הבטוחה. שעבוד ראשון של הבטוחות משמעותו כי אין נושה ומלווה אשר יש לו זכות לממש את הבטוחה במקרה הצורך, לפני החוב הראשון.

גם כאן, ההבדל ברמת הסיכון בין חוב המגובה בביטחונות מדרגה ראשונה ובין חוב המגובה בביטחונות בדרגה שנייה הוא משמעותי מאוד. גם במקרה של דיפולט ומימוש הנכס על ע"י מחזיקי החוב הראשון, לא תמיד נשאר למחזיקי החוב השני מקום לגבות את החוב שלהם מהנכס. בפרט לאחר שבעלי החוב הבכיר גבו את ריבית הפיגורים שלהם ושאר הוצאות המימוש המגיעות להם.

אלמנט חשוב נוסף, אשר משפיע על רמת הדפנסיביות והאגרסיביות בכל מוצר השקעה הוא הפיזור. ההשקעה במוצר אשר מכיל 10 הלוואות, אינה דומה כלל ברמת הסיכון שלה להשקעה במוצר אשר מכיל 200 הלוואות. למרות שיתכן כי במקרה הראשון מדובר בהלוואות מצוינות ואיכותיות עם בטחונות טובים, תמיד קיים סיכוי שיקרה משהו בדרך וההלוואה לא תוחזר; הסיכוי שדבר שכזה יתרחש במוצר עם כמות גדולה של הלוואות הוא פחות.

פיזור יכול לבוא לידי ביטוי לא רק במספר ההלוואות הקיים בתיק האשראי של המוצר, אלא גם במספר אסטרטגיות השקעה, במספר מיקומים גאוגרפיים, במספר סקטורים של השקעה וכן הלאה. כאשר הפיזור בכל מישור בפני עצמו, מספק הגנה נוספת מפני אירועים שעלולים להתרחש דווקא באזור מסוים או בסקטור ספציפי אחר.

חשוב גם לזכור, ההיסטוריה של מוצר השקעה יכולה להעיד רבות על תיק האשראי. ככל שהמוצר קיים זמן רב יותר ומציג שיעורי דיפולט נמוכים גם בזמני משבר, הרי זו הוכחה אמיתית לאיכותו של תיק האשראי של המוצר.

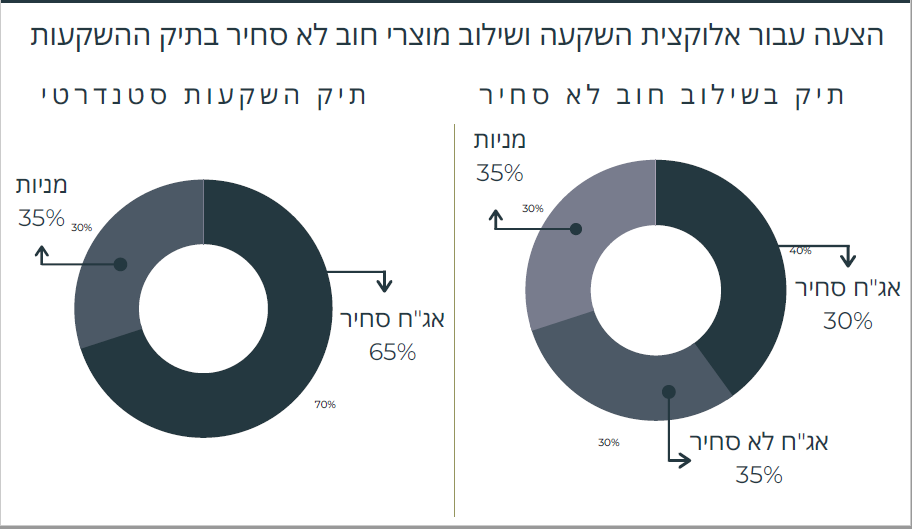

להקצות מקום בתיק לרכיב הלא סחיר

לסיכום, נציג כיצד אנחנו, בקרן ברקאי, רואים לנכון לשלב השקעות אלטרנטיביות בתיק ההשקעות. לאחר שאפיינו את המוצר שאנו שוקלים השקעה בו כמוצר השקעה באקוויטי או בחוב, נבחן האם קיימות בטוחות להשקעה, מה האיכות שלהן ובאיזה דרגת שעבוד ירשמו הבטוחות לטובת המשקיע, כך נוכל להבין האם לשייך את ההשקעה לחלק האגרסיבי בתיק ההשקעות שלנו או לחלק הדפנסיבי יותר.

פעמים רבות אנחנו נשאלים ודנים האם קרן השקעה זו או אחרת היא מוצר ראוי או לא. התשובה לכך צריכה תמיד להיות קשורה במטרה ששם לעצמו המשקיע הפוטנציאלי בקרן - איזה חלק מתיק ההשקעות שלו ברצונו להקדיש לטובת הקרן וכן מה החלופות להשקעה בתחום זה.

כך, השקעות אלטרנטיביות בתחום האקוויטי בדר"כ יהוו תחליף לחלק בתיק אשר היה מוקצה למניות; השקעות בחוב אלטרנטיבי בדר"כ יבואו כחלק מהתיק אשר היה מוקצה לטובת השקעה באג"ח. כמובן שצריך לשים לב שלא מדובר באסטרטגיות אגרסיביות מדי, שדומות כבר במהותן להשקעה המסורתית במניות יותר מאשר השקעה באג"ח.

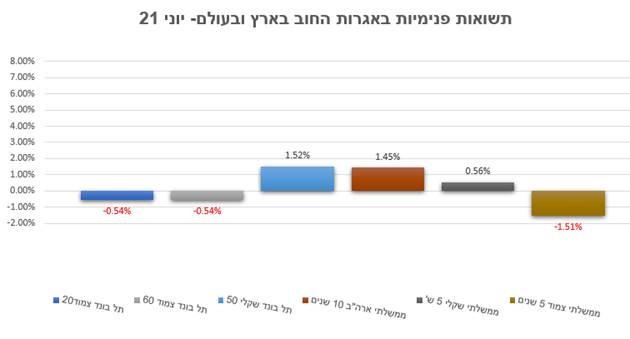

זאת ועוד, כבר דובר על כך רבות כי תחום האג"ח הסחיר בשנים האחרונות איבד מהאטרקטיביות שלו. תשואות האג"ח אפסיות, לעיתים שליליות (הן בממשלתי והן בקונצרני).

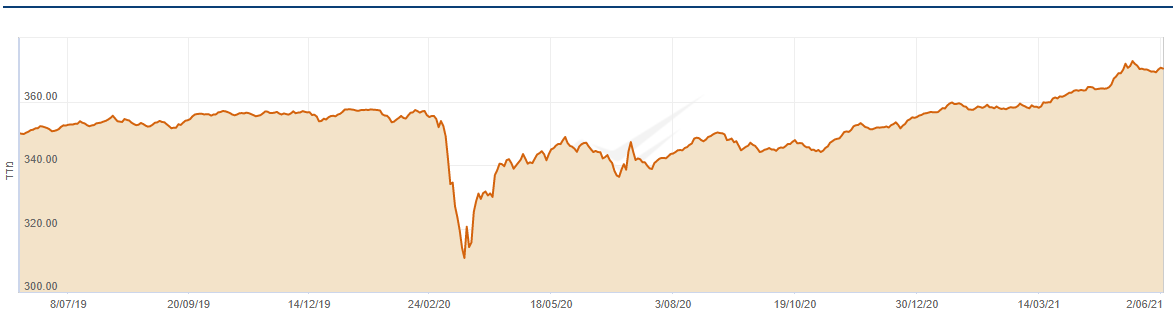

נוסף על התשואות הנמוכות, גם התנודתיות בסקטור די גבוהה. דוגמה חיה לכך ראינו באפריל 2020 בפתיחת המרווחים אשר נוצרה עם פרוץ משבר הקורונה.

אינפוגרפיקה: באדיבות קרן ברקאי

מדד התל בונד בתחילת משבר הקורונה, מקור: אתר הבורסה / אינפוגרפיקה: באדיבות קרן ברקאי

כמו כן, גם הביטחונות באגרות החוב הסחירות לא תמיד קיימים ואף כשהם קיימים הם אינם תמיד משכנעים, ואכן מדי פעם אנחנו שומעים וקוראים ידיעות על "תספורות" שבוצעו על חשבון משקיעי האג"ח.

זו הסיבה שלדעתנו יש מקום לקחת חלק מרכיב האג"ח הסחיר, אשר לרוב מהווה רכיב עיקרי בתיק ההשקעה שלנו ולהקצות אותו לטובת השקעה בחוב לא סחיר. באפיק זה ניתן למצוא קרנות השקעה אשר מעניקות הלוואות מגובות בביטחונות טובים, עם פיזור נרחב של הלוואות ותשואות אטרקטיביות.

אלוקצית נכסים ושילוב השקעות אלטרנטיביות בתיק ההשקעות המשפחתי / אינפוגרפיקה: באדיבות קרן ברקאי

באופן שכזה ניתן לגוון את תיק ההשקעה לתחומים נוספים, להפוך חלק ממנו לבעל קורלציה נמוכה לשוק ההון ולצפות לתשואה טובה ויציבה יותר, תוך השקעה במוצרים סולידיים ודפנסיביים.

לפרטים נוספים הקליקו>>

* הכותב הוא מנהל הפיתוח והתפעול העסקי של קרן ברקאי.

** קרן ברקאי - Fund of Funds יחידה מסוגה בישראל בתחום האשראי מגובה נדל"ן. הקרן משקיעה ב-6 קרנות חוב מגובה נדל"ן - קרן החוב של אלקטרה, הראל המגן, IBI SBL, הפניקס חוב נדל"ן, קרן Trez Capital וקרן Golden Bridge.

קרן ברקאי מאפשרת לשותפיה השקעה בחוב מגובה נדל"ן, תוך פיזור נרחב מאוד של הלוואות, גישה לקרנות ייחודיות ובסכומי כניסה מופחתים.

ההשקעה מיועדת ללקוחות מסווגים.

*** פרסום זה נועד למטרות שיווקיות בלבד, ואין בו משום יעוץ ו/או הצעה ו/או הזמנה לבצע השקעה כלשהי ו/או משום תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.