זו הייתה שנה מטורפת עבור שוק ההנפקות בתחום מדעי החיים בנאסד"ק. בשנת 2020 - לא למרות מגפת הקורונה אלא כנראה גם בזכותה - חלה נסיקה בהיקפי הגיוס לחברות מכל הסוגים: תרופות, מכשור רפואי, בריאות דיגיטלית.

על פי חברת הייעוץ BDO, בתחום הביוטק (תרופות חדשניות) לבדו הונפקו 78 חברות בנאסד"ק, מספר שיא של כל הזמנים וגידול של 77% מול 2019, שגם היא נחשבה לשנה לא רעה. החברות הללו גייסו סכום כולל של 12 מיליארד דולר ב-2020, לעומת 5 מיליארד ב-2019.

דווקא חברות ישראליות בתחום הביומד כמעט לא השתתפו בשנה האחרונה בחגיגת ההנפקות הראשונות (למעט חריגה אחת, ננוקס , שהונפקה באוגוסט לפי 800 מיליון דולר). זה לא אומר שנאסד"ק הייתה סגורה בפני החברות הישראליות. להיפך. נרשמו מיזוגים ל-SPAC בשוויים נאים (למשל לחברות NeuroRX, Memic ואינטרקיור), וגם מיזוגים הפוכים לתוך חברות נאסד"ק (למשל, ביוסייט). גם בבורסה בתל אביב, שהייתה סגורה בפני החברות מהתחום מעל עשור, בוצעו הנפקות בשוויים שלא נראו בעבר, לחברות כמו יומן אקסטנשנס , פלסאנמור וסופווייב .

מדוע חברות הביומד הישראליות לא הצליחו להנפיק בנאסד"ק, וזאת בניגוד לטרנד בחברות הטכנולוגיה, וגם בניגוד להצלחה שלהם באפיקים אחרים של גיוס? הדבר קשור ככל הנראה לדומיננטיות יוצאת הדופן שתפסו המשקיעים האמריקאים המומחים בתחום הביומד, שהפכו לשומרי שער של תחום ההנפקות. כדי להבין זאת נסביר תחילה כמה מגמות בשוק ההון האמריקאי כרגע.

מייקל רייס, שותף מייסד בקבוצת הייעוץ וההשקעות LifeSci Partners, מסביר בשיחה עם גלובס כי "ברבעון השלישי והרביעי של 2020, חלק גדול מן המשק בארה"ב עוד היה סגור בשל הקורונה. משקיעים כלליים - כאלו שאינם מומחים בתחום הביומד, נטשו את ההשקעות הכלליות שלהם לטובת חברות הטכנולוגיה והביומד, מתוך ההערכה כי הן מהוות גידור כנגד הפגיעה בכלל המשק.

"משקיעים כלליים הם פחות בררנים, פחות רגישים למחיר מאשר משקיעים מומחים בתחום. לכן ראינו הנפקות מדהימות בשוויים גבוהים, ועל גביהם עוד תשואות הנפקה מדהימות. והמעגל הזה הזין את עצמו.

"נוצר תהליך שבו משקיעים מומחים, קרנות מתמחות בתחום הביומד, משקיעות בהשקעות גישור, ומהוות בעצם את הגורם שבוחן את החברה - שהרי ברוב החברות הללו אין עדיין הכנסות, אלא מדע והבטחה. המשקיעים הכלליים מגיעים אחרי כן ו'אין להם הרבה עבודה' - הם פשוט משקיעים באותן חברות שהמומחים נכנסו אצלן בהשקעות גישור.

"ככל שהכלכלה האמריקאית החלה להיפתח, המשקיעים הכלליים חזרו להשקעות הכלליות, ואז ראינו שלא כל ההנפקות מצליחות באותה המידה, ובמרץ ואפריל כבר ראינו ירידה קלה בקצב ההנפקות ובשוויים. חברות שעדיין ביקשו את הוולואציות של 2020 רשמו תשואות גרועות על ההנפקה. זה כבר גירש מן התחום את שאר המשקיעים הכלליים האחרונים".

כתוצאה מכך נוצר שוק שהוא עדיין פתוח להנפקות, אבל הרבה יותר בררן, והשוויים יותר נמוכים. המשקיעים המקצועיים לא יכולים עוד לגלגל את ההשקעה שלהם על משקיעים כלליים עם המון כסף פנוי שאין להם איפה לשים. המשקיעים המומחים, שהתרגלו לבצע השקעת גישור ואז להעביר את השרביט למשקיעים הכלליים, צריכים כעת לתמוך את ההנפקות בשיעורים גדולים גם בעצמם, כדי לשמור על ערך השקעת הגישור שלהם.

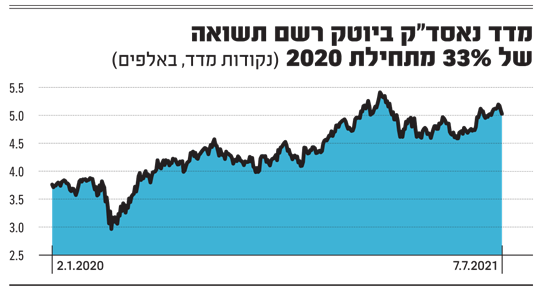

על פי אתר בארונ'ס, במחצית הראשונה של 2021 גייסו 38 חברות 7.5 מיליארד דולר, לעומת 22 חברות שגייסו 8.2 מיליארד דולר במחצית הראשונה של 2020. אפשר לראות שהפעילות עדיין רבה, אבל כל הנפקה היא קצת יותר קטנה. גם מדד נאסד"ק ביוטק, שהגיע לשיא בפברואר 2021, הספיק לרדת 15% עד מרץ, ומאז התאושש אבל לא באופן מלא, והוא נסחר ב-6% פחות מרמות השיא.

"נוצר מצב שהוא ממש בסדר"

האני עוואדלה, ראש תחום בנקאות ההשקעות ב-LifeSci Capital (אחת מחברות הקבוצה), מרגיע כי השוק הפנים את השינוי, "ונוצר מצב שהוא ממש בסדר. השוויים המבוקשים בהנפקות חזרו לרמות סבירות, ועכשיו ההנפקות שוב רווחיות".

אלא מה, ככל שהשוק מתקבע יותר על הדינמיקה של השקעות גישור של מומחים כתנאי מקדים להנפקה, כך קשה יותר לחברות הישראליות להיכנס. בסוף השבוע שעבר ראיינו את ד"ר פיני אורבך, המנהל את זרוע ההשקעות בפארמה של חברת ארקין אחזקות שהשקיעה בחברת ביוסייט. החברה בחרה מיזוג על פני הנפקה, ואורבך סיפר כי היום רק חברות שיצרו מבעוד מועד (אפילו שנים מראש) קשר עמוק עם משקיעי הביומד האמריקאים המובילים, יכולות להשלים הנפקה המצדיקה את שוויין.

ציינו כי המשקיעים המומחים הם בעלי תפקיד מיוחד בתחום הביומד, לעומת תחום הטכנולוגיה למשל, משום שהגושפנקה שהם נותנים מהווה תחליף לנתונים על הכנסות או רווחים.

"למעשה, ב-3-5 השנים האחרונות הם אפילו מהווים תחליף למידע על תוצאות של ניסויים קליניים, כי החברות מגיעות לשוק לפני הניסויים הללו", אומר עוואדלה. "בעבר, הניסויים היוו גושפנקה לטכנולוגיה של החברה. היום מי שנותנים את הוולידציה הם המשקיעים המומחים שנכנסים בהשקעת הגישור".

רייס: "אבל ממש עכשיו, חלק מן החברות שיצאו לשוק ב-2020, מתחילות להביא את תוצאות האמת מניסויי בני אדם, ועד סוף 2021 נגלה מה השווי האמיתי שלהן, ובהתאם - עד כמה באמת יכולים משקיעי ההנפקה לסמוך על ההערכה של המשקיעים המומחים".

"המשקיע והחברה חייבים לדבר באותה שפה"

מיהם המשקיעים הללו שחורצים כך גורלות? רייס: "למשל RTW , Perceptive Advisors , Venrock וגם אנחנו, LifeSci. כמעט אי אפשר להגיע לנאסד"ק בלי להגיע אליהם קודם. חייבים לפגוש אותם כשאתם מאוד מוכנים, ולהצטייד במישהו שמדבר באותה שפה כמוהם, עדיף כזה שכבר הרוויח להם כסף. אם המשקיע והחברה לא מדברים באותה השפה, נוצר מתח.

"מהפרספקטיבה שלנו, לייפסיי, זה הפוך. אנחנו מאוד מחויבים לישראל. אני גרתי פה, הילדים שלי גרו פה, ואידיאלית הייתי מבלה פה חלק נכבד מהשנה. אנחנו מרגישים שמאז שאנחנו פעילים בישראל, ראינו את התחום פה מתפתח, ואנחנו מאוד מתלהבים מהצמיחה שלו. אבל אנחנו צריכים שהחברות יהיו מוכנות להיות נוכחות בארה"ב, מכוונות לארה"ב, ולהציג סיפור שהוא מתקבל על הדעת באמריקאית. משרדי לייפסיי בישראל מנוהלים על ידי מורן מאיר ברס, מעסיקים שמונה עובדות ומייצגים 40 חברות ישראליות מול שוק ההון המאמריקאי".

חברות ה-SPAC הן דרך כניסה לבורסה שעוקפת את המשקיעים המומחים. הנפקות ה-SPAC הן טרנד חולף, או שהן כאן כדי להישאר?

רייס: "אנחנו בעצמנו עשינו שתי הנפקות SPAC, ואנחנו רוצים להנפיק עוד שני SPAC בתקופה הקרובה. רשות ני"ע בארה"ב (SEC) שינתה מעט את חוקי ה-SPAC סביב אפריל, לרגע היה נראה כי גל ה-SPAC ייעצר, אבל זה לא קרה.

"SPAC הוא מכשיר שיש בו פחות אי ודאות לעומת הנפקה, אבל בהיעדר הנפקה אין גם את הכיסוי האנליטי שמתלווה לרוב להנפקה. צריך ליצור עניין אצל האנליסטים בדרך אחרת. אני לא רואה את ה-SPAC כטרנד חולף, אלא ככלי שהצטרף לסל הכלים להגעה לבורסה, וכנראה יהיה זמין ברמת כדאיות כזו או אחרת גם בהמשך".

תעודת זהות | LifeSci Partners

תחום עיסוק: קבוצה המתמחה במדעי החיים, הכוללת בנקאות השקעות, ייעוץ וקשרי משקיעים, קרנות השקעה, תעודות סל, אנליזה ומחקר, השמת בכירים וניהול תיקים

היסטוריה: הוקמה ב-2009 על ידי מייקל רייס ואנדרו מקדונלד, והתפתחה בהדרגה מייעוץ ובנקאות השקעות לתחומים נוספים

נתונים: בנק ההשקעות ביצע 71 עסקאות מהקמתו. קרן ההון סיכון שהוקמה ב-2017 מנהלת 150 מיליון דולר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.