רשות ניירות ערך ממשיכה בפרסום נתונים על אודות תעשיית ניהול תיקי ההשקעות בסיכומה של שנת 2020. הפרסום הראשון שלה בנושא זה התייחס לאמצע 2014, לסוף 2013, ובפרמטרים מסוימים גם לשנת 2012.

מהפרסום עולה כי מספר החברות בעלות רישיון לנהל תיקי השקעות עמד בסוף 2020 על 125, ובשנים האחרונות ניכרת התייצבות במספרן. לשם השוואה: מספר החברות בסוף שנת 2013 עמד על 120, לאחר ירידה מ-134 חברות בסוף 2012. השיא במספר הגופים נרשם בשנת 2007, רגע לפני הנפילה בשוק, עם 207 גופים, ומאז קטן מספרם בכ-40%.

מספרן של החברות המוגדרות "גדולות" עומד על 20. 11 מהן מנהלות יותר מ-5 מיליארד שקל עבור יותר מ-1,000 לקוחות, חמש מנהלות אומנם פחות מ-5 מיליארד שקל, אבל עבור יותר מ-1,000 לקוחות, וארבע שעמדו בקריטריונים האלה בשלוש השנים האחרונות. מספרן של הגדולות נותר יציב במשך כל השנים האחרונות.

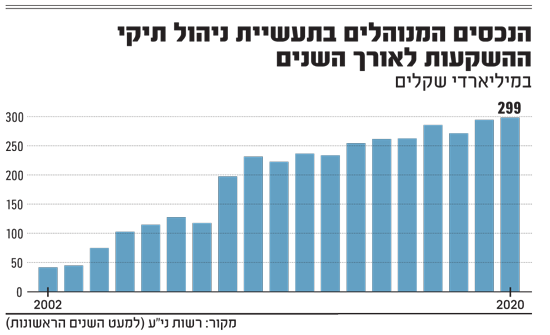

סך הנכסים המנוהלים במסגרת ניהול תיקי השקעות עומד על 299 מיליארד שקל, עלייה של כ-1.5% לעומת שנה קודמת.

בשנים האחרונות היקף נכסי התעשייה היה סטטי, בתחום שבין 260 מיליארד שקל, עד 299 מיליארד שקל כיום. סטטיות במקרה זה פירושה נסיגה, שכן התשואות שהפיקו תיקי השקעות בשנים האחרונות עמדו על ממוצע של כ-4%-5% בשנה.

התשואה הממוצעת ב-2020 - של כל תיקי ההשקעות בכל פרופילי ההשקעה יחדיו - עמדה להערכתנו על כ-2.5%, כך שהעלייה המזערית בנכסים מייצגת בפועל נסיגה, ולא צמיחה.

נדל"ן ומכשירי השקעה חלופיים

בסך הכול יצאו בשנים האחרונות כמה עשרות מיליארדי שקלים מתיקים מנוהלים לכמה כיוונים. הראשון שבהם הוא הנדל"ן, כמובן, אבל חלק מכספי הלקוחות פנה למכשירי השקעה חלופיים: פוליסות פיננסיות, תיקון 190, קופות גמל להשקעה, IRA, קרנות נדל"ן, קרנות להלוואות, קרנות גידור וכיו"ב.

שיעור הגידול הרב-שנתי של התעשייה הזו ללא מוסדיים עומד על 9% - כאשר בוחנים אותה בפרספקטיבה של 17 השנים האחרונות.

הגידול ארוך-הטווח של התעשייה במונחי הנכסים תאם הרבה שנים את מגמת הגידול בסך הנכסים הפיננסיים של הציבור, והוא נבע בראש ובראשונה מהתשואה החיובית שהפיקו תיקי ההשקעות בכל השנים שמאז 2004, למעט 2008 כמובן, ובמידת מה גם 2011 ו-2018.

עם זאת, עיקר הצמיחה הושגה עד שנת 2010 כולל, ובשנים האחרונות הצמיחה נחלשה מאוד. כך למשל, בעשר השנים שמסוף 2010 עד סוף 2020 היא עומדת על שיעור מצטבר של כ-29% בלבד, או כ-2.5% בממוצע שנתי, ולעובדה זו יש, כאמור, קשר הדוק ליציאת הכספים לנדל"ן ולהשקעות אלטרנטיביות.

שיעור הצטרפות נמוך לשירות

שיעור ההצטרפות של הציבור לשירות הזה הוא נמוך: מספר הלקוחות בשנת 2004 עמד, על פי האומדן שערכנו אז במיטב, על 40 אלף, וכיום מגיע מספרם, להערכתנו, ללא יותר מ-70 אלף.

חשוב להדגיש, שמספר הלקוחות שנכלל בדוח רשות ני"ע, ועומד על כ-80 אלף לקוחות, מתייחס לתיקי השקעות, ובפועל יש לא מעט לקוחות (פרטיים ותאגידיים) שמנהלים יותר מתיק השקעות אחד אצל אותו מנהל תיקי השקעות, או בכמה בתי השקעות ("תיקי תחרות"). בפועל, מספר הלקוחות בניהול בסגנון המסורתי ירד כנראה, שכן בשנים האחרונות נוספו כמה אלפי לקוחות לניהול בסגנון דיגיטלי.

המח"מ הממוצע של לקוח בחברה לניהול תיקים עומד על כ-4.5 שנים. ממצאים מעניינים במיוחד בדוח הרשות מתייחסים לשיעור ההצטרפות והעזיבה של לקוחות בניהול תיקים. נתונים אלה, יש בהם כדי ללמד על שיעור התחלופה של לקוחות החברות לניהול תיקים, אבל במגבלות שונות, שכן הצטרפות של לקוח יכולה להיות של לקוח חדש, שעד כה לא ניהל תיק השקעות באמצעות חברה לניהול תיקי השקעות, או שהיא יכולה לייצג פשוט מעבר - נטישה של חברה אחת לטובת חברה אחרת.

בתעשיית ניהול תיקי השקעות נהוג לומר שהמח"מ הממוצע של לקוח נע סביב 4-5 שנים. בכל מקרה, זו תקופה ארוכה הרבה יותר משיעור התחלופה בתעשיית קרנות הנאמנות, שם מקובל לומר שתקופת ההחזקה של לקוח בקרן נאמנות אקטיבית ספציפית נעה סביב כמה חודשים.

הסיבה העיקרית לפער הזה נובעת מכך שבניהול תיקי השקעות קיים קשר ישיר בין החברה ובין הלקוח, ואילו בקרן נאמנות, החברה המנהלת כלל אינה מכירה את הלקוח, והשליטה על החלטותיו מצויה בידיו או בידי היועץ הבנקאי המלווה אותו.

מספר המצטרפים דומה למספר העוזבים

על פי הדוח שפרסמה הרשות, מספר המצטרפים לשירות ניהול תיקים ומספר העוזבים את השירות זהה כמעט. מספר העוזבים גדול יותר ממספר המצטרפים בתיקים של עד 1 מיליון שקל, ומספר המצטרפים גדול יותר בתיקים בשווי כספי של יותר מ-1 מיליון שקל.

תובנות אלה עמדו למבחן במשבר הקורונה. ואכן, תעשיית קרנות הנאמנות פדתה במרץ 2020 סכום עתק של כ-42 מיליארד שקל, שהיווה כ-12% מנכסי התעשייה באותה עת, וזה היה רק המשך ליציאת הכספים מאז 20 בפברואר 2020, באופן שהיא מגיעה במצטבר לכ-15% מהנכסים.

לעומת זאת, שיעור הנטישה מהשירות של ניהול תיקי השקעות היה נמוך בהרבה, והוא מוערך בלא יותר מ-2% - אך מעט יותר משיעור הנטישה הרגיל בימים כתיקונם, עקב חוסר שביעות רצון או צורך בכסף. יתרה מזו: יציאת הכספים מקרנות הנאמנות היא נטו, כלומר, יציאת כספים בקיזוז כניסות כספים, ואילו נתוני היציאה מניהול התיקים הם ברוטו, ואם נקזז את הצטרפות הלקוחות בחודש מרץ מיציאת הלקוחות, והייתה גם כזו, ההערכה היא של פחות מ-1%.

זה פועל גם בכיוון ההפוך. תעשיית קרנות הנאמנות, בהיותה תנודתית מאוד, התאוששה הרבה יותר מהר מתעשיית ניהול התיקים, ונכסיה היום כבר עולים על נכסיה ערב משבר הקורונה, וגבוהים כמעט ב-50% מנכסיה בנקודת השפל של מרץ 2020.

מה קורה עם הריכוזיות?

עשר החברות הגדולות ביותר מנהלות יחד כ-126 מיליארד שקל, שהם כ-71% מהנכסים המנוהלים עבור לקוחות שאינם מוסדיים. לכאורה, רמת ריכוזיות גבוהה, אבל בפועל התעשייה הזו מתאפיינת ברמת תחרות גבוהה ביותר, וכל לקוח יכול למצוא את מבוקשו על פי העדפותיו - ניהול תיק השקעות בחברה גדולה, בינונית או קטנה.

התחרות החריפה מתנהלת לא רק בתוך התעשייה אלא, כאמור, גם מול מוצרים אלטרנטיביים, כלומר, גם מול מוצרים שמחוץ לתעשייה. התחרות החריפה מתבטאת בעשור האחרון בירידה של ממש בדמי הניהול המקובלים בתעשייה.

לשם השוואה, נכסי עשר החברות הגדולות בניהול קרנות נאמנות (אקטיביות ופסיביות) מהווים כ-92% מסך הנכסים המנוהלים בקבוצה זו.

הכותב הוא מבעלי בית ההשקעות מיטב דש. אין לראות בכתבה המלצה או תחליף לשיקול דעתו העצמאי של הקורא, או הזמנה לבצע רכישה או השקעות ו/או פעולות או עסקאות כלשהן. במידע עלולות ליפול טעויות ועשויים לחול שינויי שוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.