על רקע פריחת פעילותן של רשתות המזון הבורסאיות, התוצאות הכספיות החיוביות שהן מציגות והתשואות הנאות שמניותיהן מספקות למשקיעים בהן בשנים האחרונות, חידשה לאחרונה רשת "מחסני השוק" את ניסיון ההנפקה שלה - כך נודע לגלובס. זאת, למרות החולשה האוחזת בשוק ההנפקות המקומי באחרונה. את ההנפקה מובילה חברת החיתום של בית הההשקעות ווליו בייס.

ככל הידוע, הרשת שבה מחזיקים בשותפות שווה המשפחות נעמן וכהן, צפויה לפרסם בקרוב טיוטת תשקיף ציבורית ראשונה, לקראת הנפקה ראשונית לציבור (IPO), אותה היא מבקשת לבצע בחודשים הקרובים, על בסיס דוחות הרבעון השלישי, ולפי שווי חברה של כ-1 מיליארד שקל לאחר הכסף.

מחסני השוק כבר בחנה אפשרות להנפיק את מניותיה בתל אביב לפני כשנה, אולם בסופו של דבר המהלך לא יצא לפועל. בשוק החיתום מעריכים כי גם הפעם קיום ההנפקה אינו וודאי וייתכן שהיא תידחה פעם נוספת, לשנה הבאה.

על-פי ההערכות, היקף ההכנסות השנתי של מחסני השוק ב-2020, שנת פרוץ הקורונה שהייתה חיובית במיוחד לרשתות, הסתכם בכ-2 מיליארד שקל, והרווח לפני מס שלה הגיע לכ-70 מיליון שקל. נתונים דומים היא צפויה להציג כנראה גם בסיכום השנה הנוכחית.

מחסני השוק, המנוהלת על-ידי האחים שלום ושאול נעמן, הוקמה בשנת 1996 ומונה כיום 63 סניפי סופרמרקטים בפריסה ארצית, ולפי הנתונים שהיא מציגה מחזור המכירות השנתי שלה מתקרב ל-2 מיליארד שקל והיא מעסיקה כ-3,000 עובדים.

קפיצת המדרגה המשמעותית שביצעה הרשת בפעילותה נרשמה בשנת 2019, אז היא יותר מהכפילה את גודלה כשרכשה את רשת קואופ שנקלעה לקשיים, תמורת כ-150 מיליון שקל, מה שהוסיף לה כ-40 סניפים והפך אותה "לאחת מרשתות המזון הגדולות והמובילות בישראל".

את רכישת קואופ השלימה מחסני השוק בתום הליך התמחרות ממושך, ולאחר ששחקניות רבות בענף, בראשם הרשתות ויקטורי ורמי לוי, ניסו גם הן להשתלט על קואופ בעצמן.

חובבי הספורט נחשפו לרשת כנותנת החסות הראשית של קבוצת הכדורגל הפועל באר שבע.

מגמה של שיפור אצל כל השחקניות

כאמור, ברקע לחידוש מאמצי ההנפקה של מחסני השוק עומד השינוי החיובי שהביא עימו משבר הקורונה לרשתות קמעונאות המזון הבורסאיות, שנהנו בשנה שעברה מצמיחה בהכנסות ושיפור הרווחיות, נוכח הצריכה המוגברת שהוא ייצר. השנה השפעות אלה התמתנו, אולם כמגמה, הכיוון בדוחות נותר חיובי.

כך לדוגמה, שופרסל, מובילת הענף, הציגה בסיכום המחצית הראשונה של השנה שחיקה של כ-1% בהכנסותיה שהסתכמו ב-7.35 מיליארד שקל, לצד קפיצה של 24% ברווח הנקי, שהגיע ל-211 מיליון שקל, בעוד הכנסות רמי לוי בתקופה זו השתפרו בכ-2%, ל-3.2 מיליארד שקל, לצד קפיצה של כמעט 70% ברווח הנקי שהצטבר ל-106 מיליון שקל.

כפי שמתארת שופרסל בדוחות לסיכום השנה שעברה, משבר הקורונה הוביל לעלייה "בביקוש למוצרי מזון וטואלטיקה אשר הורגש בענף קמעונאות המזון בישראל", וכן, בעקבות מאפייניו, הוביל לעלייה ניכרת בפעילות המכירות אונליין.

עוד לפי שופרסל, ההשפעה החיובית של המשבר עלתה על ההשפעה השלילית, שניכרה בעלייה בהוצאות ועלויות כוח-אדם, כך שההשפעה נטו של התפשטות הנגיף על פעילות קמעונות המזון שלה הייתה חיובית.

בין השחקניות החדשות בשוק מי שתפסה את הכותרות באחרונה הייתה רשת פרשמרקט, שזמן קצר לאחר הנפקתה בבורסה ולנוכח הצמיחה המהירה בעסקיה, נרכשה על-ידי ענקית האנרגיה פז לפי שווי של 2.1 מיליארד שקל.

מהלך זה, שטרם הושלם, צפוי להניב לבעלי השליטה בפרשמרקט, האחים יוסי ושלומי אמיר (עמר) תמורה מדהימה מצרפית של 1.8 מיליארד שקל תוך כשנתיים בלבד מאז הגיעה הרשת לבורסה, בעיקר בגין מכירת מניותיהם לפז, וכן חלקם בדיבידנדים, מכירת מניות למוסדיים ודמי ניהול - מה שמדגים את הפוטנציאל הגלום בפעילות הסופרמרקטים בישראל.

תשואות יפות בשלוש השנים האחרונות

גם לפני משבר הקורונה, פעילות רשתות הסופרמרקטים הגדולות בבורסה התאפיינה ביציבות יחסית וצמיחה, מה שסייע לשחקניות נוספות להצטרף לזירת המסחר בתל אביב.

ב-2019 הצטרפו לרשתות הציבוריות "הוותיקות" - שופרסל, רמי לוי, ויקטורי וטיב טעם - גם הרשתות יוחננוף ופרשמרקט, ומתחילת השנה נוספו 2 רשתות נוספות שאינן נסחרות אולם שתוצאותיהן הכספיות מוצגות - יינות ביתן, בעקבות רכישת השליטה בה על-ידי חברת אלקטרה מוצרי צריכה (אמ"צ) ורשת שוק העיר, שפעילותה מוצגת תחת משווקת הפירות והירקות בכורי השדה, שהונפקה בתחילת השנה.

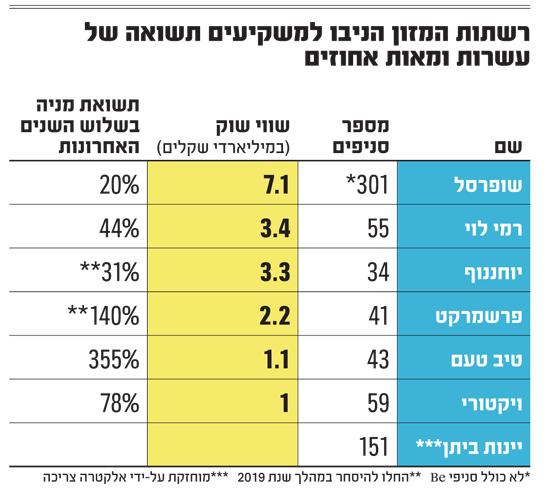

הכיוון החיובי בפעילות בא לידי ביטוי גם בתשואות שמציגות מניות הרשתות, שבשלוש השנים האחרונות (או מאז החלו להיסחר בבורסה), נמצאות כולן בעלייה, בטווח המתחיל בכ-20% (שופרסל) ומגיע עד לכ-350% (טיב טעם).

הסלקטביות צמצמה את קצב ההנפקות

כאמור, שוק ההנפקות הראשוניות בתל אביב שבתחילת השנה הנוכחית "בלע" כמעט כל סחורה שהונפקה בו, מתאפיין לאחרונה בהתקררות משמעותית וסלקטיביות גוברת, שצמצמה בצורה ניכרת את קצב ההנפקות.

התקררות זו באה לידי ביטוי בהורדות מחיר של עד 50% ולעיתים אף יותר, להן נדרשות לבצע החברות שמצליחות להשלים את הנפקותיהן - גם חברות הטכנולוגיה הצעירות העומדות בלב גל ההנפקות, וגם חברות מבוססות יותר מתחומי הטכנולוגיה, התעשייה, הנדל"ן ואחרים.

במקביל, נרשמו כבר לא מעט כשלונות של חברות אחרות להגיע לשוק, בהן גם כאלו שנמצאו כבר בשלבים מתקדמים יחסית של ההנפקה, לאחר פרסום טיוטות תשקיף ציבוריות לקראת גיוס ההון.

האחרונה מבין אלה הייתה שלמה ביטוח, שעדכנה בתחילת השנה, כי "החליטה על ביטול ההנפקה", אחרי שפרסמה טיוטת תשקיף ציבורית ראשונה כבר בחודש אוגוסט, על בסיסו ביקשה לגייס עד 300 מיליון שקל לפי שווי חברה של כ-1.2 מיליארד שקל (אחרי הכסף). זאת תוך שקיוותה ליהנות מנסיקת מניות חברות הביטוח שכבר נסחרות בתל אביב בשנה האחרונה.

בסך-הכול, מחודש אוגוסט ועד סוף אוקטובר, הושלמו בבורסה 11 הנפקות הון ראשוניות בלבד וזאת כשבסך-הכול נהנתה הבורסה משנת שיא, עם כ-90 חברות חדשות שהחלו להיסחר בה מתחילת השנה ועד כה.

תעודת זהות מחסני השוק

תחום פעילות: רשת של 63 סניפי סופרמרקטים ברחבי הארץ

היסטוריה: החברה נוסדה ב-1996. נמצאת בשותפות שווה של המשפחות נעמן וכהן, ומנהליה הם האחים שלום ושאול נעמן.

נתונים: פעילותה רשמה קפיצת מדרגה משמעותית בשנת 2019, עם רכישת רשת קואופ שנקלעה לקשיים, תמורת כ-150 מיליון שקל, שהוסיפה לה כ-40 סניפים. מעסיקה כ-3,000 עובדים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.