לאן צועד ענף הקמעונאות והשיווק? מהן המגמות החדשות שיאפיינו אותו, ואילו מגמות ייכחדו? מיהם השחקנים שישרדו את קצב השינויים המהיר? מדור שבועי חדש ינתח את המצב בענף ואת העתיד שמצפה לו. לפניות ותגובות: tamir@c-bs.co.il

שנים לפני הקורונה, הצרכנים החלו להעביר חלק מקניותיהם אל אתרי האונליין. אולם המגפה והסגרים שהיא חוללה, ואחריהם הגבלות נסיעה ברחבי העולם ("שמים סגורים"), האיצו את הביקושים ואת הצריכה באונליין. הנוחות, החיסכון בזמן ומחירים זולים יותר הם בין הגורמים העיקריים שמחוללים מגמה זו.

המידע הכמותי מהעולם הוא שכיום כ-20% מסך הרכישות בשוק המסחר הקמעונאי העולמי מבוצעות באונליין (נתון שתואם את המצב בשוק הישראלי), ותחזיות הגידול השנתי עומדות על ממוצע של 10%. התהיות הן מה צפוי להיות נתח המכירות באונליין בשנים הבאות, והאם נתחו המתעצם אינו מהווה תחרות לחנויות הפיזיות כפי שהתבטאו לאחרונה בכירים בשוק מרכזי המסחר ומנהלי הרשתות בישראל.

מתעלמים מהתחרות

לפני תקופת הקורונה היה נכון וברור שעל השחקנים בשוק לפתח ולהשקיע בערוץ הפצה הכרחי ונדרש זה - ועתה הדברים התחדדו. עם זאת, לפני הקורונה לא כולם הפנימו זאת (הרשתות פתחו אתרי אונליין שאינם "מושקעים", ובהיקף השקעה של "עוד חנות" פיזית אחת בלבד), והיו כאלה שהצהירו כי נתח המכירות באונליין יישאר מינורי. אלא שאז התרחשו כמה תופעות במקביל: הקורונה הופיעה, הרגלי הצריכה השתנו וכך גם ההתנהגות של "כולם", ובעיקר של דורות ה-Y וה-Z הטכנולוגיים, המחוללים ביחד את הצמיחה המואצת.

בישראל, כצפוי, מאז פתיחת שוק המסחר הפיזי מחדש חל גידול בפדיונות של מרכזי המסחר, הרשתות והחנויות. בין הגורמים לכך נמנים היציאה מהסגרים וביצוע רכישות הן כצורך והן כ"פיצוי", העובדה שבתקופת הקורונה מרבית האוכלוסייה נהנתה מגידול ברמת ההכנסות (גם מגזרים אחרים שמעבר לסקטור ההייטק), הנתח שגדל שהופנה לחיסכון, תחושת ה"עושר" של הציבור עם עלית שווי הנכסים שבבעלותו (כלכלה התנהגותית) והשמיים הסגורים.

במקביל לדיווחי החברות הציבוריות על הגידולים בפדיונות בדוחות הרבעון השלישי של 2021, נשמעו הצהרות שהאונליין אינו מהווה את התחרות העיקרית לחנויות הפיזיות, אלא רק השמים הפתוחים. בפועל, הפדיונות הממוצעים בשנת 2021 עלו ביחס לשנת 2019 (טרום הקורונה) "רק" ב-10%-5%. מאחר שבפועל האוכלוסייה בישראל גדלה בכ-2% בכל שנה (מעל 4% בשנתיים), הגידול ברמת ההוצאה השנתית של משקי הבית היה בשיעורי ממוצע של 6%-3%. משמע, אילו האונליין לא היה תופס נתח משמעותי מההוצאה, היינו מצפים לגידול משמעותי יותר בפדיונות.

השאלה היא מה צפוי לנו כשייפתחו השמים מחדש, במקביל לחזרה לצריכה "רגילה" וסדירה של הישראלים, התעצמות תפיסת הקיימות והקניות של מוצרי יד שנייה, 'כמו חדש' ודומיהם.

גידול בינלאומי

בסקר החברתי של הלמ"ס מ-2020 נמצא כי קרוב ל-60% מהנסקרים רוכשים באונליין מוצרי אופנה, כ-50% רוכשים מוצרי מזון וסופרמרקט, 40% מוצרים ושירותים בתחומי התרבות והבידור, וקרוב ל-30% מוצרים טכנולוגיים.

נתוני שוק המסחר הקמעונאי מראים כי כוח הקנייה של כ-2.8 מיליון משקי בית ישראלים הסתכם ב-2021 בכ-150 מיליארד שקל. מתוכם, כ-80 מיליארד שקל בתת-השוק מזון וסופרמרקט, כ-55 מיליארד שקל בתת-השוק "לא-מזון", וכ-14 מיליארד שקל בתת-השוק הסעדה ובתי קפה.

כיום שוק האונליין העולמי עומד על כ-5 טריליון דולר, שמהווים 19.6% מסך המכירות הקמעונאיות. ב-2020, שנת הקורונה, נרשמה קפיצה של 25.7% במכירות אונליין ביחס ל-2019. עד שנת 2025 צפוי גידול של פי 1.5 בשוק האונליין בעולם, שיסתכם בכ-7.4 טריליון דולר - עם נתח של 24.5% ביחס ל-19.6% של מכירות אונליין כיום.

תמיר בן שחר / צילום: ארז בן שחר

בעולם, סין מובילה הן בגודל שוק האונליין (מחצית מהשוק העולמי), והן בשיעור מכירות האונליין מסך המכירות הקמעונאיות כ-47%). עד שנת 2025 צפוי גידול של כמעט פי 1.5 בשוק האונליין הסיני, עם שיעור מכירות אונליין שיגדל ל-56.8%. בארה"ב, שוק האונליין תופס כיום כ-18% מסך המכירות הקמעונאיות. עד שנת 2025 צפוי השיעור להגיע לכ-24%.

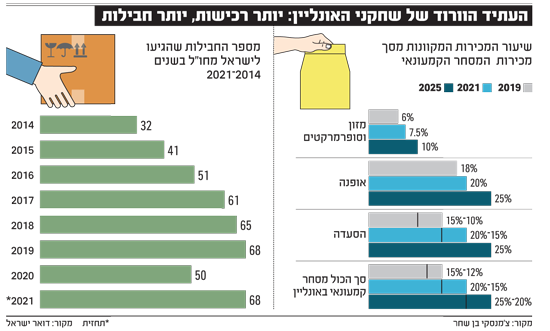

מה מתרחש ברקע שוק האונליין בישראל? ראשית, למרות קיטון ביבוא ובייצוא של סחורות בשנת הקורונה (2020) , קיימת מגמת גידול בהיקפי יצוא ויבוא סחורות אל ומישראל לאורך השנים . הגידול משתקף גם בנתוני תנועת המטענים בנמלי ישראל. שנית, בשנים האחרונות חל גידול במספר החבילות המחולקות על ידי דואר ישראל, למעט שנת 2020. על פי נתוני הדואר, בשנה הנוכחית מדובר על כ-70 מיליון חבילות.

7 אפשרויות למשלוח

שיעור מכירות האונליין מסך המכירות הקמעונאיות בישראל היום מוערך על ידנו ב-20%-15%. בשנת 2025 שיעור זה צפוי להגיע ל-25%-20%, בדומה לארה"ב. פירוש הדבר הוא שהאתגרים שיעמדו בפני החברות המוכרות באונליין וחברות ההפצה והשליחויות הם פיתוח מערך הפצה חדש, דינמי ועם מחסנים ותיבות הפצה "קרובות לבתים", עמידה וקיצור יעדי זמן המשלוח, דיווח רציף לצרכן על מיקום החבילה שלו, ועמידה בעקרונות "ירוקים".

כיצד החבילות יגיעו אלינו? לכך יש שבע אפשרויות. הראשונה היא המודל הרגיל המקובל היום - משלוח עד הבית עם שליח מטעם חברת משלוחים, האוספת את המשלוח מנקודת איסוף; השנייה, רחפנים הנושאים עד כ-15 ק"ג; השלישית, מיקור המוני - ביצוע משימת השילוח על ידי קהל רחב. כל אחד שנרשם כנהג למיקור המוני יבצע את משלוח.

אפשרויות נוספות הן AVG עם לוקרים - רכבים אוטונומיים ללא התערבות אנושית. הצרכנים יעודכנו לגבי זמן הגעה מדויק ויאספו את החבילה; Bike Couriers - שליחים על אופניים; רכבים חצי אוטונומיים, עם איש משלוחים ועם לוקרים. הדבר יאפשר ייעול תהליכים - כיוון שאיש המשלוחים יוכל לבצע משימות כמו טלפון ללקוח ומילוי מסמכי משלוח, בזמן הנסיעה האוטונומית של הרכב; דרואידים - מיני רכבים אוטונומיים המותאמים בגודלם לחבילה אחת, ומביאים משלוח עד פתח הבית. אלה יסעו בצדי הכביש במהירות של 5-10 קמ"ש.

כלומר, בעתיד הפיזי והאונליין יחיו זה לצד זה ובמשולב. ההתפלגות הצפויה והחזויה של נתחי המכירה בעתיד הקרוב תהיה כזו: הנתח של החנויות הפיזיות יקטן ל-60%-50%, נתח האונליין יגדל ל-25%-20% ו"שמים פתוחים" יסתכמו ב-15%-10%.

הכותב הוא מנכ"ל חברת הייעוץ הכלכלי־שיווקי צ'מנסקי בן שחר ושות'

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.