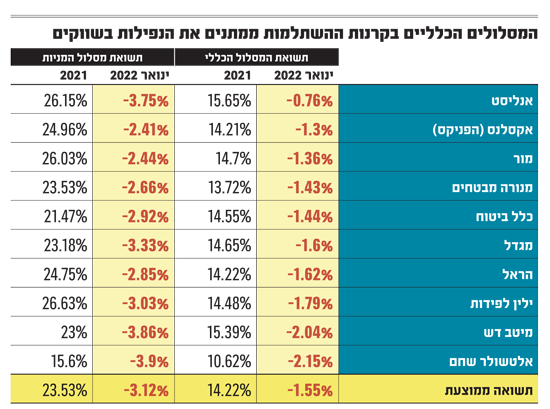

הנפילות של שוקי ההון בעולם בתחילת השנה גבו את המחיר מקרנות הפנסיה ומקרנות ההשתלמות בחודש ינואר. אחרי ש-2021 היוותה שנת שיא מבחינת התשואות במוצרי החיסכון, והסתיימה עם תשואה של יותר מ-14% במסלולים הכלליים של קרנות ההשתלמות ויותר מ-23% במסלולים המנייתיים, בחודש שעבר סיימו אותם מסלולים עם תשואה שלילית של 1.55% ו-3.12%, בהתאמה.

מי שהצליח לצמצם את ההפסדים במסלול הכללי ולהוביל בחודש ינואר הוא בית ההשקעות אנליסט, שסיים אותו עם תשואה שלילית של 0.76%. נועם רוקח, סמנכ"ל ההשקעות באנליסט, הסביר מה סייע לבית ההשקעות. "נעזרנו בהחזקה מעט יותר גבוהה מהמתחרים בשוק בישראל, מח"מ קצר יחסית, וכמו כן נהנינו גם מהעליות החדות במניות נורסטאר וגזית גלוב, בעקבות כניסת ישראל קנדה להשקעה בנורסטאר, שכן יש לנו החזקות גבוהות בקבוצה זו בקרנות ההשתלמות.

"גם החשיפה הדולרית סייעה ומיתנה את ירידת התיק", אמר רוקח. בשנת 2021 עמדה החשיפה של המסלול הכללי של אנליסט לנכסים בישראל על כ-77% מהתיק, לעומת 64% באלטשולר שחם למשל.

נועם רוקח, סמנכ''ל השקעות באנליסט / צילום: אלון פורת

עם זאת, במסלול המנייתי, אנליסט סיים עם תשואה שלילית של 3.75%, ורק מיטב דש (3.86%) ואלטשולר שחם (3.9%) רשמו תשואה שלילית גבוהה יותר. כאשר בוחנים את הנפילות של מיטב דש ושל אנליסט במסלול המנייתי, אפשר להבחין כי מדובר בשניים מתוך שלושת המצטיינים של 2021, וזאת בהתאם לקשר שקיים במקרים רבים בין חשיפה למניות שהביאו לתשואות גבוהות כאשר השוק עולה, ובין תשואות שליליות גבוהות כאשר השוק בנפילה.

ירידות בכל אפיקי ההשקעה המרכזיים

בחודש ינואר נרשמו ירידות שערים בכל אפיקי ההשקעה המרכזיים. בשוק המניות בארץ נרשמו ירידות שערים במרבית המדדים, אך הן היו מתונות יותר מאשר בארה"ב ובאירופה. מדד ת"א-35 ירד ב-3.1%, מדד ת"א-125 ירד ב-1.3% ומדד יתר 60 ירד בשיעור של כ-1.4%. לעומת זאת, מדד ת"א-90 עלה ב-3.1%. גם מי שהשקיע באג"ח הקונצרניות המקומיות סבל ממגמה שלילית, כשמדדי התל בונד 20, תל בונד 40 ותל בונד 60 ירדו ב-2%, 1.7% ו-1.8% בהתאמה.

בארה"ב הנאסד"ק ירד בחדות בשיעור של 10.1% וירידות שערים חדות נרשמו גם במדד דאו ג'ונס, שאיבד 4%, וב-S&P 500, שירד ב-5.9%. גם באירופה נרשמו ירידות שערים והדאקס הגרמני, למשל, ירד ב-3.4%.

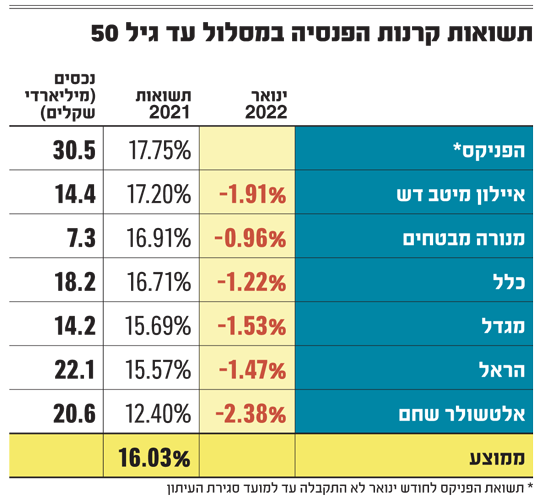

גם בקרנות הפנסיה נרשמו תשואות שליליות. במסלול המהווה את תיק הדגל של החברות המנהלות, המסלול לבני 50 ומטה, נרשמה תשואה שלילית ממוצעת של 1.48% בחודש ינואר. כך, הפניקס ומנורה מבטחים היו שתי קרנות הפנסיה היחידות שסיימו את החודש עם תשואה שלילית נמוכה מ-1%, עם תשואות של 0.90% ו-0.96% בהתאמה, כאשר מהצד השני ממשיכה לבלוט לרעה קרן הפנסיה של אלטשולר שחם עם תשואה שלילית של כמעט 2.4%.

רפורמת האג"ח המיועדות תידחה ב-3 חודשים

מטיוטה שפרסם ביום שני שר האוצר, אביגדור ליברמן, נראה כי צפויה דחייה של שלושה חודשים ברפורמה להחלפת מנגנון האג"ח המיועדות לקרנות הפנסיה במנגנון מבטיח תשואה. כזכור, בחוק ההסדרים האחרון אושר מנגנון כזה, אשר יבטיח לחוסכים תשואה של 5.15% על החיסכון, והוא תוכנן להיכנס לתוקף ב-1 ביולי 2022.

אולם על פי האוצר, "כדי לאפשר לחברות המנהלות להיערך תפעולית ליישום מנגנון השלמת תשואה, ועל מנת שיישום המנגנון יחל בתחילת רבעון קלנדרי, מוצע לדחות את המועד הקובע ליום 1 באוקטובר 2022".

נציין כי הרפורמה מחייבת את קרנות הפנסיה, מעבר להיערכות המיכונית לחישוב התשואה, גם להיערך מבחינת מערך ההשקעות. עד עתה מערכי ההשקעות של הקרנות ניהלו 70% מתיק ההשקעות וה-30% הנותרים כוסו על ידי האג"ח המיועדות שהעניקו תשואה של 4.86% לחוסכים. לאחר הרפורמה החברות המנהלות של קרנות הפנסיה ינהלו את כל התיק הפנסיוני, בהתאם לתמהיל תיק הדגל שלהן, כלומר המסלול לחוסכים הצעירים, בני 50 ומטה.

ככל שהתשואה השנתית שהושגה במסלולים אלו תהיה נמוכה מ-5.15%, המדינה תשלים לקרנות הפנסיה את ההפרש כדי להבטיח תשואה של 5.15%, וככל שהתשואה שהושגה תהיה גבוהה מ-5.15% הקרנות יעבירו את ההפרש לקרן שתוקם לשם הבטחת תשואה עתידית והשלמת ההפרשים ככל שיידרש.

מדי שנה מפקיד הציבור לקרנות הפנסיה החדשות סכום של כ-100 מיליארד שקל (שעולה עם מספר החוסכים). כאמור, המדינה הנפיקה עד עתה אג"ח מיועדות בגין 30% מסכום זה, כלומר כ-30 מיליארד שקל, ולאחר החלת הרפורמה יעבור ניהולם בהדרגה לידי הגופים המוסדיים המנהלים את קרנות הפנסיה.

בבורסה בתל אביב מיהרו לברך על כך, מתוך תקווה כי הגופים המוסדיים ישקיעו את הכספים בארץ, אולם ייתכן כי השמחה הזו מוקדמת והגופים יעדיפו להוציא את הכספים לחו"ל דווקא.

על פי ראש רשות שוק ההון, ביטוח וחיסכון, ד"ר משה ברקת, נכון להיום כ-50% מכספי החיסכון ארוך הטווח (לא כולל האג"ח המיועדות) מושקעים בחו"ל. מדובר בהשקעות במניות, באשראי, בנדל"ן ובתשתיות מעבר לים.

מנהלי ההשקעות מעדיפים להוציא את הכסף לחו"ל מכמה סיבות, בין היתר כדי להגדיל פיזור סיכונים גיאוגרפי ולהקטין את התלות בשוק המקומי, אך הסיבה המרכזית היא למצוא עסקאות שיביאו לתשואה גבוהה על סכומי הכסף האדירים שנאספו בקרנות הפנסיה, ששוק ההון המקומי לא מצליח להכיל בשל גודלו הקטן יחסית. זאת, למרות שהבורסה בתל אביב נהנית בשנתיים האחרונות מגל הנפקות מרשים והמדדים המובילים בארץ ניצחו בשנה האחרונה את המדדים המובילים בעולם מבחינת התשואה שהשיגו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.