לפני כמה ימים שלח לי מנהל באחד הארגונים הגדולים במשק את רשימת דגמי הליסינג לבחירה שקיבל מהמעסיק שלו לקראת חידוש החוזה בקיץ. זו הייתה רשימה קצרה מאד ביחס לשנים עברו, ובדיעבד הסתבר שגם שני דגמי הקרוסאובר הפופולריים, שהיו הבחירה הראשונה והשנייה שלו, נכחו ברשימה רק "על הנייר". בדיקה העלתה שהם לא קיימים במלאי וכדי לקבל אותם הוא יצטרך להאריך את חוזה הליסינג שלו עד 2023.

באותה רשימה הוצעו לעובדים גם כמה היברידיות אך רובן הופיעו תחת הקטגוריה "מכוניות מנהלים", בשל התייקרות משמעותית במחירן. נכללו בה גם שתי אופציות לדגמים חשמליים של מותגים סיניים עם מועד אספקה די מעורפל, וכל השאר היו דגמים לא-אהודים במיוחד בשוק הישראלי, חלקם עם מנועי דיזל.

ההקלה באספקת השבבים צפויה להתעכב

הרשימה העצובה הזו מתמצתת היטב את מצבו של שוק הרכב הישראלי בפתח הרבעון השני של 2022: פחות היצע, פחות הטבות מס, מחירים גבוהים יותר והרבה מותגים סינים, לפחות על הנייר.

אמנם הרבעון הראשון צפוי להסתיים עם נתון מסירות מכובד של 85-90 אלף כלי רכב חדשים, שאינו רחוק מהנתון של הרבעון הראשון אשתקד, אולם הוא משקף את העבר ולא את העתיד.

האופטימיות הראשונית שנגזרה מהציפיות לשיפור הדרגתי בהיצע הצ’יפים, נעלמה בעקבות שלושה אירועים גלובליים מטלטלים: הפלישה לאוקראינה, רעידת האדמה המסיבית ביפן וחידוש הסגרים בסין. השילוב הזה שלח שוב את תעשיית הרכב כולה לעוד סיבוב של חוסר ודאות.

בטור הקודם התמקדנו בהשפעת השיבושים החדשים על אספקת הרכב החשמלי. אולם הבעיה העיקרית של התעשייה כרגע היא לאו דווקא הרכב החשמלי, שעדיין תופס רק כ-6% מהמכירות העולמיות, אלא ההשפעה הרוחבית על כלל ייצור הרכב.

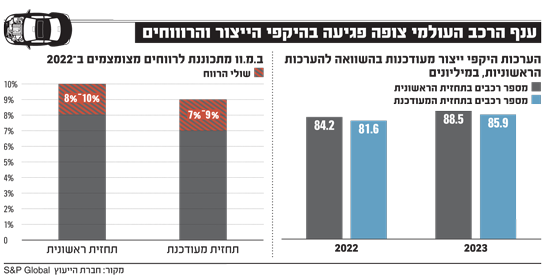

הערכות עדכניות של אנליסטים, שפורסמו בימים האחרונים, נשמעות די פסימיות. בדוח שפרסמה בשבוע חברת הייעוץ S&P Global, הוערך כי השינויים במחירי חומרי הגלם ובשרשרת האספקה כתוצאה מהמשברים החדשים, יביאו להיקף ייצור נמוך בכ-2.6 מיליון כלי רכב ב-2022 בהשוואה לתחזית המוקדמת - וזה בתרחיש הטוב. בתרחיש הפחות טוב תאבד התעשייה השנה עד 4 מיליון כלי רכב. נציין שהתחזיות המוקדמות כבר לקחו בחשבון ש-2022 תהיה שנה די חלשה בשל המחסור בצ’יפים כך שהשיבושים החדשים רק מגדילים את הפער.

אנליסטים אחרים מעריכים שההקלה ההדרגתית באספקת הצ’יפים, שהייתה צפויה במחצית השנייה של השנה בשל הגדלת הייצור, תתעכב אולי אפילו עד אמצע 2023. זאת, בשל השבתת מפעלים ביפן ובשל שיבושים בייצור ובייצוא של גז הניאון, שאוקראינה היא אחת הספקיות הגדולות ביותר שלו בעולם. בנוסף, צפויים שיבושי ייצור בשל המחסור בפלדיום, שחיוני לייצור מערכות סינון פליטה לרכב.

הקורונה מתפשטת ועשויה לפגוע בספנות

בדוח מיוחד, שפרסמה בשבוע שעבר חברת הייעוץ פרוסט וסאליבן, נכתב כי "אוקראינה מספקת למעלה מ-70% ממלאי גז הניאון גלובלי ואילו רוסיה היא המפיקה הגדולה ביותר בעולם של פלדיום והשלישית בגודלה בעולם של ניקל".

לדברי הדוח "התפתחויות נוספות בחזית ימתחו עוד יותר את לחץ האספקה המצומצמת של שלושת חומרי הגלם הקריטיים הללו וישפיעו לרעה על הייצור של מוליכים למחצה, כלי רכב חשמליים וממירים קטליטיים למנועי בעירה פנימית".

המרכיב השלישי ב"סערה המושלמת" הוא התפשטות הקורונה בסין ורוב האנליסטים מחכים לצעדים הבאים של ממשלת סין בכל הנוגע להטלת סגרים באזור שנחאי. עד כה הוטלו הסגרים בצורה סלקטיבית על "הלב" התעשייתי, העסקי והפיננסי של המדינה. אם הקורונה עדיין תמשיך להתפשט ואם אכן יוחלט להטיל סגר ממושך על האזור יהיו לכך השפעות לוואי מתמשכות ומתגלגלות על כל תעשיית הרכב העולמית ובעיקר על תחום הספנות העולמי.

המותגים הסיניים ימלאו את הוואקום?

בשנה שעברה הערכנו שנוכח קשיי האספקה של לא מעט מותגי רכב מערביים ותיקים בישראל, ימלאו את החלל הפנוי מותגי רכב חדשים מתוצרת סין, בדגש על כלי רכב חשמליים. התחזית אכן התממשה אבל בינתיים רק על הנייר.

לישראל אמנם מיובאים כיום שישה מותגי רכב סיניים, שצברו אלפי הזמנות מוקדמות, אבל קשיי האספקה של חומרי הגלם והלוגיסטיקה, שפוקדים את תעשיית הרכב הסינית מתחילת השנה, כבר הביאו לדחייה של רבעונים שלמים במסירות שלהם. הזמנות חדשות ממשיכות אמנם להתקבל אבל ללא התחייבות על מועד מסירה ואפילו לא על מחיר.

למרות זאת, נדמה שזרם המותגים החדשים לא פוסק. רק בשבועות האחרונים התבשרנו על כוונות מוצהרות של עוד שני מותגי רכב חדשים וצעירים מסין להיכנס לשוק הישראלי, אולי אפילו עוד השנה. קבוצת EV MOTOR הודיעה על כוונתה לייבא את כלי הרכב של המותג הצעיר WM MOTOR ואילו קבוצת "מטרו" הודיעה בשבוע שעבר על כוונות לייבא את כלי הרכב של המותג הסיני LEAPMOTOR.

עם זאת, צריך לזכור שקיים פער בין הכרזה על כוונות ייבוא לבין ייבוא של כמויות משמעותיות במחירים אטרקטיביים. ליצרנים הסינים, במיוחד הקטנים, יש אינטרסים משלהם להודיע על ייצוא רכב לישראל שלא בהכרח קשור להיקף המכירות בפועל.

למרות שהיקף המכירות השנתי בכל שוק הרכב הישראל שקול לבערך חמישה ימי מכירות בשוק הסיני, ייצוא רכב למערב, ולישראל בפרט, הפך בשנתיים האחרונות לסוג של "מדליה יוקרתית" בתעשיית הרכב הסינית, שמקרין מסר חיובי מאד למשקיעי שוק ההון באסיה.

לפיכך, זהו נכס לחברות שמתכננות להנפיק או לגייס הון כדי לקבל "צינור חמצן" חיוני בשוק הרכב החשמלי ההיפר תחרותי של סין. כך, למשל, ההודעה של LEAPMOTOR, יצרנית צעירה שרוב מכירותיו מתמקדות ברכבי מיני-חשמליים עירוניים וזולים, פורסמה בישראל כמעט במקביל להודעתה של החברה על IPO בבורסה בהונג-קונג שמטרתו לגייס כמיליארד דולר.

המשבר מגיע לישראל באיחור של רבעון

אירועים גלובליים בסדר הגודל של השבועות האחרונים משפיעים על שוק הרכב הישראלי באיחור של רבעון בערך. כרגע יש עדיין בישראל מלאים סבירים של רכבים חדשים, במיוחד מדגמים עם רמת זיהום גבוהה, שאינם פופולריים באיחוד האירופאי אבל נקלטים בשמחה ע"י הישראלים.

ישראל גם נהנית בשוליים, בעיקר בשוק היוקרה, מ"עודפים" שהיו מיועדים לשוק הרוסי והוטל עליהם אמברגו. יבואנים צוברים כיום מלאים של "דגמי מסלקה" כאלה ועל פי נתוני רשות המסים הייבוא של רכבי הנוסעים בחודשים ינואר-פברואר עלה ב-35%.

אבל הזמנות מלאי חדשות מהיצרנים כבר נתקלות בסירוב להתחייב על מועדי וכמויות אספקה, במחירי נמל קשוחים ובעיקר בחוסר ודאות. בקיצור, ספק אם גם ב-2022 יחזור השוק לנורמליות של טרום הקורונה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.