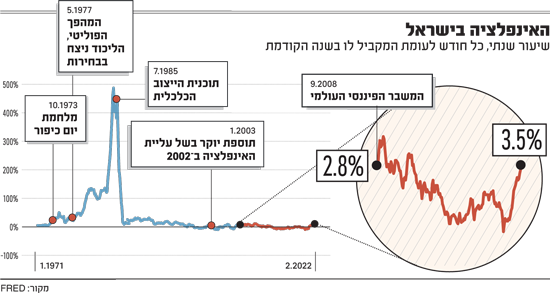

אם לא יצא לכם לשלם שכר דירה בדולרים, לקבל תוספת יוקר בשל ההתייקרויות במשק או לחסל משכנתה תמורת סכום מצחיק - כנראה שאתם שייכים לדור שלא ידע אינפלציה או היפר-אינפלציה. אחרי משבר הנפט ב-1973 האינפלציה בכל העולם הייתה גבוהה ופה בישראל היא הגיעה בשיאה ל-450% באמצע שנות ה-80 - הרבה יותר גרוע מטורקיה, מרוסיה או מארגנטינה של היום.

ישראל סחבה בזמנו ירושה מגירעונות ענק כתוצאה ממלחמת יום כיפור והמדינה הייתה חייבת להדפיס כסף כדי לעמוד בהתחייבויותיה. הקטנת התחייבויות הממשלה באמצעות הדפסת כסף פגעה בעיקר באנשים שלא יכלו להתמודד עם ההיפר-אינפלציה, שבאה לפתרון עם תוכנית הייצוב של המשק ב-1985.

בהגדרה המילונית היפר-אינפלציה היא עלייה של 20% בחודש ויותר. לשמחתנו, אנחנו רחוקים משם שנות אור. כדי להגיע להיפר-אינפלציה צריך גירעון משמעותי מאוד ובישראל ההכנסות ממסים גבוהות כתוצאה מההייטק ומהרכב, ולכן הסיכוי להגיע לשם נמוך מאוד. אחרי עשור שבו הבנק המרכזי התפלל לאינפלציה מסוימת - שכן עליית מחירים בקצב נמוך מסמנת כלכלה בריאה - שיעור האינפלציה בישראל חרג מהיעד שנקבע בחוק והגיע בפברואר ל-3.5% בחישוב שנתי.

האינפלציה-בישראל

גם בלי היפר-אינפלציה כוח הקניה יורד

המדד המקובל בישראל למדידת האינפלציה הוא מדד המחירים לצרכן שמייצג את סל הצריכה הממוצע של אוכלוסיית ישראל לפי הלשכה המרכזית לסטטיסטיקה (למ"ס), ומתפרסם בכל 15 בחודש עבור החודש הקודם. האינפלציה בישראל אולי נמוכה ביחס לעולם אך הצרכנים מרגישים שיקר פה. איך זה ייתכן? יוקר המחיה הוא תוצאה של התייקרויות שהתרחשו בעבר, ואילו האינפלציה לתקופה מסוימת היא שינוי במדד המחירים לצרכן לאורך אותה תקופה.

אז המצב היום שונה מבשנות ה-80, אבל איפה כן אפשר למצוא דמיון? בירידת כח הקנייה של הציבור. הריבית במשק אפסית ובניכוי האינפלציה מתקבלת ריבית ריאלית שלילית, מה שמקשה על ההגנה על הכסף. כדי להמחיש, אם הפקדתם 100 אלף שקל בבנק תמורת ריבית של 1% ("חלומית", הריבית היום היא 0.1% בלבד), אז לאחר שנה הפסדתם כסף: הריבית עבור החיסכון נמוכה מהאינפלציה של 3.5% ששחקה בזמן הזה את ערך הכסף שבחיסכון.

זו אחת הסיבות לכך שהבורסה ברמת שיא כל הזמנים - אין אלטרנטיבה ראויה. אין פיקדון שבו אפשר להצמיד את הכסף לאינפלציה אלא באיגרות חוב (אג"ח) צמודות מדד. אבל הבעיה היא שגם הן נותנות ריבית ריאלית שלילית עד שהאינפלציה תרד לגובה הריבית.

תוספת יוקר? לא בהכרח חיובית

עם עליית האינפלציה ייתכן שישובו תופעות של הצמדה לאינפלציה שלא ראינו הרבה שנים, והן לא חיוביות בהכרח. בימי ההיפר-אינפלציה של שלהי המאה שעברה תוספת יוקר בצו הרחבה לכלל העובדים במשק הייתה דבר שבשגרה. מדובר בתוספת של המדינה לשכר האפקטיבי של השכירים שנפגעו משחיקת כח הקניה. להסכם מלווה צו הרחבה שמחיל אותו על כלל המעסיקים והשכירים במשק. הפעם האחרונה שהוצא צו כזה הייתה ב-2003 כשהאינפלציה שנה קודם לכן הגיעה ל-6.5%.

תוספת יוקר נחשבת למנגון הצמדה אבל יש בה בעיה גדולה, היא למעשה מתדלקת עוד יותר את האינפלציה. אם ערך השכר והכסף לא נשחק אז האינפלציה יכולה לעלות עוד יותר. מבחינת בנק ישראל ככל שיהיו הצמדות זה יקשה את הטיפול באינפלציה.

להגן היום מפני אינפלציה זו משימה קשה למדי. נניח שקנינו דירה. מחיר הדירות החדשות צמוד למדד תשומות הבנייה המטפס אך אין שום דרך לגדר את הסיכון. רוכשי דירה על הנייר עלולים לספוג עליות מחירים עד שהיא תהיה מוכנה, וזאת עוד מבלי לדבר על העלייה הצפויה במשכנתה דרך הרכיב הצמוד לאינפלציה או דרך ריבית הפריים.

לפי פרופ' דני בן-שחר, ראש מכון אלרוב לחקר הנדל"ן בפקולטה לניהול ע"ש קולר באוניברסיטת תל אביב, כל עלייה עתידית של כ-0.25% בריבית תאלץ את משקי הבית לגייס הון עצמי גדול יותר כדי להשיג דירה. "ההון העצמי הנדרש היום ב-12 הערים הגדולות עומד על כ-980 אלף והוא צפוי לגדול בכ-30 אלף שקל נוספים".

"מי שמחזיק מזומן נשחק"

כדי למנוע שחיקה של הכסף צריך להצמיד אותו למדד, ומי שמבקש גם להניב תשואות ריאליות חיוביות פונה למניות או נדל"ן. השכבות העליונות באוכלוסייה עשו כך בשנות ה-80. כמו אז, גם כיום הנפגעים העיקריים הם האנשים בשכבות החלשות שלא נוהגים להצמיד את כספם למדד.

מקבלי שכר המינימום יהנו אמנם מעליית שכר הצפויה שעליה הוסכם בנובמבר, אך האינפלציה תשחק אותה. במתווה הנוכחי, שאישורו נגרר לזמן פציעות, שכר המינימום צפוי לעלות בהדרגה מ-5,300 שקל לחודש כיום ל-6,000 שקל בסוף 2025. כלומר, עלייה של 1.9% בשנה הראשונה ובממוצע ב-2.5% לשנה, וזאת בעוד שהאינפלציה הגיעה כבר כאמור ל-3.5% ב-12 החודשים האחרונים.

"המשקיעים מחפשים נכסים מוגני אינפלציה כמו זהב סחורות מניות ונדל"ן - אלו הנכסים הקלאסיים, מי שמחזיק מזומן פשוט נשחק", אמר יגאל צמח, מנכ"ל-משותף קרן גשרים, קרן למימון מגובה נדל"ן. "מצד שני, הנדל"ן נמצא בשיא כל הזמנים, ויש אנשים שלא מרגישים בנוח להיכנס לשם מתוך הבנה שגם שם יבוא תיקון, במיוחד נוכח העלאות ריבית על ידי הבנק המרכזי.

"לעסקים קטנים למשל, כמו מכולת שכונתית, יהיה קשה כי ההון החוזר שלהם נשחק באופן מסויים בגלל האינפלציה. ככל שהם יכולים עליהם להצמיד את כספם להגנות מראש, כמו רכישה של סחורות בעוד מועד לפני ההתייקרויות. בעלי עסקים קטנים לא תמיד יוכלו לקנות הגנות בפני אינפלציה ולכן יישחקו. מעבר לכך, העובדים בעסקים שלא מאוגדים ייפגעו באופן ודאי כתוצאה מהאינפלציה".

הפעם רכישת דולרים לא תעזור

אחת הדרכים שהופיעו בשנות ה-90 של המאה שעברה להגנה מאינפלציה הייתה לרכוש דולרים. עד לפני כעשור שכר הדירה בישראל היה נקוב בדולרים. אבל היום האינפלציה בעולם גבוהה מבישראל, ורכישת דולרים תישחק את הכסף עוד יותר. "השילוב של שקל חזק בגלל עוצמת המשק ואינפלציה מקומית שעולה בגלל סעיפים אחרים, בעיקר מזון ואנרגיה שנקבעים בחו"ל, מקשה על הגנה מפני אינפלציה מקומית על ידי רכישת דולרים כי הדולר נשחק מול השקל (או מתחזק פחות) מקצב עליית האינפלציה", אמר רונן מנחם, הכלכלן הראשי של בנק מזרחי טפחות.

לדברי אלכס ז'בזינסקי, הכלכלן הראשי של מיטב דש, "האפיקים שאמורים לתת הגנה מסוימת מפני האינפלציה כוללים נכסים שיש להם מרכיב ריאלי כלשהו. לדוגמה, אג"ח צמודות מדד של הממשלה או של החברות בדירוגים גבוהים. הבעיה היא שבנכסים אלה האינפלציה העתידית כבר מתומחרת ברמה גבוהה יחסית. עדיין, האג"ח הצמודות יתנו הגנה אם יהיו הפתעות כלפי מעלה במדדי מחירים או אם אינפלציה גבוהה תמשך תקופה ארוכה יותר ממה שהשווקים מעריכים. החברות שהתזרים שלהן ריאלי צפויות להציג ביצועים טובים יותר, כגון תחום הנדל"ן או התשתיות. עליית ריבית עלולה לפגוע בחברות הנדל"ן, אך התזרים שמבוסס על נכסים ריאליים צפוי לפצות על הפגיעה לאורך זמן. הניסיון של אינפלציה גבוהה בשנות ה-70 מציג עדיפות לנדל"ן על אפיקים אחרים. גם חברות שפועלות בתחומי צריכה לא מחזוריים עם ביקושים קשיחים עשויות להיות אלטרנטיבה עדיפה. צריכים להיזהר יותר מהחברות שאין להן תזרים יציב אלא בעיקר ציפיות לצמיחה עתידית".

בשוק מרגישים גם השפעות חיוביות

מהצד השני, מאחר שהאינפלציה שוחקת את ערך הכסף, היא גם שוחקת את החובות למיניהם. כך למשל, מי שנטל משכנתה בשנות ה-70 נהנה משחיקה ריאלית שלה והיו כאלו שחיסלו אותה תמורת סכום מצחיק. עד להצמדת רכיב המשכנתה למדד המחירים לצרכן הבנקים היו אלה שספגו את הנזק.

כמו כן, לדברי אמיר כהנוביץ', הכלכלן הראשי של הפניקס-אקסלנס, "רוב הנכסים בשוק ההון דווקא נהנים מאינפלציה, כשרובם משוערכים בעקבותיה למעלה, זאת מכיוון שהרווחיות העתידית מושפעת לטובה מעליית המחירים. בשוק האג"ח, איגרות חוב רבות מציעות הגנה מובנית, בדמות הצמדה למדד. כך שלמעשה האפיק הבודד כמעט שנותר חשוף לגמרי לסכנות האינפלציה הוא האג"ח הנומינליות, גם אלה שהונפקו על ידי המדינה וגם על ידי חברות.

"ההשפעות החיוביות של האינפלציה על מרבית שוק ההון אחראיות ככל הנראה לחלק לא קטן מהעליות בשנה האחרונה בשווקים, ואף הצליחו לקזז חלק מהירידות שנרשמו השנה בעקבות המלחמה באוקראינה. הבעיה שההשפעות החיוביות של האינפלציה עלולות בשלב מסוים 'להתהפך עלינו', אם האינפלציה תגרור העלאות ריבית לגבהים שיחנקו את החברות או שיפגעו מדי בצרכנים ותגרור למיתון. בינתיים אין סימנים רבים שאנחנו קרובים לכך. העלאות הריבית עדיין צפויות להסתיים ברמות היסטוריות נמוכות, של 2%-3%, והצרכנים ממשיכים להפגין עוצמה. למרות זאת אי אפשר להתעלם מהסיכונים הללו, באופן פרדוקסלי בתרחיש כזה, של בלימת הכלכלה, האינפלציה עשויה ליפול חזרה, הבנקים המרכזיים לסגת מהעלאות הריבית והמשקיעים ירוצו לנכסים בטוחים".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.