הריצה של הציבור הישראלי לדירה חדשה מתבטאת ביום יום בהיקפי המשכנתאות, שעל פי הערכות במערכת הבנקאית שברו שיא בחודש מרץ ויעמדו על יותר מ-13 מיליארד שקל.

אולם במקביל, ריצה זו, מתבטאת גם בצד השני של המתרס, זה של הקבלנים שמתמודדים בחירוף נפש וכיס על כל פיסת קרקע שמשחררת המדינה. לעיתים, כשאין להם את ההון לתמוך בהקמת פרויקט חדש, רבים מהם ממהרים לבנקים לקבלת הלוואות.

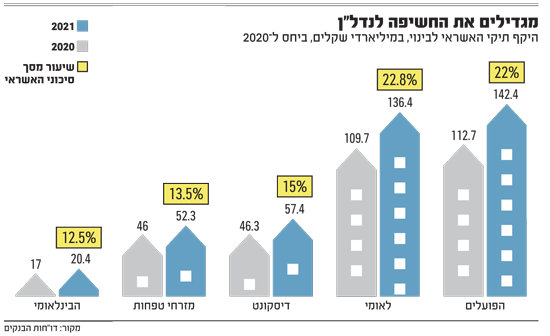

את גודל הביקוש מצד יזמי הנדל"ן אפשר ללמוד מהדוחות השנתיים של הבנקים שפורסמו בחודש שעבר. על פי הדוחות, סיכון האשראי המצרפי של חמשת הבנקים הגדולים נאמד בשנת 2021 על כ-409 מיליארד שקל. מדובר בגידול של 23% לעומת החשיפה שלהם לענפי הבינוי והנדל"ן (לא משכנתאות) לעומת סוף 2020, וגידול של 20 מיליארד שקל ברבעון הרביעי לבדו (כ-5.5%).

מי שהובילו את הצמיחה המהירה באשראי ליזמי הנדל"ן הם שני הבנקים הגדולים, הפועלים ולאומי. הפועלים מחזיק בתיק האשראי לבינוי הגדול בארץ, עם סיכון אשראי בסך 142 מיליארד שקל, עלייה של 26% ביחס לשנת 2020. לאומי הגדיל את החשיפה ב-24% לכדי 136.5 מיליארד שקל. במזרחי טפחות, הבנק הגדול ביותר בתחום המשכנתאות, ממשיכים באופן עקבי להיות סולידיים יותר בכל הנוגע לחשיפה לאשראי ליזמים, עם 52 מיליארד שקל, גידול של 13.7% ביחס לשנת 2020.

*שיעור הסיכון בחשיפה לבינוי מחושב מתוך סיכון האשראי הכולל של הבנקים, והינו שונה במקצת מחישוב בנק ישראל

הבנקים יצטרכו לצמצם חשיפה לבינוי?

השאלה הגדולה היא אם הבנקים, בעיקר שני הגדולים, יצטרכו לצמצם את החשיפה שלהם לתחום הבינוי. בדצמבר 2021 פרסם בנק ישראל עדכון להוראת שעה שפורסמה עם פרוץ מגפת הקורונה, לפיה מגבלת החשיפה לענף בינוי ונדל"ן הורחבה מ-20% ל-22% מהיקף תיק האשראי (לא כולל תשתיות לאומיות). מגבלת החשיפה לענף בינוי ונדל"ן, כולל תשתיות לאומיות, הורחבה מ-24% ל-26% מהיקף תיק האשראי.

החישוב של בנק ישראל אמנם שונה במקצת מזה של הבנקים ולכן הוא מקל עליהם, אך הדוחות הכספיים של הבנקים מגלים כי לאומי והפועלים קרובים מאוד למגבלה של הבנק המרכזי. שיעור הסיכון לבינוי ונדל"ן של לאומי מסך סיכון האשראי הכולל שלו עומד נכון לסוף השנה שעברה על 22.8%. של הפועלים עומד כמעט 22%, כאשר יתר הבנקים נמצאים במרחק רב מהמגבלה.

בבנקים השונים נוקטים במגוון שיטות על מנת להתרחק מהתקרה שקבע בנק ישראל. עד עתה נראה כי מדובר בפעולות המבוצעות אד הוק על מנת לתת פתרון נקודתי לצורך ייצור מרווח מהתקרה ולהמשיך בצמיחת האשראי בכלל ובתחום הבינוי בפרט. אך גורם בכיר במערכת הבנקאית מעריך כי "ככל שהדרישה לאשראי תימשך, תהיה שיטת עבודה חדשה שתתמוך בצמיחה של הבנקים".

קונים ביטוחים ומנפיקים מניות

הפתרון הראשון להתמודדות עם מגבלת האשראי לנדל"ן הוא קניית ביטוחים ממבטחי משנה מחו"ל המאפשרת לבנק הישראלי להעביר את הסיכון לצד שלישי. פתרון שני נקרא סינדיקציה, במסגרתה הבנק יכול להכניס כשותף לעסקת מימון גוף מוסדי אחד או יותר על מנת לפזר את הסיכון. הכנסת שותף לעסקה יכולה להתבצע לפני שהעסקה נחתמת אך גם לאחריה והיא נפוצה מאוד בתחום התשתיות. זו שיטה פופולרית במקומות אחרים בעולם, בעיקר בארה"ב.

הפתרון השלישי נוגע יותר לתחום המשכנתאות והוא מאפשר לבנק להתרחק מתקרת האשראי הכולל. פתרון זה מאפשר לבנקים למכור תיקי משכנתאות, כלומר להעביר חלק מהלוואת הדיור לגופים מוסדיים (מדובר בהשקעה טובה לגופים המוסדיים כיוון שהיא מניבה תשואה לאורך שנים ארוכות), או לחילופין לרכוש ביטוח לחלק מתיק המשכנתאות וכך להעביר את הסיכון לגוף המבטח. רק לפני כשבועיים חתם בנק מזרחי טפחות על עסקה כזו עם חברת הביטוח ‘קנדה לייף’ לתיק בהיקף של 3.7 מיליארד שקל.

לצד פתרונות אלו ראינו לאחרונה את דיסקונט מייצר פתרון משלו למגבלות על תיק האשראי הכולל (לא באופן ייחודי לבינוי).הבנק פנה להנפקת מניות, לראשונה מאז 2016, בה גייס הון בהיקף של 1.4 מיליארד שקל.

הגיוס של דיסקונט איפשר לו להתמודד עם מגבלת המינוף - התוצאה של חלוקת ההון העצמי של הבנק בסך החשיפות (המאזניות והחוץ מאזניות), שמונעת מהבנקים לצמוח באשראי מבלי להגדיל את הסיכון ומבלי לגבות אותו.

בנק ישראל הוריד במהלך תקופת הקורונה את מגבלת המינוף אבל הקלה זו צפויה להסתיים בקרוב, ונכון לסוף השנה שעברה לדיסקונט יש מרווח של 1% מהמגבלה. הפועלים נמצא על הסף, לאומי ברווח של 0.1%, מזרחי טפחות ב-0.2% והבינלאומי במרווח של 0.3%. הגיוס המדובר מאפשר לדיסקונט להתרחק עוד יותר מהתקרה, ולהמשיך בצמיחת האשראי.

בנק ישראל יצא בהנחיות חדשות

לדברי גורם במערכת הבנקאית, חלק מהבנקים אכן גילו תיאבון גדול מאוד, אך כשבוחנים את התקרבותם לתקרה יש לקחת בחשבון גם את השפעת עליית המחירים. "כך לדוגמה, אם מחירי הדיור עולים ב-10%, תיק שעומד על 20% יגיע למגבלה של 22%. אם המחירים עולים ב-13% כמו שקרה, הבנק כבר עובר את המגבלה של בנק ישראל", הוא הסביר.

בלאומי ציינו בדוחות כי "החל מדצמבר 2021 מבטח הבנק גם חלק מתיק האשראי הכספי למימון קרקעות, בפוליסה ממבטחי משנה בינלאומיים בעלי דירוג אשראי בינלאומי גבוה, אשר מבטחת את הבנק במקרה שהלוואת קרקע מבוטחת אינה נפרעת כסדרה. עסקאות הביטוח מאפשרות להפחית את ההון המרותק בגין סיכון האשראי הנובע מהנפקת הערבויות או העמדת ההלוואות לקרקעות, תוך שימוש בפוליסה כמפחיתת סיכון אשראי".

בבנק ישראל לא אהבו את הגידול בחשיפה של הבנקים באשראי ליזמים ופרסמו בחודש שעבר שורת הנחיות שיבטיחו כי לא מדובר בסיכון גדול מדי. הצעד המשמעותי ביותר מבחינת הבנקים הוא דרישה מצד הפיקוח על הבנקים להקצאת הון נוספת בגין מימון קרקעות במינוף גבוה. הבנקים יידרשו להגדיל את משקל הסיכון של הלוואות שניתנו ושיינתנו לרכישת קרקעות, בשיעור LTV העולה על 75%. יחס LTV משמש על מנת לבחון כמה תהווה ההלוואה הניתנת מתוך שווי הנכס.

לא מתרגשים מההנחיות החדשות

ההוראה הזו לא ניתנה יש מאין. נתונים שחשף ד"ר יוסי סעדון, מנהל האגף הפיננסי בחטיבת המחקר של בנק ישראל, בוועידת הנדל"ן והתשתיות של גלובס, המחישו הערכות בשוק כי בחלק מהפרויקטים אף ניתן מימון של יותר מ-100% מהפרויקט. כך למשל התרחש באחד מהפרויקטים של מתחם אשכול (שדה דב) בתל אביב, בפרויקט בשכונת נווה גן ברמת השרון וגם בעין התכלת בנתניה. "שיעור המינוף מטריד אותנו. סדר גודל של 100% אלו מספרים שלא ראינו בעבר", אמר סעדון.

בבנקים עצמם לא מתרגשים מכך. בבנק הפועלים ציינו כי "להערכת הבנק, ההתאמות וההקלות שבוצעו בתנאי החיתום אינן מביאות לשינוי מהותי ברמת הסיכון בהתחשב בגורמים מפצים באשראים אלה. כמו כן, הבנק הביא לידי ביטוי גורמים אלו בקביעת ההפרשה הקבוצתית הנאותה לענף הבינוי והנדל"ן".

בלאומי הודו כי הגדלת הפעילות לוותה בעלייה מסוימת בשיעורי המימון בהתאם לתנאי התחרות המתגברת בשוק. "עיקר העלייה בשיעורי המימון רוכזה במימון קרקעות ופרויקטים למגורים ומוסברת, בחלק מהמקרים, מהעלייה שחלה במחירי הקרקעות באזורי הביקוש. בהתאם להנחיות בנק ישראל למערכת הבנקאית, הבנק הגדיר פרמטרים לעסקאות ב’סיכון מוגבר’ בענף הבינוי והנדל"ן להן מבוצע ניטור רבעוני. יצויין כי בשלב זה אין לעסקאות אלה השפעה מהותית על איכות תיק האשראי של הבנק לענף הבינוי והנדל"ן", הם הסבירו.

בפיקוח על הבנקים ציינו כי הם מבצעים מעקב והערכת סיכונים של המערכת הבנקאית בפעולה שגרתית. בתגובה לפניית גלובס האם לאור העובדה שתחום האשראי מהווה מנוע צמיחה מרכזי בבנקים, ועצירה אפשרית של הפעילות, בין היתר כתוצאה ממגבלת מתן האשראי, מהווה פגיעה בהתפתחות הפיננסית של הבנקים, השיבו בבנק ישראל כי הם "לא רואים בכך איום על איתנות המערכת הבנקאית, וזו בהחלט איתנה".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.