הכתבה בשיתוף פרופימקס

תעשיית ההייטק המקומית מצמיחה בשנים האחרונות שכבה חדשה של מעמד סוציו-אקונומי, שמתרחבת בתדירות גבוהה וכבר זכתה בטייטל היוקרתי "המתעשרים החדשים". התופעה, בשונה מבעבר, אינה מיוחסת עוד רק ליזמים שפוגשים את הכסף הגדול, אלא גם לעשרות אלפי עובדי הענף, שזוכים לחבילת תגמולים הוניים ושכר מפנק, המתורגמים לזרימת כסף מאסיבית, כזו המעצימה את יכולותיהם הפיננסיות, לעיתים בן רגע אחד. למעשה, זו כבר הפכה לחלק בלתי נפרד משגרת הענף.

אבל בין שטף הכותרות המפוארות ואינספור הסיפורים על חבילת האופציות שהפכה לסכום כמעט בלתי נתפס, מסתתר גם צד אחר. אמנם הוא פחות מתוקשר, אך עוסק בעובדה כי הכסף הגדול שנוחת בחשבון הבנק מציף עימו לא מעט שאלות באשר להשקעה ומינוף הכספים באופן מושכל. מדובר בפער המאפיין חלק בלתי מבוטל מעובדי תעשיית ההייטק, אמידים ככל שיהיו, שאמנם הרוויחו לא מעט כסף, אך לרבים מהם העולם הפיננסי ומנעד אפשרויות ההשקעה כמעט ואינם מוכרים.

הבורסות בנקודת פיתול

אם עד לאחרונה רבים פילסו את דרכם להשקעה בשוק ההון, שהסתמן כפתרון נוח לכסף הנזיל נוכח הגאות שליוותה אותו זה למעלה מעשור, רצף ההתפתחויות ושרשרת האתגרים הניצבים כעת בפני הכלכלה הגלובלית טורפים את הקלפים. בחזית הכלכלית, מתחוללים מספר תהליכים דרמטיים במקביל - אינפלציה דוהרת, ריבית מטפסת והידוק מוניטרי - המאותתים על קץ עידן ה"כסף הזול", שהציף את השווקים בנזילות והיה טריגר מרכזי מאחורי רצף העליות החריג בבורסות בעשור האחרון.

תהליכים אלו מתרחשים בעיתוי רגיש, שכן גם הזירה הגיאופוליטית התפרצה במלוא עוזה. מלחמת רוסיה-אוקראינה ממשיכה לשבש את תפקוד הכלכלה העולמית, תורמת את חלקה לתדלוק האינפלציה ומאיימת להכתיב סדר עולמי חדש. שילוב הדברים מלבה גם את החשש מגלישה לסטגפלציה - האטה בצמיחה הכלכלית הגלובלית המשולבת עם המשך לחצי אינפלציה, שעלולה להוביל לקצב אגרסיבי של עליית ריבית, כאיום העיקרי על יציבות השווקים.

אתגרים אלו מטלטלים את הבורסות והמדדים שמגיבים בנסיגה חדה מרמות השיא בהן נאחזו עד לאחרונה. למעשה, נראה כי הכלכלה הגלובלית נכנסת לסייקל עסקי חדש, כזה שבאופק לא נוטה לטובת המשקיעים בשוק ההון, ומחייב חשיבה יצירתית מזו שהייתה נהוגה עד כה בכל הנוגע לפיזור הכספים בין רכיבי ההשקעה השונים.

השקעות אלטרנטיביות מנותקות משוק ההון

תיקי השקעות סטנדרטיים סובלים מהפסדים כואבים בתקופות של אי-ודאות וטלטלות בשוק הסחיר, ובהתאם מתמרצים את המשקיעים לתור אחר אפיקי "מקלט", כלומר השקעות שלא בהכרח נשחקות תחת אינפלציה וריבית עולה, ומנוטרלות מתנודתיות השוק הסחיר. חלקם מוצאים פתרון בשילוב נכסים אלטרנטיביים(בלתי סחירים), בראשם השקעות בנדל"ן ריאלי, המתנהגות במנותק מהבורסות, מייצרות פיזור סיכונים אפקטיבי ובעלות פוטנציאל להניב תשואה עודפת גם מול אתגרי התקופה.

לעניין זה מתייחס אלחנן רוזנהיים, מייסד ומנכ"ל פרופימקס, הפועלת כבר למעלה מ-25 שנה בעולם ההשקעות האלטרנטיביות, בעיקר בתחום הנדל"ן מחוץ לישראל, עבור משקיעים כשירים. לדבריו, "אנחנו עדים למגמה מתעצמת של הסטת כספים מצד גופי הניהול המובילים בעולם לכיוון השקעות אלטרנטיביות, בעיקר נכסי נדל"ן, מתוך הבנה כי אלו מספקים תרומה משמעותית לאיזון, פיזור, גידור וביצועי התיק - שלא ניתן להשיג בשום דרך בשוק הסחיר. אסטרטגיית ההשקעה שאימצו הגופים החזקים בעולם, מתבקשת גם בתיק ההשקעות של משקיעים כשירים ישראלים, שיכולים לייצר אלוקציה ורב-גוניות בתיק הנכסים באמצעות חשיפה להשקעות נדל"ן איכותיות מחוץ לשוק המקומי".

דבריו של רוזנהיים נקשרים לעובדה כי תיק ההשקעות של המשקיע הישראלי נושא לעיתים סיכון מוגבר מעצם החשיפה הגבוהה לשוק הסחיר, שכן הכספים והחסכונות הפנסיוניים מושקעים ברובם בשווקים הסחירים. עבור עובדי ענף ההייטק, המחזיקים גם בתגמולים הוניים (אופציות) התלויים אבסולוטית בביצועי הבורסות, הסיכון מתעצם עוד יותר.

בנקודה זו ראוי לציין כי בין השווקים הסחירים בעולם קיימת קורלציה חזקה, כך שתנודות בוול-סטריט, מייצרות לרוב תנועות דומות בשווקים הסחירים באירופה, אסיה וגם בישראל. מנגד, מסביר רוזנהיים כי נכסי נדל"ן מתנהגים במנותק והקורלציה בינם לשוק ההון אפסית, לעיתים אפילו שלילית, דבר חיובי כשלעצמו. יתרה מזו, בין שווקי הנדל"ן השונים ובין תתי-הענף (Submarkets), ישנה קורלציה נמוכה יחסית, כך שאינם מושפעים האחד מהשני.

רוזנהיים מצביע, בין היתר, גם על פרמיית אי-הנזילות בהשקעות נדל"ן, שחייבת לפצות את המשקיעים בתשואה עודפת. ניסיון העבר מלמד כי השקעה "סבלנית" חשובה מתזמון השוק, וככל שמחזור חיי ההשקעה ארוך יותר, כך עקומת הסיכון יורדת וניתן למקסם את ההחזר על ההשקעה. בנקודה זו לדבריו קיים פער עצום בין השקעה בנדל"ן לבין השקעה שוק ההון. מחקרים בתחום הכלכלה ההתנהגותית מצביעים על הטיות קוגניטיביות בעת קבלת החלטות, הניכרות בעיקר אצל משקיעי הבורסה בתקופות של אי וודאות ותנודתיות חריפה.

מנגד, השקעה בנדל"ן נחשבת לחוף מבטחים באותם תרחישים, שכן זו מקובעת לרוב לטווח ארוך ומנטרלת את יכולת התגובה האינסטינקטיבית גם בעתות משבר. "בסופו של דבר, להשקעה בנכס נדל"ן לא קיים תחליף. היא מספקת למשקיע (גם כשותף מוגבל) החזקה בנכס בר-קיימא בעל ערך ריאלי, כזה שגם לעתות משבר קשה לערער את מעמדו" מדגיש רוזנהיים.

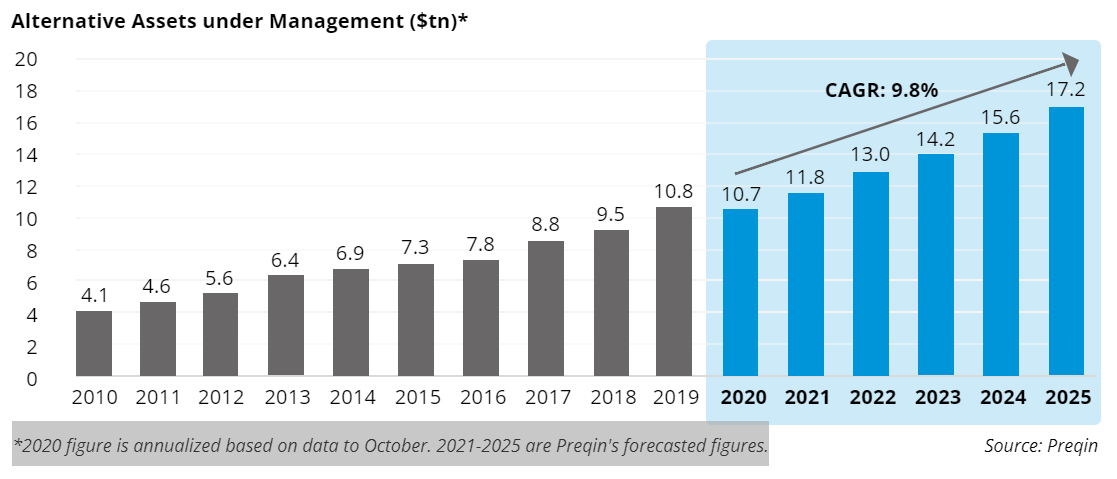

Preqin, חברת האנליטיקה והמידע הגדולה בעולם בתחום האלטרנטיבי, צופה כי החשיפה להשקעות אלטרנטיביות תצמח בעקביות ותגיע לכ-17 טריליון דולר עד שנת 2025

מקור: Preqin, באדיבות פרופימקס

לקבלת פרטים נוספים וקביעת פגישה אישית בנוגע להצטרפות לקרנות הנדל"ן הגלובליות של פרופימקס, לחצו כאן>>

ניסיון, מוניטין וחוט שדרה מוסרי

השקעות נדל"ן מעבר לים עשויות לגלם פוטנציאל שקשה למצוא בשוק המקומי אלא שפערי המרחק, הידע והעדר אמצעי שליטה ביחס לשקיפות הנתונים, מייצרים תלות מוחלטת במהימנות ומקצועיות מנהלי ההשקעות והשותף המקומי.

"אוכלוסיית עובדי ההייטק הם יעד למגוון השקעות, גם כאלה הנגישות רק למשקיעים כשירים, אבל לצערי הם נתונים גם לתרמיות והונאות, או לחילופין להשקעות המנוהלות בידי מנהלים חסרי ניסיון וכישורים, שעלולים להביא לאובדן כספי ההשקעה", אומר רוזנהיים ומוסיף כי "בייחוד בעת שמפלס אי-ודאות מטפס ותנאי השוק הופכים מאתגרים יותר, מתחדדים הפערים בין מנהלים עתירי ניסיון, המסוגלים לנהוג בתבונה ובניסיון מול שוק אתגרי, לבין מנהלים שכושלים ברגעי המבחן".

רוזנהיים, שייסד את פרופימקס לפני למעלה מרבע מאה, היה מהראשונים לאפשר למשקיעים בישראל להשקיע בשווקי נדל"ן דומיננטיים מעבר לים. מאז צלחה פרופימקס את מהלומות משבר הדוט.קום בשנת 2000 ואת המשבר הפיננסי העולמי ב-2008. אותן שנים הן בגדר מקרה בוחן חשוב המאפשר ללמוד על התנהלות החברה, שותפיה האסטרטגיים, מנהליה ועובדיה בנקודות משבר בכלכלה העולמית, האם הייתה מחויבת למשקיעיה גם כאשר השוק צלל וערכי הנכסים נפגעו; האם החברה גרפה רווחים בעת שהמשקיעים ספגו הפסדים; איך פעלה החברה למזעור נזקים בנקודות שפל ואיך לבסוף נחתמו אותן השקעות. רוזנהיים מציין כי ההתמודדות וצליחת תקופות המשבר לאורך השנים, תרמה משמעותית לשדרוג וחידוד מדיניות ואסטרטגיית ההשקעה של פרופימקס.

רוזנהיים מסביר כי פרופימקס מקדישה משאבים עצומים לאיתור שותפים אסטרטגיים גלובליים מובילים, מבצעת בדיקות נאותות קפדניות ומטפחת קשרים עם שותפיה בעולם, כל אחד בתחומו. כך, בין היתר, לפרופימקס שותף הפעיל בשוק הנדל"ן מאז שנת 1966, שותף נוסף, המתמחה בסקטור המולטי-פמילי, מחזיק בוותק של מעל 30 שנה והקרנות שהוא מנהל מדורגות ב-20 השנים האחרונות ברביע העליון, ועם שותף אחר, בעל ותק של 45 שנות פעילות, פרופימקס ביצעה קרוב ל-100 השקעות משותפות. אלו מסבירים את רשת הקשרים הענפה שפיתחה פרופימקס לאורך השנים עם שותפים בעלי מוניטין וניסיון רב שנים.

"היסודות שיצקנו לאורך השנים עם שותפינו המקומיים (במדינות ההשקעה) הם מעמודי התווך של פרופימקס, ומייצרים לנו נגישות להזדמנויות השקעה גלובליות ייחודיות. הגישה שלנו מאז ומתמיד הייתה השקעת מירב המאמצים באיתור וטיפוח שותפים אסטרטגיים בעלי כישרון וניסיון רב-שנים, מתוך הבנה כי הם גורם מפתח בשרשרת הערך של כל השקעת נדל"ן מחוץ לישראל", מציין רוזנהיים.

"אנחנו מתנים את שיתוף הפעולה עם שותפים מקומיים בכך שמערכת התמריצים (Promote) תתבסס על הצלחת העסקה. זה מבטיח שהמשקיעים שלנו ייהנו מאינטרס הדדי מובהק, מבחינת כל הצדדים, לניהול ההשקעה באופן מקצועי וליצירת אקזיט רווחי", מוסיף רוזנהיים ומסכם "בעיקר בתקופות של אי ודאות בכלכלה הגלובלית, השקעות נדל"ן איכותיות בחו"ל עשויות להתברר כעוגן בתיק ההשקעות, אלא שכאן מוטלת על המשקיעים לבחור בקפידה עם מי הם פועלים ומשקיעים ולהסתמך רק על מנהלים עתירי ניסיון, מוניטין ולא פחות חשוב, בעלי חוט שדרה מוסרי".

לקבלת פרטים נוספים וקביעת פגישה אישית בנוגע להצטרפות לקרנות הנדל"ן הגלובליות של פרופימקס, לחצו כאן>>

*פרסום זה נועד למטרות שיווקיות בלבד, ואין בו משום יעוץ ו/או הצעה ו/או הזמנה לבצע השקעה או רכישה כלשהי ו/או משום תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.

לכתבות נוספות של פרופימקס הקליקו>>