מדד המחירים לצרכן המשיך לעלות גם בחודש יוני וזינק לשיא של יותר מעשור עם שיעור אינפלציה של 4.4% בקצב שנתי. תוצאות המדד גררו ביקורת רבה על כך שהוא אינו משקף את העליות האמיתיות שמרגישים מיליוני ישראלי בכיס בכל פעם שהם מגיעים למכולת, משלמים על הדלק או בודקים את חיוב המשכנתה החודשי. אבל יש מגזר אחד שיודע בדיוק כמה שווה כל אחוז בו עולה המדד ויכול להישאר רגוע לפחות בינתיים, מהמשך הזינוק באינפלציה - המגזר הבנקאי.

ההכנסות מהאינפלציה הגיעו ל־2.8 מיליארד שקל

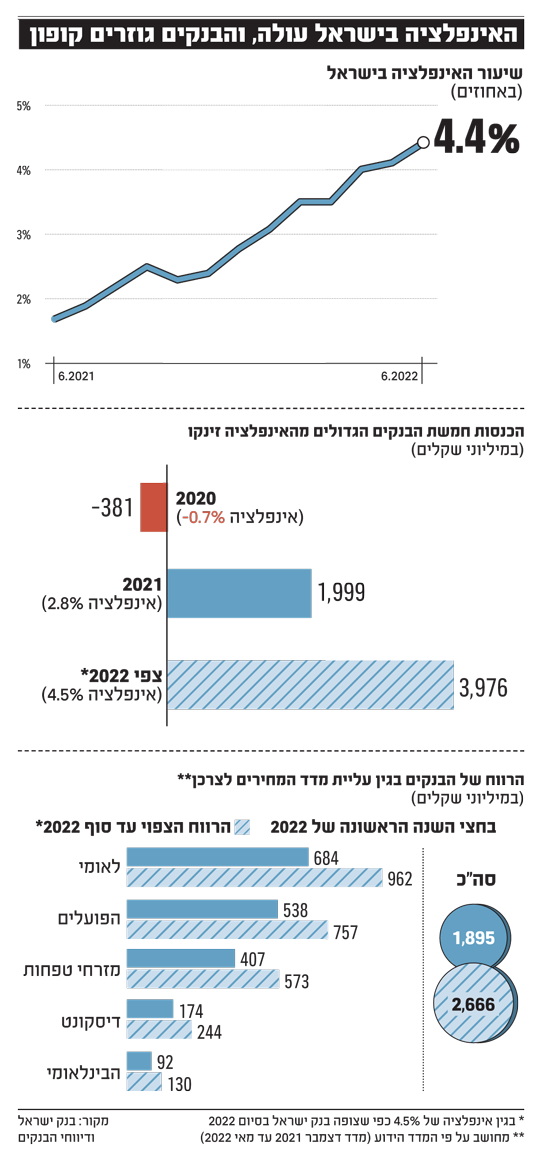

מבדיקת גלובס עולה כי חמשת הבנקים הגדולים רשמו במחצית הראשונה של 2022 הכנסות של 2.83 מיליארד שקל מעלייה של 3.2% במדד הידוע, וסכום זה התבטא ברווח של 1.9 מיליארד שקל. זאת לאור החשיפה שלהם למדד בשורה של סעיפים, החל מהלוואות - בעיקר משכנתאות, דרך נגזרים, פקדונות וסעיפים נוספים במאזן שלהם. המדד הידוע הוא מדד המחירים לצרכן שמחושב לפי החודש שקדם לרבעון המדווח פלוס 2 החודשים הראשונים של הרבעון. כך למשל המדד הידוע ברבעון הראשון מחושב על פי דצמבר 2021 וינואר פברואר של 2022.

אחוז במדד שווה לבנק 900 מיליון שקל

מנתוני הבנקים שפורסמו עם תום הרבעון הראשון של השנה עולה כי עלייה של אחוז אחד במדד שווה לחמשת הבנקים 884 מיליון שקל, כאשר לכל בנק חשיפה שונה למדד הבאה לידי ביטוי בעיקר סביב תמהיל תיק האשראי שלו. לכן, מזרחי טפחות, השולט בכ-35% מתיק המשכנתאות (שבו יש חשיפה מהותית למדד כחלק מהרכב תיק המשכנתה), הוא הנהנה העיקרי מעליית המדד ביחס להון העצמי שלו. הבנק בניהולו של משה לארי רשם בשני הרבעונים הראשונים של השנה רווח של 407 מיליון שקל כתוצאה מהחשיפה למדד, כאשר כל אחוז שבו עולה המדד מוסיף עוד 0.6% לתשואה להון שלו.

משה לארי, מנכ''ל מזרחי טפחות / צילום: אבשלום שושני

אמנם שני הבנקים הגדולים, לאומי והפועלים, יציגו הכנסות ורווחים גדולים יותר, אך תיק האשראי שלהם וגם ההון שלהם גדול הרבה יותר מזה של מזרחי טפחות ולכן גם התרומה של המדד לתשואה להון קטנה יותר. לאומי רשם בשני הרבעונים הראשונים (מחושב על פי המדד הידוע המתייחס לחודשים דצמבר 2021 עד מאי 2022) רווח של 684 מיליון שקל הנובע מהכנסות בהיקף של יותר ממיליארד שקל ועלייה של 0.5% בתשואה להון. הפועלים לעומתו מציג רווח חצי שנתי של כמעט 540 מיליון שקל ותרומה לתשואה להון של 0.4%. בשני הבנקים הנותרים תרומת המדד קטנה הרבה יותר, הן לרווחים והן לתשואה להון.

האינפלציה היא חרב פיפיות עבור הבנקים

"הבנקים יכולים להגדיל את החשיפה שלהם למדד בהתאם לתחזיות של בנק ישראל לגבי האינפלציה", אומר מייקל קלאר, מנהל מחקר באקסלנס מבית הפניקס. "אבל לאור העובדה שעיקר העלייה ככל הנראה כבר מאחורינו, נראה שאם הם היו רוצים לעשות זאת כדי להרוויח מעליית האינפלציה הם כבר היו עושים זאת, בעיקר לנוכח התחזית כי המדד אמנם יסיים את השנה באזור של 4.5%, אך בשנה הבאה ירד ל-2.6%".

מייקל קלאר, מנהל מחקר באקסלנס / צילום: ענבל מרמרי

ומה לגבי העתיד? המשך השנה צפוי להניב לבנקים רווחים נוספים כתוצאה מהמדד שצפוי כאמור להגיע לרמה של 4.5%, כאשר חמשת הבנקים צפויים לסיים את 2022 עם הכנסות של כמעט 4 מיליארד שקל רק כתוצאה מעליית המדד, סכום שיאפשר לבנקים לרשום רווח של 2.66 מיליארד שקל.

אולם הבנקים לא רק מרוויחים מהאינפלציה. קלאר מסביר כי לצד הרווח שנרשם מעליית המדד, האינפלציה עלולה גם למתן את הכנסות הבנקים בעתיד. "כאשר האינפלציה גבוהה והריבית עולה הביקוש אמור להתמתן, כי המחירים עולים ולמשקי הבית ולחברות יש פחות כסף. בנוסף, בטווח הארוך הבנקים עשויים להרגיש את השפעת האינפלציה גם בצד של ההוצאות אם העובדים ירגישו בכיס את עליית המחירים ויתחילו לבקש העלאת שכר. אבל שוב, זו השפעה שאם נראה אותה היא תורגש רק בטווח הארוך", אומר קלאר.

מהריבית הם יקבלו עוד 5 מיליארד שקל

הרווחים וההכנסות שרשמו הבנקים כתוצאה מהאינפלציה מצטרפים לרווחים שלהם כתוצאה מעליית הריבית. זאת מאחר שהריבית שהם גובים מהלווים מתבססת על ריבית בנק ישראל, בין אם במסלול הצמוד לפריים ובין אם בהלוואות שאינן צמודות (אך, כאמור, מתבססות על ריביות בנק ישראל).

גלובס חשף עוד לפני העלאת הריבית הראשונה של בנק ישראל כי הבנקים כבר העלו את הריביות במסלולים שאינם צמודים, ובדוחות הרבעון הראשון שלהם השלימו הבנקים את התמונה כשפרסמו תרחישים המתארים בכמה יגדלו ההכנסות שלהם עם כל אחוז ריבית שעולה (הכנסות מימון ברוטו).

על פי התרחיש של בנק הפועלים 1% עלייה בריבית שווה להכנסות בסך של 1.6 מיליארד שקל, במזרחי טפחות מעריכים את הגידול ב-1.19 מיליארד שקל, בדיסקונט ב-1.04 מיליארד, בלאומי ב-967 מיליון שקל ובבינלאומי ב-532 מיליון שקל. בסך-הכול מדובר בגידול הכנסות של כ-5.3 מיליארד שקל עבור חמשת הבנקים, בגין 1% של עליית ריבית, כשלמעשה המספרים גדולים אף יותר כיוון שהריבית כבר עלתה ב-1.15% והזרוע עוד נטויה לקראת העלאות ריבית נוספות בחודשים הקרובים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.