נראה כי בשבועות האחרונים לא עובר כמעט יום שבו לא עולה לכותרות השפעת עליית הריבית במשק על הציבור ועל הסקטור העסקי. הלחץ הפיננסי על משקי הבית שהצטיידו בהלוואות גדולות לרכישת בתים ומכוניות, כמו גם על חברות ממונפות באשראי, הולך וגדל, עד כדי חשש באשר ליכולתם לפרוע את ההלוואות.

● הסימנים שמראים: עלייה בשיעור משקי בית בישראל שמתקשים לסגור את החודש

● הריבית האפסית נעלמה, ואיתה גם חגיגת ההלוואות | פרשנות

בבורסה בת"א חשו זאת על בשרם לאחרונה המשקיעים בחברות עתירות חובות הפועלות בעיקר בתחום הנדל"ן, ובהן ג'י סיטי (לשעבר גזית גלוב) של חיים כצמן או חנן מור , שהמניות וסדרות האג"ח שהנפיקו צללו בעשרות אחוזים, כמו גם חברות הפועלות בתחום המימון החוץ-בנקאי, שעשויות לסבול מקשיי פירעון החוב של חלק מלקוחותיהן.

וכך, נטילת הלוואות והגדלת המינוף הפיננסי לצורכי רכישות והתרחבות עסקית בתקופות שבהן האשראי זול ומזמין, עלולה להפוך לאבן ריחיים במהירות כשהזמנים משתנים. ובזמן שהריבית המטפסת מכניסה לצרות את מי שהצטיידו בהלוואות ענק בימים העליזים שהיו כאן עד לא מכבר, יש גם מי שיכולים לחייך לנוכח ההתפתחויות - אותם אנשי עסקים שנרתעו ממינוף גבוה גם במהלך התקופה הממושכת של סביבת ריבית אפסית. מבחינתם, חקוקה באבן האמירה המיוחסת למשקיע האגדי וורן באפט: "כשהגאות נעלמת רואים מי שחה בעירום".

מה זה מינוף?

הלוואה המאפשרת למשקיע - אדם פרטי או בית עסק - לרכוש נכסים או מניות בסכום גבוה מההון העצמי שהוא מחזיק בידו. לדוגמה, נטילת משכנתה עבור רכישת דירה היא מינוף ההון העצמי באמצעות קבלת הלוואה מהבנק. מינוף מאפשר להשיג רווח גדול יותר כשמחיר הנכס או המניה עולה, אך גם ההפסד יהיה גדול יותר במקרה כזה

עם השמות שמוכרים בשוק ההון המקומי ככאלה שנרתעים משימוש במינוף גבוה נמנים בין היתר כמה מאנשי עסקים הבולטים והמצליחים בישראל, ובהם ישי דוידי, העומד בראש פימי, קרן ההשקעות הגדולה בישראל; רמי לוי, המחזיק ברשת קמעונות המזון הנושאת את שמו ובחברת התעופה והתיירות ישראייר; משה ממרוד, בעל השליטה בחברת המזגנים והאנרגיה תדיראן; קרן כהן חזון, שהנפיקה לא מכבר בבורסה את חברת תמציות הטעם והריח הצומחת תורפז; ויעקב לוקסנבורג, בעל השליטה בלפידות קפיטל, הפועלת בתחומי הנדל"ן, התשתיות והתקשורת. לוקסי, כפי שהוא מכונה, אף נוהג לנצל הדמנויות להשתלט על חברות שקרסו בשל ריבוי חובות (אפריקה ישראל, סאני).

נראה שההחלטה להימנע עד כמה שאפשר מנטילת הלוואות גדולות היטיבה עם בעלי המניות בחברות הללו. בשלוש השנים האחרונות רשמה מניית לפידות קפיטל של לוקסנבורג תשואה של 300% כמעט, בעוד שמניית תדיראן גרופ של ממרוד עלתה בכ-214%.

תורפז הונפקה במאי אשתקד, ומנייתה נחשבת לאחת המוצלחות בגל ההנפקות האחרון, עם תשואה של 128% מאז ההנפקה. מניית חברת אינפיניה (נייר חדרה לשעבר), שנבחרה כדוגמה לאחת החברות שבשליטת קרן פימי, רשמה תשואה של 156% בשלוש שנים האחרונות.

פימי: נגד הזרם של עולם הפרייבט אקוויטי

קרן פימי של דוידי פועלת כבר יותר משני עשורים באסטרטגיה מוצהרת של מינוף נמוך בחברות הרבות שאותן היא רוכשת, וזאת בניגוד למקובל בעולם קרנות הפרייבט אקוויטי, שלרוב משתלטות על חברות באמצעות העמסת חוב גדול עליהן לצורך מימון העסקה, וזאת במטרה לשפר את התשואה על ההון למשקיעי הקרן בעת מימוש ההשקעה.

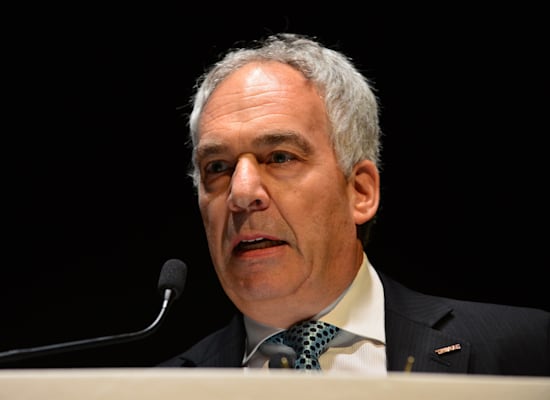

ישי דוידי, עומד בראש קרן פימי / צילום: יונתן בלום

פימי פועלת אחרת, כמעט הפוך ביחס לקרנות פרייבט אקוויטי אחרות. הקרן משתלטת על חברות תוך שהיא מקטינה מיידית את המינוף הרובץ עליהן. כך למשל בולט המקרה של החברה התעשייתית נייר חדרה (כיום אינפיניה), שאותה מכרה הקרן באוגוסט האחרון תמורת 2.4 מיליארד שקל לחברת התשתיות ורידיס של גיל אגמון.

פימי השתלטה על נייר חדרה ב-2015, כשרכשה את החזקותיה של הבעלים הקודם, חברת כלל תעשיות של לן בלווטניק. נייר חדרה נשאה על גבה בעת רכישתה חובות כבדים. לאחר שהשתלטה עליה, הקטינה פימי את החובות, והותירה אותם ברמה נמוכה עד למכירתה.

המינוף הנמוך נועד, לגישת פימי, לתמוך בגמישות עסקית רבה יותר, וגם לבצר את שליטתה בחברה הנרכשת.

הקרן, שמשקיעה בעשרות חברות, בדרך כלל בתחומי התעשייה, שאותן היא רוכשת, משביחה ולרוב מוכרת ברווח, שומרת על רמת מינוף נמוכה מהמקובל בעולם ההשקעות: יחס החוב ל-EBITDA (רווח לפני פחת, מסים והפחתות), העומד בממוצע על 0.7 בקרב עשרות החברות שבהן היא מושקעת. לשם השוואה, קרנות פרייבט אקוויטי פועלות בדרך כלל במינוף גבוה בהרבה, עם יחס מינוף של 4 עד 6 בחברות שאותן הן רוכשות.

רמי לוי: חוב ארוך של 0.3% בלבד מהמאזן

גם איש העסקים רמי לוי מנהל את עסקיו במה שנתפס מהצד כסלידה כמעט מנטילת חוב. במקרה של לוי מדובר בנתון קיצוני, וכשבודקים את סך החוב ארוך הטווח של הרשת שבשליטתו לבנקים ולמחזיקי האג"ח, מגלים שהוא מהווה רק 0.3% מסך המאזן.

רמי לוי / צילום: תמר מצפי

לוי מודע כמובן למצב ההפוך, שבו רשתות מזון לוקחות את התזרים החזק שהן מייצרות ממכירת מזון ומתפתות לשאת על גבו חוב, אך זהו פיתוי מסוכן לדעתו, ואכן, רשתות מזון גדולות בישראל (מגה, קלאבמרקט) קרסו לאורך השנים, כאשר צברו חובות כבדים ולא עמדו בתנאים להחזרתם.

גם תדיראן גרופ של משה ממרוד, יצרנית המזגנים שפועלת כיום גם באספקת תשתיות לתחומי האנרגיה הירוקה, היא חברה שפועלת במינוף נמוך יחסית. כשמחשבים את סך האג"ח והאשראי שנטלה מהבנקים למול המאזן מקבלים שיעור של 8% בלבד.

משה ממרוד - בעלים של תדיראן / צילום: סיון פרג'

"חברות כמו תדיראן גרופ", אומר גורם בשוק ההון, "אולי מאכזבות מדי פעם בביצועים הרבעוניים. אבל כשהחוב נמוך, אין חשש מאובדן שליטה. אני חושב על הבית שלי. אני אעשה הכול כדי לא לסכן אותו, ואני מוכן לא לנסוע שנתיים לחו"ל, על פני לקחת הלוואה שתעמיד אותו בסיכון".

הרציונל ברור. כשהריבית מתחילה לטפס, מנהלים של חברות ממונפות מתחילים להזיע בניסיון לאתר פתרונות. בדרך כלל כשתשואת האג"ח מזנקת בבורסה, הבנקים מתחילים לדרוש בטוחות משופרות בחדרי חדרים. הגמישות לנהל את העסק ולהתמודד עם משבר כלכלי מצטמצמת, ומכאן הדרך לאובדן השליטה מתקצר.

רק בעתיד נדע עד כמה ייפגעו החברות הממונפות במשק מהריבית העולה, ומי מהן תיכשל בשירות החוב ותגיע להסדרים מול הבנקים ומחזיקי האג"ח. מה שבטוח הוא שאם וכאשר יקרה הדבר לגורמים בעלי איתנות פיננסית, ייווצרו הזדמנוית, כמו במשברים קודמים, לרכוש עסקים טובים במחיר אטרקטיבי.

לוקסי למד מהטעויות של קודמיו והכניס שותף

איש עסקים שהכיר את הכללים האלה מקרוב, ולכן מקפיד לפעול במינוף נמוך יחסית, הוא יעקב לוקסנבורג מלפידות קפיטל , חברת החזקות ששומרת על רמת מינוף נמוכה (12% מהמאזן בדוחות הסולו), כשלוקסי עצמו מקפיד לאורך השנים לשמור על שיעור החזקה גבוה במניותיה.

זה לא שהוא נמנע משימוש במינוף - שאותו ידע לרתום לטובת ההשתלטויות במהלך העשור הקודם - בדרך של הסדר חוב - על עסקיהן של יבואנית הסלולר סאני תקשורת ושל חברת הנדל"ן והתשתיות אפריקה ישראל, לאחר קריסתן תחת אילן בן-דב ולב לבייב, בהתאמה.

ובכלל, המינוף הגבוה עובר כחוט השני בלא מעט מקרים שבהם אנשי עסקים שנחשבו מהבולטים בישראל איבדו את עסקיהם בשל חובות ענק שהעמיסו על החברות שבשליטתם. לבייב, בן-דב וגם נוחי דנקנר, אליעזר פישמן, שאול אלוביץ, הרצל חבס ומוטי זיסר המנוח הם דוגמאות בולטות לכך.

יעקב לוקסנבורג / צילום: סיון פרג'

לוקסי למד מטעויות קודמיו, ויעיד על כך הסיפור הבא: באחד משלבי ההתמחרות הסופיים להשתלטות על אפריקה ישראל, לפני כשלוש שנים, הוא הגיע לצומת שבה יכול היה לגייס בבורסה מאות מיליוני שקלים נוספים כדי להשלים את העסקה לבדו, או להכניס שותף. הוא בחר להכניס את בית ההשקעות אלטשולר שחם כשותף לעסקה.

גורם המכיר את פעילותו הסביר את ההיגיון בצעד. "הוא רצה שאם המצב יחמיר, והעסק לא יעבוד כמו שהוא מתכנן, החורים לא יטביעו את הספינה כולה". כלומר, שהמינוף הגבוה ברכישה לא יוביל במקרה שכזה לאובדן השליטה כפי שקרה לבעלים הקודם לבייב. לדבריו, "לוקסנבורג מעדיף לאבד גלגל הצלה - אבל לא לטבוע".

בזמנים כאלה שבהם הריבית הופכת לגבוהה וחונקת, מתעמם במהירות הזיכרון של עידן הריביות האפסיות שהתקיים עד לפני מספר חודשים - עשור שלם שבו הריביות בעולם נשקו לאפס.

מסע הרכישות המגלומני של ארז ויגודמן בטבע

אחד המקרים הבולטים של חברת פאר שכמעט וקרסה בגלל מינוף יתר הוא זה של ענקית התרופות טבע , בעבר ספינת הדגל של הכלכלה בישראל. לפני כשבע שנים הוביל מנכ"ל טבע דאז, ארז ויגודמן, את החברה למסע רכישות מגלומני, ששיאו רכישת החטיבה הגנרית של אלרגן האמריקאית, עסקת ענק של 40 מיליארד דולר שמומנה בנטילת חוב עצום.

ארז ויגודמן / צילום: תמר מצפי

בדיעבד, אותה רכישה מהווה את קו פרשת המים בגורלה של טבע, שהפכה בעקבות הרכישה הכושלת לחברה שנלחמת על חייה ונדרשת להיפרד ממפעלים ומעובדים כדי לשרת את החוב העצום, שהוביל לאובדן של 90% כמעט מערכה. המנכ"ל שהגיע אחרי ויגודמן, קאר שולץ, שמונה לתפקיד לפני כחמש שנים, פועל מאז כדי "לשרת את החוב" ולהקטין בהדרגה את המינוף העצום שרבץ על כתפי החברה.

אחד מאנשי העסקים שמתרחק מנטילת הלוואות מסביר זאת כך: "כשאתה קונה חברה ונוטל לשם כך הלוואה, אז מאותו הרגע אתה צריך כל הזמן לבדוק כיצד היא מחזירה את החוב. זה כמעט לא מאפשר לך כאיש עסקים לשמור על גמישות. במקרה של טבע, כמובן שזו חוכמה בדיעבד, אבל אם היו מבצעים את הרכישה או חלק גדול ממנה בתמורה למניות טבע, הכול היה נראה אחרת".

הלקח של טבע אולי הדהד בזירת העסקים המקומית, אבל בסופו של דבר התרחקות מנטילת אשראי היא גם עניין של אופי. אחד מה"בלתי ממונפים" מתוודה כי לא נטל חוב מעולם גם בחייו הפרטיים, "לא משכנתה ואפילו לא הלוואה קטנה מהבנק".