הכותב הוא עורך דין בהשכלתו העוסק ומעורב בטכנולוגיה. מתגורר בארה"ב ומנהל קרן השקעות במטבעות קריפטוגרפיים. כותב הספר A Brief History of Money, ומקליט הפודקאסט KanAmerica.com.

האימה והזיכרונות המרים של שנות הארבעים ומלחמת העולם השנייה, הובילו את הנהגת המערב לחפש יציבות בכל מחיר ולהימנע ממשברים כלכליים ממשיים בכל דרך. כך נולדה המחשבה הכלכלית לפיה מתנהלות היום אירופה וארה"ב. במרכזה: הרצון לדחות למחר, אם ניתן, כל קושי או עיוות מבני, בתקווה כי נס טכנולוגי יגרום לבעיות הנערמות להיעלם מעצמן. בינתיים, פריצת הדרך הטכנולוגית הגדולה מבוששת לבוא, והבעיות הולכות ונערמות.

● ישראל משלמת מחיר כבד על הסגידה להייטק. הגיע הזמן להיגמל | הרעיון, מדור חדש

● יוצאי הודו הולכים ותופסים את עמדות המפתח בחברות הענק במערב. איך הם עושים את זה? | ראיון

● הזוג שהבטיח תשואות ענק והותיר שובל של משקיעים מרוששים

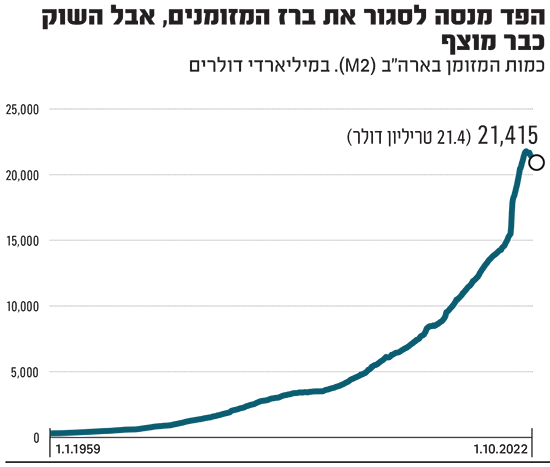

הברז סגור אבל האמבטיה עדיין מלאה

כמות הכסף המזומן שבמשק מכונה M2. היא גדלה בהתמדה לאורך השנים, שעה שהפדרל ריזרב הוריד את הריביות במשק. מאז 1990 ועד 2008 גדלה אספקת הכסף בארה"ב (Money Supply) בשיעור ממוצע של 5.25% לשנה, ומ־2008 עמד הממוצע השנתי על כ־6.5%. בשנתיים של 2020 ו־2021 זינק הגידול באספקת הכסף ב־37%. מאמצע 2022 בעקבות השינוי במדיניות הריבית, הברז נסגר וזרם הכסף כמעט נעצר, אך האמבטיה כבר מלאה עד גדותיה. כך הגיעו סך הפיקדונות במזומן במערכת הבנקאית האמריקאית ברבעון הראשון של השנה לשיא של כ־21.74 טריליון דולר, גידול של 42% מאז ינואר 2020.

הקשר בין עליית מחירים וכמות הכסף הדוקה ופשוטה. ככל שיותר כסף רודף אחר המוצרים, יש יותר כסף זמין פר מוצר מה שגורר עליות מחירים. פרופסור מילטון פרידמן, כלכלן אמריקאי הנחשב לאבי אסכולת המונטריזם בכלכלה, סיכם את התופעה: "אינפלציה היא תמיד ובכל מקום אירוע מוניטרי". או במילים אחרות, המחירים הם תוצאה של כמות הכסף הזמינה והשימוש בו (קרי מהירות השימוש), בנקודת זמן מסוימת, ביחס לכמות המוצרים באותו הזמן.

העלייה העצומה באספקת הכסף, בשילוב בעיות בשרשראות האספקה בזמן הקורונה, הזניקו את המחירים מעלה לכל אורכה ורוחבה של הכלכלה האמריקאית. הפד, שהבטיח בתחילה כי זו עליית מחירים זמנית בלבד, נלחץ והחליט לעצור את האינפלציה מיד ומהר. כך הועלתה הריבית הבסיסית השנה מאפס אל מעל 4.25%, הגבוהה מזה 15 שנה. העלייה הדרמתית בריבית הצליחה להוריד, לראשונה מזה 50 שנה את ה־M2, אם כי רק בפחות מ־0.5%. גם בחזית האינפלציה העניינים רחוקים מסיום, ו"מדד המחירים הדביק" (מוצרים שמחירם אינו משתנה במהירות ומפורסם על ידי הפדרל ריזרב של אטלנטה) כלל לא השתנה לחודש נובמבר.

במסיבת העיתונאים לאחר העלאת הריבית האחרונה, היה יו"ר הפד, ג'רום פאוול, חד משמעי והבהיר "לא נעלה את יעד האינפלציה אל מעל 2% בשום מקרה". כדי לעמוד בהתחייבות זו, יאלץ הפד לא רק להמשיך להעלות את הריבית בשנה הבאה, אלא גם לטפל באמבטיה המלאה. הכלי המרכזי לכך הוא מאזנו. בסוף 2007 עמד המאזן של הפד על כ־880 מיליארד דולר, גידול של רק 20% בחמש השנים מאז משבר 2002. עד לסוף הרבעון הראשון של 2022 זינק המאזן פי עשרה לכ־8.95 טריליון דולר. כמחצית מהסכום הזה, כ־4.75 טריליון דולר, נתווספו ב־2020 ו־2021. שני שלישים מהסכום שהודפסו מהאוויר, מימנו את החוב הצומח של הממשלה הפדרלית, בעוד שכשליש נשפך ישירות למימון שוק הנדל"ן.

גם הבנקים המרכזיים האחרים נהנו ממדפסות הכסף

אבל הפד לא היה לבד. גם הבנקים המרכזיים הגדולים האחרים (האירופאי, היפני והסיני) לא טמנו ידם במדפסת, והוסיפו כ־16 טריליון משל עצמם. המפתח להקטנת היצע הכסף תלוי איפוא בצמצום המאזן, לא פחות מאשר בעליית הריבית. ואכן, הפדרל ריזרב הצהיר כי כך יעשה. ואכן כך עשה: מאפריל ועד לשבוע שעבר צמצם הפד את מאזנו, בכך שלא רכש איגרות חוב חדשות במקום אלו שהגיע זמן פירעונן, בכ־400 מיליארד דולר. והוא הבטיח להמשיך בקצב של מעל 300 מיליארד דולר לרבעון בכל השנה הבאה. אך את שהחסיר הפד, השלימו הצרכנים מאשראי בנקאי. על פי דוח של הפדרל ריזרב של ניו יורק מחודש נובמבר, ברבעון השלישי לבדו הגדילו משקי הבית באמריקה את חובותיהם ב־351 מיליארד דולר. כולל חובות בכרטיסי אשראי אשר זינקו ב־15%, הקפיצה הגדולה ביותר מזה 20 שנה.

האטה ממשית ומבנית באינפלציה, תלויה בהאטה ממשית בקצב גידול האשראי כמו גם האטה ממשית בתעסוקה. רק אלו ימנעו סחרור אינפלציוני. אך השוק עדיין רחוק מלהגיב לצעדי הפד. בחודש נובמבר הוסיף המשק 263 אלף משרות, הרבה מעל לתחזיות, ושיעור האבטלה נותר ללא שינוי על 3.7%, הרבה מתחת לקו ה־5% הנחשב למשק בתעסוקה מלאה. היו"ר פאוול סיכם את המצב "שוק התעסוקה מאוד הדוק. יש לנו 1.7 משרות לכל אדם שאינו מועסק". נכונות הציבור והחברות להגדיל את חובותיהם חרף מחיר האשראי העולה, שוק התעסוקה החזק, וההאטה המתעכבת מלבוא, מעידים איפוא כי אם ברצונו של הפד להצליח במשימה המוצהרת של הורדת האינפלציה ל־2%, אין בפניו ברירה אלא להמשיך ולהדק בעוצמה.

ג'רום פאוול, יו''ר הפדרל ריזרב / צילום: Associated Press

כמה זמן יקח לעצור את האינפלציה?

שאלה מרכזית בהערכת ההתפתחויות לשנה הבאה הינה כמה זמן יעבור עד שהאינפלציה תרד חזרה לאזור ה־2% אליו מכוון הפד. בלוג מאוגוסט 2022 שפורסם על ידי הפדרל ריזרב של אטלנטה ניסה לענות על השאלה: "לשינויים במדיניות המוניטרית של הפד השפעה מיידית על התוצר ורק מאוחר הרבה יותר על האינפלציה… ברננקי (בן ברננקי, חתן פרס נובל לכלכלה לשנת 2022 ולשעבר יו"ר הפד ח"ש) ואחרים מצביעים על פער של שנתיים בין השינוי במדיניות המוניטרית וההשפעה הממשית על האינפלציה. אחרים מדברים על השפעה של 18 חודשים".

סימן ברור כבר נראה באופק

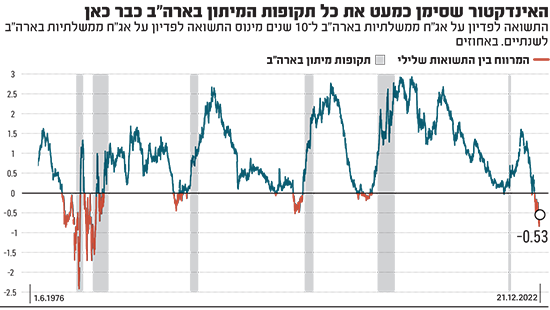

אחד האינדיקטורים האמינים ביותר לחזות את הצפוי במשק הוא עקומת התשואות לפדיון על האג"ח הממשלתי, ה־yield curve. כאשר איגרת חוב ממשלתית מונפקת, היא מבטיחה ריבית המשולמת בפרקי זמן הנקובים באיגרת. אך זמן קצר לאחר הנפקתה יכול המחזיק באיגרת למכור אותה בשוק איגרות החוב. בתנאים כלכליים נורמליים הריבית - התשואה לפדיון - שיתן השוק על איגרות חוב לטווח קצר, יהיו נמוכות יותר מאלו שעל איגרות לטווח ארוך. הסיבה מובנת: הלוואה לטווח קצר מסוכנת פחות ונזילה יותר מהלוואה לטווח ארוך, ולכן משלמת פחות ריבית מאיגרת שמועד פירעונה בעוד שנים. אך אם המשקיעים חושבים כי דווקא בטווח הקרוב צפויה תקופה קשה, אזי תתרחש אנומליה, והריביות לטווח קצר יהיו גבוהות מאלו של הטווח הארוך, בהן הציפיות הן לחזרה לצמיחה, ולריביות ואינפלציה נמוכות.

לתופעה אנומלית כזו, של ריביות לטווח קצר הגבוהות מהריביות לטווח ארוך, קוראים "inverse yield curve" או היפוך עקומת התשואה. מחקר של הפדרל ריזרב של סאן פרנסיסקו משנת 2018 סיכם: "כלל אצבע פשוט המסמן מיתון מתקרב הוא כאשר הריבית על האג"ח לטווח קצר הינו גבוה מזה שעל האג"ח לטווח ארוך. או במילים אחרות מה שמכונה המרווח (הריבית לטווח ארוך מינוס זו שלטווח קצר, ה־spread), הינו שלילי. אנומליה כזו, של מרווח שלילי, סימנה במדויק את כל 9 תקופות המיתון שהיו בארה"ב מאז 1955, והוא שידר סיגנל מוטעה רק פעם אחת באמצע שנות השישים, בה אכן התרחשה האטה כלכלית אך היא לא הגיעה לכדי מיתון רשמי… פער הזמן בין המועד בו המרווח הופך שלילי ועד התחלת המיתון נע בין 6 ל־12 חודשים". בתחילת אפריל 2022 המרווח הפך שלילי, ועד דצמבר הוא גדל לממדים היסטוריים של מעל 0.75%. יתרה מזאת, בדרך כלל המיתון עצמו הגיע לאחר שהפד החל להוריד את שיעורי הריבית, והמרווח כבר חזר להיות חיובי.

איפה נהיה ב־2023? רחוק מהאופוריה של 2021

השנה שבפתח תהיה איפוא שנה קשה למשק האמריקאי והעולמי. הפד ינסה לסיים את אירוע האינפלציה במהירות, ולשם כך לא יוכל להרפות לאורך השנה הבאה ממאמציו להדק, הן בתחום הריבית והן בתחום המאזן. אך אלו לא יביאו לתוצאות לפני שהמשק ישקע למיתון ממשי.

אסתכן להעריך כי שנת 2023 תראה בערך כך: מדיניות הפדרל ריזרב תביא לעלייה משמעותית של הריביות הסטנדרטיות בכל המשק לאיזור שבין 6% ועד מעל ל־10%, תלוי בגובה הגירעון שהקונגרס יאפשר לממשלה להריץ, ובסוג האשראי. בהתאמה, נראה את האבטלה ממריאה בחדות והיא תגיע ברבעון השלישי של שנה הבאה ל־6% ואולי אף מעל.

נוכח כל אלו, שוקי ההון יחגגו שנתיים לאופוריית דצמבר 2021 הרחק מאותם שיאים. בהחלט סביר כי נראה בשנה הבאה את שוקי המניות בירידות של 50% משיאם (ב־S&P) ואף של 65% (בראסל 2000, ובנאסד"ק). גם שוקי האג"ח ובמיוחד אלו לטווח ארוך יניבו הפסדים. כן ניתן לצפות לתיקונים של 25%־45% בשוקי הנדל"ן השונים. לעצירת המשק, והגדלה מהירה של האבטלה בעקבותיה, תהיינה השפעות לא פשוטות על דור שלם שגדל בעולם של "חוב זה טוב", ריבית אפסית ועליות בלתי נגמרות בשוקי ההון, הנדל"ן, והשכר.

חבולה וכואבת תצלע הכלכלה האמריקאית לתוך שנת 2024, אשר בסופה יתקיימו הבחירות לנשיאות. ולמרות שסביר כי נראה הקלה במדיניות המוניטרית ב־2024 והפד ילך ויתרכך במהלכה, עדין קיים הסיכון לנשורת פוליטית רעילה ומתמשכת. המשבר הצפוי עלול להיות יותר מאשר רק כלכלי, הוא עלול להטיל את צילו הארוך על הבחירות ב־2024.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.