הריצה לכסף מזומן בוול סטריט חזרה. המשקיעים הוסיפו כ־135 מיליארד דולר לשוק הקרנות הכספיות העולמי בארבעת השבועות האחרונים, כך על פי נתונים של EPFR הנכונים עד 18 בינואר.

● הריבית הפכה את הקרנות הכספיות ללהיט, ועכשיו הן מעלות את דמי הניהול

● איפה לשים את הכסף ב-2023? זו התחזית של עשרה בתי השקעות

● נזיל ומגן מאינפלציה: המוצר הפיננסי שהפך ללהיט וגייס בדצמבר 6 מיליארד שקל

מדובר בתקופה הרצופה הטובה ביותר מאז תקופה של ארבעה שבועות שנגמרה במאי 2020, אז נכנסו לקרנות האלה בערך 175 מיליארד דולר נטו.

קרן כספית היא סוג של קרן נאמנות המשקיעה בני"ע בתחום החוב קצר-הטווח, לרבות אג"ח מדינה וני"ע מסחריים. חברות וצרכנים משתמשים לעיתים קרובות בקרנות כאלה כחשבונות עו"ש המשמשים להחזקת המזומנים הזמינים שלהם.

הקצאות גדולות למזומנים הן הסימן החדש לזהירות בקרב משקיעים, התוהים אם ההתאוששות לאחרונה במניות ובאיגרות החוב תימשך אחרי מכירות החיסול של השנה שעברה.

רבים חושבים שהשווקים יישארו תנודתיים בגלל שנגידי הפדרל ריזרב אמרו שוב ושוב שהם מחויבים להיאבק באינפלציה על ידי העלאת הריבית.

זרימת הכספים הזו היא גם אינדיקציה לכך שהמשקיעים רעבים לתשואה. הם נמנעו מכסף מזומן במשך שנים כשהריביות היו נמוכות והתשואות על הקרנות הכספיות היו עלובות. מי שהחזיק 100 דולר במזומן מסוף 1999 עד 2021, למשל, הפסיד רווחים של 394% שהיה מניב לו השקיע את הכסף הזה במניות, על פי נתוני השוק של דאו ג'ונס.

במקום זה, משקיעים נהרו למניות, בייחוד מניות של חברות צמיחה טכנולוגיות, בעשור שלאחר המשבר הפיננסי של 2008. המניות האלה הניעו דהרה שורית ששלחה מדדים מובילים לעשרות שיאים חדשים.

כשאסטרטגיית המניות הפסיקה לעבוד

ואז האסטרטגיה הפסיקה לעבוד. בשנה שעברה טולטלו המניות, האג"ח ואפילו הזהב, מאינפלציה לוהטת, ריביות גבוהות יותר וחששות לגבי אפשרות של מיתון. מדד S&P 500 ירד ב-19%, בזמן שסל שכולל אג"ח של משרד האוצר, אג"ח קונצרניות בדירוג גבוה וני"ע מגובי משכנתאות ירד ב-13%. פתאום, החזקת מזומנים נראית שוב כמו אפשרות מושכת.

"במשך רוב העשור, מזומנים לא הניבו לך כלום", אומר ג'ימי צ'אנג, מנהל השקעות ראשי ב-Rockefeller Global Family Office.

"בשוק נהגו לומר 'מזומן זה זבל'. היום זה כבר לא זבל. בעצם, היום מזומן הוא המלך".

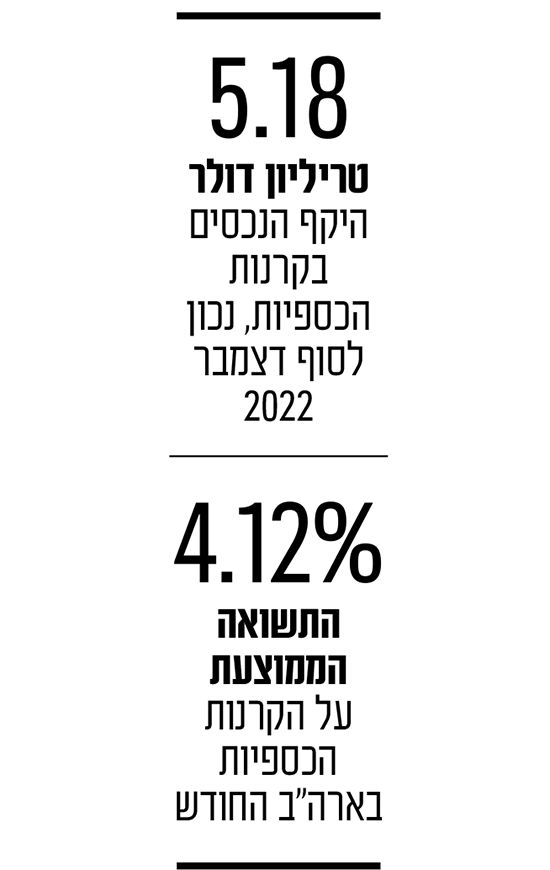

התשואה הממוצעת על קרנות כספיות בארה"ב החודש היא 4.12%, התשואה הגבוהה ביותר מאז המשבר הפיננסי של 2008, על פי Crane Data. מדד S&P 500, מצד שני, נותן תשואת דיבידנד של כ-1.6%. המדד הזה עלה בינתיים מינואר ב-4.6%.

עד סוף דצמבר, נכסים המושקעים בקרנות כספיות הגיעו לשיא של 5.18 טריליון דולר, על פי נתונים של Crane Data החל מ-2006. נתון זה עבר את השיא הקודם של 5.16 טריליון דולר ממאי 2020.

הקרנות הכספיות קלטו מבול של נכסים במרץ 2020 בתחילת מגפת הקורונה, וזרימת הכסף נותרה מוגברת בחודשיים שלאחר מכן. העניין מצד משקיעים החל להיבנות שוב בסתיו האחרון, והקרנות רשמו כניסת כספים בשבעה מתוך עשרת השבועות האחרונים.

שהכסף יהיה מוכן למקרה של הזדמנות אטרקטיבית

צ'אנג ממליץ ללקוחות להפחית את ההחזקות שלהם במניות ולהוסיף לפוזיציות שלהם החזקות בכסף מזומן כדי שתהיה להם נזילות מוכנה לשימוש כשתיקרה על דרכם הזדמנות רכישה אטרקטיבית.

הוא אמר שעוד מוקדם לומר אם שוק המניות הגיע לנקודה הנמוכה ביותר שלו. מאז 1929, בכל שוק דובי שנוצר בגלל מיתון, המניות הגיעו לנקודה הנמוכה ביותר בזמן ההאטה, חוץ ממקרה אחד שבו הגיעו לשפל הנמוך ביותר לאחר שההאטה נגמרה, אמר צ'אנג.

ג'ו זאפיה, מנהל השקעות ראשי משותף ב-LVW Advisors מניו יורק, אמר שהוא מייעץ ללקוחות מבוגרים יותר להקצות חלק גדול יותר מהכסף שלהם למזומנים. הוא ממליץ לבנות תיק של אג"ח של משרד האוצר המבשילות בעוד שלושה, שישה ותשעה חודשים, ועם הגיען לתאריך הפדיון, להשקיע מחדש את הכסף שייכנס באותם סוגי אג"ח.

"התשואה ניתנת לנו בצורת הנכס הבטוח ביותר בעולם", אמר זאפיה.

בדצמבר הורידו המשקיעים הפרטיים מעט את כמות המזומנים בתיקים שלהם לכ-21.8%, פחות מהממוצע ההיסטורי, העומד על כ-22.5%, כך על פי סקר שערך האיגוד האמריקאי של משקיעים פרטיים.

עדיין מדובר באחת הרמות הגבוהות ביותר מאז מאי 2020. לשם ההשוואה, הקצאות למניות ולקרנות מנייתיות עמדו על כ-63.9% - גבוה מהרמה ההיסטורית, שהיא כ-61.5%.

האינפלציה מאיימת על כוח הקנייה של המזומן

מובן שהאינפלציה מאיימת לכרסם בכוח הקנייה של כסף מזומן, ובדצמבר היא ריחפה סביב 6.5%. מזומנים עודפים באופן היסטורי היו "יותר גרועים לתיקי השקעות ממשקולת", כתבו בעת האחרונה אנליסטים ב-UBS. לדבריהם מאז שנת 2000, כסף מזומן שהוחזק בדולרים הפסיד כ-43% מכוח הקנייה הריאלי שלו.

ישיבה על הגדר עלול לסמן גם החמצה של הזדמנות לקנות מניות בהנחה. האנליסטים של UBS אמרו שהרבעון השני של 2009, למשל, היה אחראי לחלק ניכר מהתשואות של העשור הבא - והחמצת הרבעון הזה לבדו הורידה תשואות מ-532% ל-446% על בסיס ביצועי ה-S&P 500.

מובן וידוע שאת השוק קשה מאוד לתזמן. הערכות שווי של מניות ירדו בחדות, אבל אסטרטגים רבים הזהירו שהמדדים הגדולים עלולים לחוות השנה שוב ירידות בסדרי גודל דו-ספרתיים, בייחוד אם מדיניות הפד תהיה קשוחה יותר ממה שצופים המשקיעים.

מריה וסאלו, מנהלת השקעות ראשית משותפת בתחום ההשקעות בנכסים מרובים בגולדמן זאקס, אמרה שהיא מצפה שהלקוחות שלה יגדילו את החשיפה להשקעות מסוכנות יותר השנה, בזמן שמחזור העלאות הריבית של הפד מתקרב לסיומו.

"השנה צפויה להיות שנה טובה יותר מהשנה שעברה", אומרת וסאלו על נכסים בסיכון.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.