שנת 2022 הייתה מהשנים הקשות בשוקי ההון בעולם. האינפלציה הגואה, עליית הריבית ומשברים כמו מלחמת אוקראינה־רוסיה זעזעו את בורסות העולם, והחוסכים בקרנות הפנסיה, קופות הגמל וההשתלמות ושאר מוצרי החיסכון, הרגישו זאת היטב בכיסם, כשהמסלולים הסולידיים יותר הציגו תשואות שליליות של 4% עד 8% והמסלולים המנייתיים תשואה שלילית דו ספרתית עמוקה.

● ינואר הטוב זה שנים הגיע לוול סטריט בהפתעה, לאן הוא ייקח את 2023? | ניתוח

● עסקת הנדל"ן של השנה: וילה בשכונה היקרה ביותר בהרצליה במעל 170 מיליון שקל

התשואות הללו, יחד עם ההבנה כי צמיחה בכל מחיר אינה מובילה לרווחיות, ויש להתמקד בצמיחה יעילה המייצרת שולי רווח נאותים, חייבו את הגופים המוסדיים לחפש פתרונות גם מחוץ לשוק הסחיר. המיקוד הוא בתחומים שבהם מורגשת השפעה מועטה לתנודתיות הגבוהה שאפיינה את הבורסות ברחבי העולם בשנה האחרונה, ושבהיעדר ודאות לגבי המשך העלאות הריבית בעולם - צפויה להימשך. למעשה, בגופים רבים החלו להיערך לכך עוד לפני שהמסכים בבורסה התחלפו מירוק לאדום בתחילת 2022.

"ככל ששנת 2021 התפתחה והשווקים עלו, למרות שהכול נראה טוב, החלו הדיבורים על מתי תגיע תפנית", אומרת מרב לוין כהן, ראש אגף השקעות פרייבט אקוויטי בהראל. "היה לנו ברור שאת התיק חייבים לבנות גם לתקופות של תפנית לרעה, כי השקעות לא סחירות כשמן כן הן, אלה השקעות שאי אפשר מחר בבוקר למכור. האקזיט בהן הוא תהליך ארוך. אז התחלנו לחפש השקעות בחברות עם רווחיות בת קיימא ועם שולי רווח גבוהים. חברות שמייצרות מובילות בנישה שבה הן פועלות, כך שגם אם העולם וסביבת המאקרו יהיו מאתגרים יותר, הן יידעו לצמוח ואולי גם לנצל הזדמנויות ואת החולשה של המתחרות, כך שאפילו יוכלו לצאת נשכרות מתקופות כאלה".

כך החל אגף הפרייבט אקוויטי בהראל להטות את תמהיל ההשקעות לתקופה מאתגרת שעתידה לשרור בשווקים. חברת הביטוח השקיעה יותר מ־700 מיליון שקל ב־10 השקעות שונות שבוצעו לצד מנהלים גלובליים מובילים - השקעות קו אינווסטמנט (משותפות עם גוף משקיע נוסף) בחברות רווחיות, בתחומים שלרוב נמצאים מחוץ לסקאלת ההשקעות הסטנדרטית.

על פי הראל, השקעות אלה צפויות לייצר תשואה דו ספרתית יציבה לעמיתי החברה. "בגלל שהחברות הן רווחיות, בעת הרכישה שלהן יש כבר מודל צמיחה של רווחיות החברה קדימה, כאשר ככל שחולף הזמן למעשה צוברים את התשואה", מסבירים בקבוצה. "גם אם החברה לא מחלקת דיבידנדים כמדיניות, אלא משתמשת ברווח הצבור להמשך צמיחה, הרי שממשיך להיווצר עוד הון ועוד רווח".

התשואה הנצברת הזו אפשרה להראל לסיים את שנת 2022 בחלק העליון של טבלת התשואות. במסלול הצעירים של קרנות הפנסיה, עד גיל 50, היא סיימה במקום השני, כאשר מנורה מבטחים עקפה אותה בחודש האחרון של השנה. במסלול הכללי של קרנות ההשתלמות היא דורגה רביעית, כ־0.7% מעל הממוצע בתעשייה.

בכיר בהראל: "2023 תהיה טובה להשקעות אך פחות טובה לכלכלה"

"למרות האי-ודאות הגדולה, אומר בזהירות רבה כי שנת 2023 תהיה שונה מ-2022, שהייתה מאוד גרועה להשקעות, הגם שהייתה טובה יחסית לכלכלה", אומר סמי בבקוב, מנהל חטיבת ההשקעות בקבוצת הראל.

"אני מעריך שהשנה הנוכחית תהיה פחות טובה לכלכלה ושנה טובה יותר להשקעות. להערכתנו, הריבית תפסיק לעלות ב-2023 והתשואה השוטפת על תיק האג"ח, יחד עם תמחור ממוצע היסטורי של המניות, אמור להניב במסלולים הכלליים תשואה חיובית".

לצד זאת, הוא מספק כמה תובנות על המתרחש בשוק בימים אלה. "ניתן לומר שבשבועיים האחרונים התבססו בשוק ההון העולמי כמה פרדיגמות השקעה שיכולות ללוות אותנו בחודשים הקרובים, אלא אם כן הנתונים בפועל ייטו מהם באופן מובהק.

"הראשונה היא שהאינפלציה תחת שליטה בכל העולם, והיא תרד בחודשים הקרובים בצורה מהירה. השנייה היא שלמרות שוק עבודה חזק מאוד, נראה שהעולם בהאטה ואולי אף במיתון קל. לפיכך, אין הצדקה להמשיך להעלות ריביות ואולי אף הגיע הזמן להוריד, ללא צורך לחכות להשפעות שוק העבודה.

"הפרדיגמה השלישית - הרווחים של החברות יהיו נמוכים ברבעונים הקרובים, אולם ישתפרו לתוך 2024, ויחד עם הורדת הריבית הצפויה יהוו קרקע נוחה להשקעות".

"אופטימיות גבוהה מדי לגבי תוואי הריבית"

בבקוב מסביר כי בהראל מניחים שהפרדיגמות הללו אופטימיות מדי. "להערכתנו קיימת אופטימיות גבוהה מדי בנוגע לתוואי הריבית, בפרט לאור האופטימיות לגבי הכלכלה ועליית המכפילים שבאה לידי ביטוי במכפיל של קרוב ל-20 במדד S&P 500.

"באירופה, מאידך, המכפילים ממשיכים להיות נמוכים היסטורית במקביל לדוחות כספיים מפתיעים לטובה. ואולם, ההערכה היא כי לתוך 2023 רווחי החברות כבר ירדו. משכך אנחנו מנצלים את העליות האחרונות לייצר מבנה תיק מעט יותר דפנסיבי ומקצרים מח"מ, אולם הדינמיות גבוהה והשווקים זזים מהר, וייתכן שכבר במהלך החודש נתחיל לפעול בכיוון ההפוך. קשה לדעת", אומר מנהל חטיבת ההשקעות.

בימים האחרונים יש שיח רחב סביב הדמיון בתיקי המוסדיים - 60% מהתיק של קרנות הפנסיה בהשקעות בארץ דומה. הטענה היא שזה מסוכן במקרה של אירוע קיצוני בחברה מסוימת, כי כולם מחזיקים בה.

האם אתה מסכים עם הטענה, מה אפשר לעשות כדי למנוע זאת והיכן נמצא בכל זאת הגיוון?

בבקוב: "אין ספק שתיק המניות המקומי דומה, כיוון שההיצע מוגבל. להערכתי, אין סיכון באירוע קיצוני של חברה מסוימת, כיוון שהיינו באירועים רבים כאלו בעבר והמציאות הוכיחה שההשפעה שלהם על התיק הכולל שולית עד אפסית. בנוסף, יש שונות גדולה במבנה תיק מניות חו"ל ובמכלול ההשקעות הלא סחירות".

לוין כהן מסבירה כי השקעות אלה יוצרות יתרון נוסף עבור העמיתים, שכן הן מבוצעות ללא דמי ניהול למנהל ודמי הצלחה, כחלק מהתנאים שלפיהם משקיעה הראל בעסקאות אלה.

140 מיליון שקל בחברות שירותי חשבות ושכר

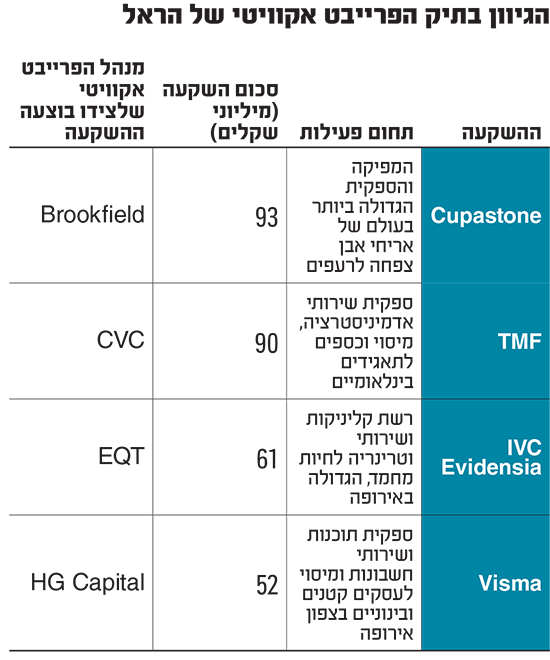

דוגמה בולטת לבחירת חברות מובילות ורווחיות הינה ההשקעה בחברת TMF, ספקית גלובלית של מיקור חוץ לשירותי חשבות ושכר, נאמנויות ואדמיניסטרציה, שבה השקיעה הראל כ־90 מיליון שקל. השקעה זו בוצעה לצד קרן CVC ו־ADIA, קרן ההשקעות של ממשלת אבו דאבי (לא מדובר בהשקעה משותפת של הראל והקרן האמירותית, אלא אחת לצד השנייה), כש־TMF צפויה להציג צמיחה דו ספרתית בהכנסות.

"אנחנו מאוד אוהבים את עולם שירותי החשבות, בין שאלו חברות שמעניקות שירותי חוץ לחברות אחרות או חברות תוכנה בתחום. זהו תחום שהחברות לא מוותרות עליו, כי כל עוד החברה קיימת היא חייבת להמשיך להחזיק בתוכנת החשבות", מסבירה לוין כהן. לכן השקיעה הראל 52 מיליון שקל נוספים בחברת Visma, ספקית תוכנות ושירותי חשבות ומיסוי לעסקים קטנים ובינוניים בצפון אירופה, וזאת לצד Hg capital.

בנוסף, הראל הצטרפה ל־EQT בהשקעה ב־IVC, רשת המרפאות הווטרינריות האירופית המציגה צמיחה אורגנית מרשימה, בשילוב עם הזדמנויות רכישות ומיזוגים רבים. את ההשקעה בסך 61 מיליון שקל הסבירו בהראל בכך שהם מאמינים בתחום הצרכנות והטיפול עבור חיות מחמד, שנמצא במגמת צמיחה עולמית. בעסקה זו השקיעו ביחד עם EQT גם SilverLake וכן נסטלה (Nestle).

דוגמה נוספת היא הצטרפותה של הראל לברוקפילד Brookfield ברכישה של Cupa Stone מידי קרן קרלייל מוקדם יותר השנה. Cupa הינה יצרנית ומשווקת מובילה באירופה של רעפי פרימיום מאבן צפחה (Slate), והראל השקיעה בה 93 מיליון שקל. השקעה נוספת היא ברשת מכונים לשטיפת רכב בארה"ב.

"חשוב לנו בהשקעות להסתכל על היבטים שונים של ESG (השקעות "אחראיות" - בתחומי חברה, סביבה וממשל תאגידי, ר"ו). במרפאות הווטרינריות האספקט הזה בא מאוד לידי ביטוי, וגם בחברת הרעפים. נושא ה־ESG חשוב לנו כמשקיעים אבל גם בהיבט של ניהול סיכונים, וברור שחברה שלא תבצע ניהול סיכונים טוב, תמצא עצמה עם 'בטן רכה' בהמשך הדרך", אומרת לוין כהן.

"לא שפני ניסיונות, מחפשים מכונה משומנת"

בעוד כשבוע וחצי יודיע בנק ישראל את החלטת הריבית שלו, ובינתיים נראה שהיא לא תהיה האחרונה. גם הבנק המרכזי בארה"ב, הפד, שהעלה בשבוע שעבר את הריבית ב־0.25%, עוד לא אמר את המילה האחרונה בנושא, אך ההערכות הן כי מחזור הריבית נמצא לקראת סופו, הן בישראל והן בארה"ב.

האם ההצהרות כי אנחנו לקראת סוף מחזור העלאות הריבית של בנקים מרכזיים, משנות את אופי ההשקעה שלכם?

לוין: "אנחנו בוחנים השקעות בחברות לא סחירות מתוך ראייה ארוכת טווח, ומחפשים כאמור השקעות שיראו צמיחה יציבה לאורך המחזור העסקי. לכן שינוי בתוואי הריבית אינו איזה קו מנחה מבחינתנו, כי אם ניתוח חוסנה של החברה ותוואי יצירת הערך בשנים קדימה".

ומה צריך לדעת כשמשקיעים בחברות כאלה?

"ראשית, בחינה של מנהל הקרן שלצידו אנו משקיעים, והניסיון שלו בתחום ההשקעה, כי הוא הופך למעשה לבעל המניות החדש בחברה. אנחנו בוודאי לא רוצים להיות שפן ניסיונות של אף אחד, אלא להיכנס למכונה משומנת שכבר עובדת, ולכן מקפידים להשקיע לצד מנהלים מנוסים ומובילים בתחומם, בעלי התמחות רבה בהצפת ערך בחברות.

"ניסיון זה מתבטא בצוותים יעודיים שתפקידם לבנות תוכנית עסקית לשם מיצוי הפוטנציאל בחברה. אנחנו כמובן בוחנים האם התוכנית היא בת קיימא, מה הסיכונים בה, ואיך נצא בצד השני שלה כשנרצה לממש את ההשקעה. בהשקעות לא סחירות הבדיקות האלה הרבה יותר משמעותית, בגלל היעדר הסחירות וחוסר היכולת למכור מהיום למחר.

"דבר נוסף הוא להכיר את כל הפרמטרים העסקיים של החברה - עד כמה יכולת התזרים יציבה ולא מושפעת מאירועים חד פעמיים. ולבסוף, להבין שבהשקעות כאלה צריך אורך נשימה ולדעת להביט אל האופק ולראות איך כל ההשקעה הזו תיראה בעתיד".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.