במשך כשנתיים, מאפריל 2020 ועד אפריל 2022, עמדה ריבית בנק ישראל על שיעור של 0.1% בלבד. תקופה ארוכה קודם לכן, ולמעשה מאז 2014, היא לא חצתה את הרף של 0.25%, וברמה של 3% ויותר הייתה לאחרונה רק בסוף 2011 - משמע במשך יותר מעשור נהנה השוק כולו, ושוק מימון הנדל"ן בתוכו, מסביבת ריבית נמוכה, לעיתים אף נמוכה במיוחד.

● מכה לשוכרים: קצב העלייה החודשי של שכר הדירה הוא הגבוה מאז 2010 | ניתוח

● איך מצא עצמו שר התקשורת שלמה קרעי כמעט לבד במאבק מול התאגיד | ניתוח

באפריל 2022 נרשמה עליית הריבית הראשונה בסבב הנוכחי, ל־0.35%, והיום אנחנו כבר עומדים על ריבית של 4.25% - משמע עלייה של יותר מ־4% בתוך פחות משנה. איך שלא נסתכל על זה, מדובר במשקולת עצומה על גבם של הקבלנים והיזמים.

למעשה, ריבית בנק ישראל היא רק נקודת הפתיחה למה שמתרחש בשוק: על יסודותיה מגובשת ריבית הפריים, שהיא זו המהווה את הבסיס לעסקאות מימון. ריבית הפריים בישראל קבועה נכון להיום בכל הבנקים על 1.5% נוסף על ריבית בנק ישראל, כך שלאחר ההעלאה האחרונה החודש היא עומדת על 5.75%. שיעור הריבית הזה, בעצם, הוא בפועל נקודת הפתיחה של גופי המימון כשהם ניגשים להציע עסקת מימון ללווים, גם בענף הנדל"ן.

עשרות מיליונים על תשלומי הריבית בלבד

היזם או הקבלן בפרויקט יתמודד לרוב עם שני סוגים של הלוואות: חוב בכיר, שהוא החוב המרכזי שמקבל היזם הלווה וניתן לרוב על ידי הבנק עבור 60%־75% מעלות הפרויקט ובריבית נמוכה יחסית, והלוואות להשלמת הון - הלוואות מזנין, אשר בין היתר משלימות חוסר בהון עצמי' - שניתנות באופן מסורתי בשיעורי ריבית גבוהים הרבה יותר. בסביבת הריבית של היום, שתי ההלוואות הללו מגיעות לגבהים שהענף כבר מזמן שכח.

מאור דואק, מנכ''ל חברת המימון החוץ בנקאי מניף שירותים פיננסיים / צילום: מניף שירותים פיננסים

"בהלוואות חוב בכיר כיום, שיעור הריבית נע סביב 7% ובמקרים מסוימים סביב 8%", אומר מאור דואק, מנכ"ל חברת המימון החוץ בנקאי מניף שירותים פיננסיים. "אבל צריך לזכור - הלוואות כאלו עד לפני שנה היו בשיעור של 2.5% בלבד. בהלוואות המזנין בהחלט הגענו, כבר מזמן, לשיעור דו ספרתי, וזה טבעי. מצד שני חשוב לזכור שהמזנין, בליווי הקלאסי, הוא רק 25% מעלות הפרויקט, זו לא עלות המימון העיקרית".

"הלוואות המזנין מאז ומעולם היו בשיעורים גבוהים, 8%־10% בדרך כלל, אבל העלאת הריבית מצד בנק ישראל בעצם מוסיפה במונחי פריים עוד 4% לכל הלוואה", מוסיף אורי פז, מנכ"ל חברת המימון החוץ בנקאי מכלול, ומי שהיה בעבר מנכ"ל בנק ירושלים. "לכן כיום הלוואות המזנין נעות לכיוון שיעורי ריבית של 13%־14%, ואולי מעט יותר במקרים מסוימים. אם נוסיף לזה את העובדה שההון העצמי שצריך להביא היזם עלה מסביבות 20% בשנה שעברה ל־30% ואפילו 40% כיום, מקבלים עסקת מימון יקרה פי כמה מבעבר".

איך כל זה מתבטא במספרים, ב"חור" בכיס של היזם? דואק מתנדב להדגים: "ניקח יזם בינוני, שמחזיק במלאי קרקעות בשווי 400 מיליון שקל. עד לפני שנה, כאשר סביבת הריבית במימון נדל"ן הייתה כ־2%, הקרקעות הללו עלו לו פחות מ־10 מיליון שקל בשנה. לא נעים, אבל לא נורא. היום, על אותן קרקעות, הוא צריך לשלם כמעט 28 מיליון שקל בשנה - פי שלושה ויותר. גם עבור מי שהגיע לתקופה הזו עם 'עודפי שומן' של קרקעות ופרויקטים בשלבים מתקדמים, אלו סכומים מאתגרים".

אורי פז, מנכ''ל קבוצת מכלול / צילום: דניאל לילה

"תחום שהתהפך ב־180 מעלות"

כאשר אלו הנתונים ואלו המספרים, ברור שהענף מתמודד עם מציאות חונקת. מימון הנדל"ן הוא במובנים רבים צינור החמצן של הענף, ואמנם הצינור הזה לא הפסיק לגמרי את פעילותו, אך הזרמת החמצן פחתה דרמטית - בטח ובטח בהשוואה למה שהיה כאן בתחילת 2022, וביתר שאת לאורך 2021.

"בתקופה האחרונה אפשר להרגיש איך נושא הריבית הפך לעניין בפני עצמו, גם מהכיוון של המלווים וגם מהכיוון של הלווים, וזה מצב שלא היה כאן הרבה זמן", אומר עו"ד יוני שטיינמץ ממחלקת נדל"ן ומימון במשרד עו"ד ליפא מאיר ושות'. "אם בעבר לווה היה רוכש קרקע ויודע שיסתדר מבחינת המימון, היום הכול התהפך ב־180 מעלות - גם מבחינת הקריטריונים לאישור מימון, וגם מבחינת הזמן שלוקח לאשר הלוואות. הריבית, שכולם התרגלו להתייחס אליה כאל גורם זניח, הפכה פתאום לפקטור. שני הצדדים, הלווים והמלווים, מגבשים תוכניות שלמות שכל כולן מתרכזות בהשלכות הריבית ובעלויות המימון".

עדי גזית, מנכ''ל ושותף מייסד בחברת המימון החוץ בנקאי ברקת / צילום: אלי דסה

"הבנקים כיווצו מאוד את פעילות המימון שלהם והפכו סלקטיביים מאוד, וכך גם גופי אשראי נוספים", מוסיף עדי גזית, מנכ"ל ושותף מייסד בחברת המימון החוץ בנקאי ברקת. "הריבית היא המניע והסימפטום להכול, וכל מה שאנחנו רואים הוא נגזרת של העניין. הרבה יותר קשה ליזמים להחזיר את האשראי שקיבלו בסביבה הנוכחית, ולכן נדרש לבדוק אותם ביתר שאת, ומצד שני כל שוק הרוכשים האט דרסטית את הקצב. יש ירידות במכירת דירות בכל הארץ, שמביאות לירידה בתזרים של היזמים והקבלנים - זה כמו כדור שלג שהולך וגדל".

"עיקר הקושי הוא בכל הקשור למימון רכישת קרקעות, בעוד בהתחדשות עירונית אנחנו רואים את זה הרבה פחות", מבהיר פז, "וברור למה: בהתחדשות עירונית היקפי האשראי נמוכים הרבה יותר. היום מימון קרקע הוא אתגר גדול מאוד, גם בגלל סביבת הריבית הגבוהה אבל גם בגלל התמתנות קצב מכירת הדירות. כשמוסיפים לזה את החמרת תנאי המימון מצד הבנקים, שבין היתר הורידו את רמת המינוף (שיעור החוב הבכיר מתוך עלות הפרויקט - י.נ) בשתי דרגות, מדובר בקושי לא קטן".

מנגד, מרבית הגורמים שדיברנו איתם לא מעידים על ירידה בפעילות בתחום מימון הנדל"ן - אך מודים: היום היזם או הקבלן שמבקש לקבל מימון, נדרש להיות יצירתי הרבה יותר מבעבר: "נכון להיום אין תחושה של ירידה בנפח הפעילות בענף", אומר עו"ד שטיינמץ, "ודאי לא בקרב חברות המימון החוץ בנקאי, שמקבלות הרבה מאוד 'ריבאונדים' מהבנקים ומהמוסדיים, שמתמודדים עם הרבה יותר מגבלות, רגולטוריות ופנים ארגוניות. גם היום ישנן הרבה מאוד פניות לשוק הזה, אבל לא כולן נענות כי הסביבה השתנתה.

"חברות גדולות, שיש להן מלאי גדול והלוואות שניתן למחזר, עסוקות בימים אלו בבחינה, גם משפטית, של המצב הקיים בניסיון להוציא ממנו יותר. בזה אנחנו במשרד עוסקים ביתר שאת בתקופה האחרונה. כשמדובר בחברות כאלו, עדיין אפשר למצוא פתרונות שיאפשרו להן לבצע פעילות עסקית, וגם פעילות עסקית טובה, אפילו בסביבת הריבית הזאת".

דוגמה לאותם פתרונות שעליהם מדבר עו"ד שטיינמץ מגיעה מהעבר - מתקופות שמזכירות את המצב המורכב היום. "אנחנו בהחלט רואים יזמים גדולים שמנסים להשתמש בעודפי שווי של פרויקטים קיימים כדי לקבל עסקאות מימון חדשות שישרתו את התזרים שלהם", מספר דואק. "הם פונים אלינו ואל הבנקים לטובת כך, כשהם נהנים מכך שיש להם כמה וכמה פרויקטים שנמצאים בשלב בשלות מתקדם, ולכן יכולים לקבל הלוואה 'על חשבון' העודפים שהולכים ומצטברים מהפרויקטים האלה. בשנים האחרונות המוצר הזה נעלם, כמעט לא היה בו צורך בסביבת ריבית נמוכה, אבל בתקופה מאתגרת כזו הוא חוזר לתמונה".

קצב סגירת החברות הכפיל את עצמו

איך כל זה מתבטא במצבם הפיננסי של היזמים והקבלנים - והאם אנחנו בדרך לגל של קריסות בענף? גורמים שונים מעריכים כי הסיכון אכן עלה, בעיקר בשנה האחרונה, וכי הלחץ על היזמים יגבר. "השוק מורכב, יש סיכונים, וכנראה נראה יזמים שיפלו בשנה הקרובה", אומר דואק. "כולם חווים קשיים ומודאגים, אבל חשוב להגיד שנכון לעכשיו אנחנו לא רואים יזמים שמתקשים, ולא רואים נפילות ומימושי קרקעות. עדיין לא. הסיבה לכך, לדעתי, היא אותם 'עודפי שומן' שרוב העוסקים בענף הגיעו איתם לתקופה הזו".

אחד התחומים שבהם הפגיעה מורגשת יותר מכול הוא ענף התשתיות והבנייה החוזית - פרויקטים בהתקשרות לפי חוזים ספציפיים, רבים מהם ברשויות המקומיות, שהקבלנים המבצעים אותם "מתגלגלים" מחוזה לחוזה וכך מתנהלים בשגרה. "היזמים הללו חווים עכשיו פגיעה קשה מהריבית", אומר דוד יהלומי, יו"ר מטה תשתיות ובנייה חוזית בהתאחדות הקבלנים בוני הארץ. "ענף התשתיות נמצא גם כך במשבר עמוק, שעליו אנחנו מתריעים כבר זמן רב - בשל נזקי הקורונה, משבר התובלה העולמי והשלכות המלחמה באוקראינה. במצב רגיל הריבית הייתה אמורה להיות רק מכה קלה בכנף, אבל במציאות שבה אנחנו נמצאים זו משקולת כבדה מאוד על הענף".

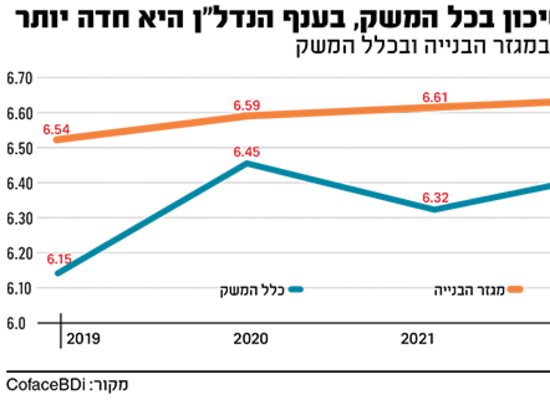

הדברים הללו מקבלים ביטוי גם בנתוני חברת המידע העסקי cofaceBDI, אשר מעריכה כי ב־2023 ייסגרו או יתמזגו לחברות אחרות 680 חברות - לעומת 640 ב־2022 ו־609 ב־2020. ב־2019, לשם השוואה, המספר עמד על כ־320 בלבד. יהלומי טוען כי המספרים השנה אף צפויים להיות גבוהים יותר, וכי המספרים שמציגה חברת cofaceBDI "מציגים את התרחיש במקרה הטוב".

"צריך לזכור שהרווחיות בתחום התשתיות נמוכה גם כך, סביב 5%", הוא אומר. "כל דבר הכי קטן יכול להביא אותך מרווח, שממילא אינו גדול, להפסד. זה ענף שהפך להיות מסוכן, עם רווחיות נמוכה מאוד, ועליית הריבית בשיעור של יותר מ־4% בתוך פחות משנה 'אוכלת' את הרווחים כמעט לגמרי".

תהילה ינאי, מנכ"לית משותפת ב־cofaceBDI, מוסיפה ואומרת: "אנחנו רואים עלייה של עוסקים בתחום שנקלעו לקשיים. הנפוץ ביותר הוא פשיטת רגל - חברה שלא מסוגלת לעמוד בהתחייבויות שלה. במקביל לזה אנחנו רואים חוסר ודאות מהצד הצרכני: יש עצירת ביקושים, חברות לא מצליחות למכור והציפייה שלנו היא שתהיה ירידת מחירים מסוימת, אך קשה להגיד בכמה.

"מי שנמצאים בסיכון הגבוה ביותר הם קבלני ביצוע שלקחו על עצמם התחייבויות וחטפו 'מכה' בדמות עליית המחירים ועלויות המימון. גם החברות הצעירות והקטנות נמצאות, כתמיד, בסיכון גבוה יותר, כי כל משברון קטן מערער אותן. לצד זה ישנם יזמים שרכשו קרקעות במימון גבוה, וגם הם נמצאים בסיכון גדול: הם בנו רק על עליית מחירים, וכשזו נעצרת הם עשויים להיות בבעיה. הברירה שלהם היא לנסות למכור את הקרקעות".

תהילה ינאי מנכ''לית משותפת בחברת coface bdi / צילום: יהודה סובול

תנועת נגד לסחרור המחירים

המצב הנוכחי שאליו הגענו הוא, בעיקרו, מ עין תנועה נגדית של השוק כתגובה ל"התפוצצות" ולסחרור האדיר שחווינו כאן, לא רק בתחום הנדל"ן, ב־2021. בעיני רבים מדובר בסופו של דבר בתיקון שוק בלבד, ולכן לדעתם לא ירחק היום שבו הדברים ייראו חיוביים יותר. הם מסתמכים בכך גם על סימנים שמציג השוק כבר היום.

"המצב עד לאחרונה היה לא נורמלי, היה כאן 'הייפ' מסוכן", אומר פז. "עכשיו אנחנו חוזרים לשוק נורמלי, וזה משהו שכולם צריכים להבין: כל קוביות הלגו מסתדרות במקום הנכון, ואנחנו חוזרים אט אט לשוק בריא - ובשוק בריא לא הכול קל וזול מאוד. זו תקופה שבה כולם יבינו איפה הם נמצאים מבחינת מקומם בשוק, והיא מזמינה את כולנו להיות זהירים יותר".

"הסיטואציה שבה היה השוק בשנתיים האחרונות הציבה הרבה יזמים בסיכון גדול מאוד", מוסיף גזית. "לא בריא שכסף לא עולה כסף, וכך זה היה כשהריבית הייתה ברמה אפסית. זה דוחף אנשים ללוות כסף בלי הכרה, ויש לזה מחיר בסופו של דבר. אז כרגע יש אי ודאות שמכניסה את כולם ללחץ, אבל ברגע שתהיה יציבות, הכול יתנהל טוב יותר. אני מניח שבטווח של שנה, שנה וחצי מהיום הריבית תתחיל לרדת ולהתייצב, לשיעור 'שפוי' יותר, סביב 2%־2.5%".

ואם נרצה להיאחז באמרה מפתיעה יחסית, הרי שהיא מגיע דווקא מהפעילות בימים אלו: למרות התחושה שהכול רדום ושהפעילות בענף כמעט נעצרה לגמרי, יש מי שרואים את הדברים מעט אחרת. "תחת המורכבות והסיטואציה שנוצרה, השוק ממשיך לעבוד - יזמים מצליחים למכור דירות, גם היום, גם בחודשים האחרונים ואפילו החודש", אומר דואק. "גם אם קשה, בסוף מוכרים. אז נכון, זה לא כמו בעשור האחרון, שהרגיל יזמים למכור 70% מהדירות בפריסייל, אבל הם מצליחים למכור 20%־30%, ולאחר מכן ממשיכים למכור 'בטפטופים' את הכול. מה שהיה בשנים האחרונות הוא מצב לא טבעי, ומה שקורה היום - יש שיאמרו שזו חזרה לנורמליות. השוק מתחיל להירגע".