הטלטלות שפקדו את השווקים הפיננסיים בשבועות האחרונים מגבירות את הלחץ השלילי על שוק החוב הקונצרני בתל אביב. בתוך תקופה של כשלושה חודשים זינק היקף אג"ח החברות הנסחרות בתשואה דו־ספרתית ב־37% לכמעט 25 מיליארד שקל, מה שגורר חשש ממחנק אשראי וקשיים הולכים וגוברים בגיוס ומחזור חובות על ידי החברות הציבוריות.

● באגף התקציבים מזהירים: "החקיקה המשפטית עלולה להביא לאובדן של עד 100 מיליארד שקל בשנה"

● האסטרטג של מורגן סטנלי: "השוק הדובי כמעט ונגמר, והסוף יהיה כואב ומרושע"

● רצף הנתונים הנדיר שמכניס את ענף הנדל"ן לאי ודאות וזורע את משבר ההיצע הבא

אל המועדון הלא ממש מכובד של חברות שהאג"ח שהנפיקו נסחרות בתשואת "זבל", הכולל זה זמן את חברות הנדל"ן המניב ג'י סיטי ונורסטאר של חיים כצמן ואת חברת ייזום הבנייה חנן מור, הצטרפה לאחרונה גם דיסקונט השקעות (דסק"ש), על רקע שחיקה מהירה בשווי החזקותיה הנסחרות בבורסה, לצד מצבת תשלומי חוב מאתגרת לשנים הקרובות.

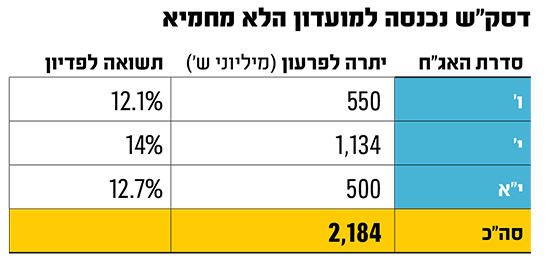

התשואות הללו מלמדות על עלייה ברמת הסיכון שמייחסים המשקיעים לחברה, באופן שחוסם את גישתה למחזור חוב בשוק. שלוש סדרות האג"ח של דסק"ש בהיקף מצרפי של 2.2 מיליארד שקל נסחרות כיום בתשואות של 12%-14%. בהיעדר אפשרות למחזור החוב, תידרש החברה למצוא דרכים אחרות לגיוס הכספים הנדרשים לעמידה בהתחייבויותיה.

שווי ההחזקה בנכסים ובניין נחתך בכחצי

דסק"ש היא חברת החזקות המתנהלת ללא בעל שליטה. לפני קצת יותר משנתיים זכתה קבוצת משקיעים בראשות חברת הנדל"ן המניב מגה אור של צחי נחמיאס במכרז לרכישת מניות השליטה בחברה (82%) מידי כונסי הנכסים של אי.די.בי, לאחר שגברה על ההצעה המתחרה של בעל השליטה הקודם בדסק"ש ובקבוצת אי.די.בי שקרסה, אדוארדו אלשטיין.

רוכשי מניות השליטה נחשבים לקבוצת "כוכבים" של המגזר העסקי, הכוללת כאמור את מגה אור של נחמיאס ולצדו את חברת ההחזקות אלקו של האחים זלקינד (מחזיקות כל אחת בכ־30% ממניות דסק"ש), את טייקון הקמעונות והתעופה רמי לוי (11% מהמניות), ואת איש העסקים חן למדן (5%).

בתמורה למניות השליטה שילמו חברי הקבוצה בסך־הכול כ־1.1 מיליארד שקל, במה שנראה כעת כהשקעה כושלת במיוחד אשר משקפת הפסד של יותר מכ־50% על הנייר. דסק"ש, המנוהלת על ידי נטלי משען זכאי, נסחרת בשווי שוק של 636 מיליון שקל בלבד, לאחר שמניית החברה נחתכה בכ־60% בשנה החולפת.

מול חוב האג"ח המאיים, מחזיקה דסק"ש בעיקר את מניות השליטה (63%) בחברת נכסים ובניין השולטת בחברת הנדל"ן המניב גב ים, וכן את השליטה בחברת התקשורת סלקום (36%). לצדן היא מחזיקה גם בשליטה בחברת התוצרת החקלאית והקרקעות מהדרין ובחברת החזקות הטכנולוגיה אלרון ונצ'רס.

המשקיעים מודאגים כאמור גם מהשחיקה המהירה בשווי נכסיה של דסק"ש בחודשים האחרונים, שמושפעת מהנפילות בבורסות לצד העלאות הריבית. שווי מניות השליטה של דסק"ש בנכסים ובניין נפל בחצי השנה האחרונה ב־45%, ושווי ההחזקה עומד כיום על 764 מיליון שקל, כמחצית מערכה בסוף הרבעון השלישי אשתקד.

לקראת סוף פברואר האחרון דיווחה נכסים ובניין על סיומם של המגעים למכירת מגדל HSBC בניו יורק שתכננה לבצע, מבלי שהושג הסכם. שוויו של אותו מגדל משרדים, מנכסיה המרכזיים של החברה, נשחק בהדרגה וירד מרמה של 855 מיליון דולר בסוף 2021 ל־720 מיליון דולר בתום הרבעון השלישי אשתקד.

גם שווי מניות סלקום שבידי דסק"ש נשחק בחודשים האחרונים ל־795 מיליון שקל, ירידה של כמעט 30% למול שווי ההחזקה בתום הרבעון השלישי. בינואר האחרון דיווח גלובס כי דסק"ש שכרה את שירותיו של בנק ברקליס במטרה להתניע מחדש הליך של מכירת השליטה בסלקום, לאחר שכשלה בכך בקיץ שעבר. בכל מקרה, בדסק"ש מעריכים כי השווי שבו נסחרת כיום סלקום (2.1 מיליארד שקל) רחוק מלשקף את שוויה הכלכלי.

חוב אג"ח של 677 מיליון שקל לפירעון השנה

נכון לסוף הרבעון השלישי של 2022 הסתכם החוב ברוטו של דסק"ש ב־2.9 מיליארד שקל. במקביל יתרות הנזילות שלה עמדו על כ־1.1 מיליארד שקל, כשהיא מציגה לוח סילוקין מאתגר לשנים הקרובות. ב־2023 אמורה החברה לפרוע חוב למחזיקי האג"ח בסך 677 מיליון שקל, שנה לאחר מכן עוד 650 מיליון שקל, ובשנת 2025 היא נדרשת לפרוע עוד 623 מיליון שקל.

נראה כי מצבת החובות הכבדה הרובצת על דסק"ש, והשחיקה המהירה בשווי השוק של החזקותיה הסחירות, מקטינות את יכולת התמרון העסקית של החברה. גם מימוש הנכסים, שאמור היה להקל על עומס החובות, הפך לקשה ומורכב יותר לנוכח המצב בשווקים, מה שיוצר לחץ על מחירי האג"ח שהנפיקה החברה.

בסוף הרבעון השלישי אשתקד, עמד שווי ההחזקות הסחירות של דסק"ש על 3.1 מיליארד שקל. אולם מאז נחתכו אותן החזקות בקרוב לשליש, וערכן כיום נמוך מ־2 מיליארד שקל. מכאן שהערך הנכסי הנקי של החברה (NAV), שעמד בסוף ספטמבר שעבר על 1.2 מיליארד שקל, צנח באופן משמעותי ונכון להיום עומד על כ־200 מיליון שקל בלבד.

אינדיקטור נוסף שעלול להשתנות לרעה בשל ההרעה במצבה הפיננסי של דסק"ש, הוא דירוג החוב שלה. כיום מדורגות התחייבויות החברה כ־BBB, על ידי S&P מעלות, כאשר בדוח העדכון האחרון ממאי 2022 הוגדר אופק הדירוג שלהן כ"יציב", ונותר כך גם כיום. יחד עם זאת באותו עדכון נכתב כי תרחיש שלילי שעלול להוביל להורדת הדירוג כולל הרעה בנזילות החברה, או נגישות מוגבלת לשוק ההון ולמערכת הבנקאית.

מקורבים לחברה, שצפויה לפרסם בימים הקרובים את תוצאותיה הכספיות לשנת 2022, מעריכים כי למרות הירידות בשווקים יש בידיה די מקורות נזילים לצלוח את השנה הקרובה, מתוך תקווה שבמהלך תקופה זו תירשם התאוששות בשווי החזקותיה הסחירות.

זינוק בתשואות מדדי האג"ח בבורסה

מעבר למצבה של דסק"ש, התמונה בכלל שוק החוב הקונצרני בבורסה הפכה כאמור עגומה למדי בעת האחרונה. יתרת החוב הקונצרני הנסחר בתל אביב עומדת כיום על 394 מיליארד שקל, ב־761 סדרות אג"ח שונות. מתוכה היקפן הכספי של האג"ח שנסחרות בתשואה דו־ספרתית הוא כ־25 מיליארד שקל, כך שמדובר ב־6.3% מסך החוב הסחיר. מספר סדרות האג"ח שנסחרות בתשואה דו־ספרתית עומד על 86 (11% מסך הסדרות).

מה שמסביר את העלייה החדה בהיקף של אג"ח הזבל בשלושת החודשים האחרונים הוא בעיקר עליית הריבית, שמכבידה על חברות ממונפות ומקשה על מחזורי החוב. עליית הריבית במדינות רבות בשנה החולפת הובילה לסדרה של טלטלות וקריסות של בנקים בשבועיים האחרונים, בראשן אירוע קריסת בנק סיליקון ואלי בארה"ב לפני שבוע וחצי, לצד חילוצו של בנק קרדיט סוויס השוויצרי שנמכר ביממה האחרונה למתחרה UBS.

המגמה של עליית התשואות באג"ח הקונצרניות מתבטאת במדדי התל־בונד השונים בבורסה, הכוללים את איגרות החוב הרלוונטיות לפי קריטריונים שונים. מדד תל־בונד 20 הכולל את 20 סדרות האג"ח הגדולות, רובן צמודות למדד המחירים לצרכן, נסחר כיום בתשואה לפדיון גלומה שנושקת ל־3% - זינוק ביחס לתחילת פברואר האחרון, ערב הטלטלות, אז עמדה התשואה בו על 2.2%.

מגמה דומה פוקדת את מדד תל בונד שקלי, שבו האג"ח שאינן צמודות, אשר התשואה הגלומה בו עומדת על 6.2%. זו אמנם התקרבה כבר ל־6.5% בסוף פברואר, אך עדיין זינקה בחדות מרמה של קצת פחות מ־5% בתחילת החודש שעבר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.