הרבעון הרבעון בוול סטריט, שהסתיים בשבוע שעבר, הפתיע בגדול והיה כמעט היסטורי. מדדי הנאסד"ק וה-S&P 500 זינקו ב-17% וב-7% בהתאמה, ומסמנים אולי את סופו של "השוק הדובי" אליו נקלעו בשנה שעברה.

● הישראלים מקצים יותר מ־90% למניות מקומיות. האם הם צודקים?

● "כל האקשן נמצא במניות": כלכלני הטוויטר מגלים את כל הסודות, כמעט

האם אנו מזהים היום מאפיינים של שוק דובי?

"ההגדרה הפורמלית של שוק דובי היא שמדד מרכזי יורד ביותר מ20% מהשיא האחרון", מסביר סרגיי וסצ'ונוק, אנליסט בכיר באופנהיימר ישראל. "ירידה של מעל 10% מהשיא נקראת תיקון, אבל 20% ומעלה זה כבר שוק דובי". הצד ההופכי של השוק הדובי הוא השוק השורי. כלומר, כשמדד מטפס ב-20% ויותר מנקודת השפל האחרונה הוא נחשב ל"שורי ".

סרגיי וסצ'ונוק, אנליסט בכיר בבית ההשקעות אופנהיימר / צילום: אופנהיימר

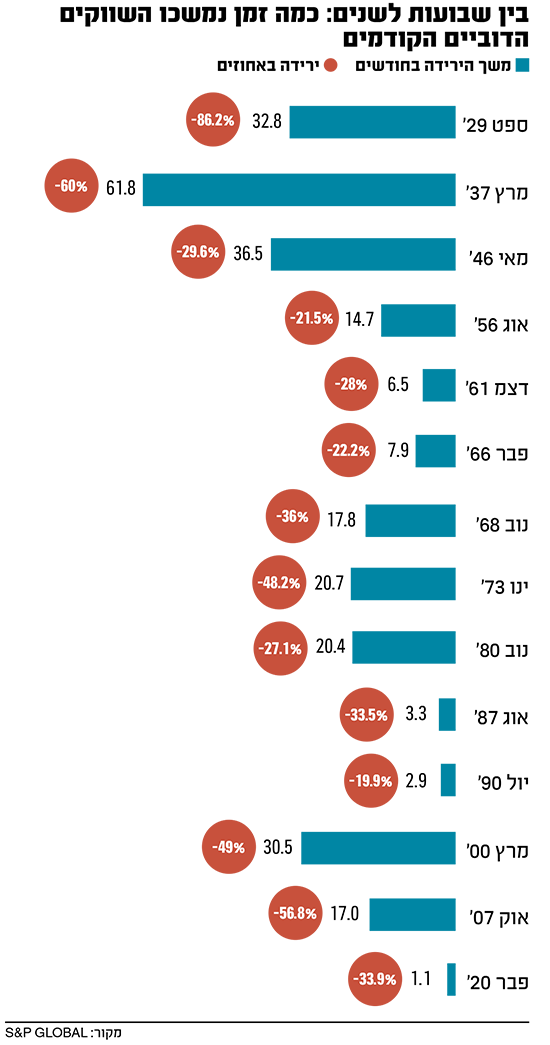

בוול סטריט, לכל משבר פיננסי שמידרדר לשוק דובי יש המאפיינים הייחודיים לו, ובזה הנוכחי, המאפיין הוא שביחס להיסטוריה הוא מתון יחסית. בממוצע, כש-500 S&P נכנס לטריטוריה דובית, הוא מאבד 36% מהשיא. הפעם, בשיא הירידות בחודש אוקטובר האחרון, איבד המדד 25% ומאז הוא בסך הכול במגמת התאוששות שהגיעה לשיאה בשבוע האחרון.

5 דברים שחשוב לדעת על שוק דובי

מה זה

שוק דובי מתאפיין בנפילה של 20% ומעלה מהשיא

מתי זה היה הכי דרמטי

שוק דובי קשה במיוחד היה בין השפל הגדול של 1929 ל־1942, אז נפל ה־S&P 500 שש פעמים לשוק שכזה. מאז זה קרה 13 פעמים

יש גם הפתעות

לפי אתר NDR, ב־20 השנים האחרונות, הימים החזקים ביותר של S&P 500, הגיעו במהלך שוק דובי

יש למה לצפות

ההיסטוריה מלמדת ששוק דובי מתרחש בממוצע אחת לארבע שנים

יש תקווה

אחרי כל שוק דובי, הגיע שוק שורי. לפי אתר נאסד"ק.קום, מאז 1928 ראה מדד S&P שוק דובי 26 פעמים, ו־27 פעמים שוק שורי

בשורה התחתונה ובמילים פשוטות, כשהשוק יורד בחדות הוא הופך לדובי וכשהוא מטפס הוא הופך לשורי. המקור לשמות כנראה נובע מהאופן שבו השור או הדוב תוקפים את היריבים שלהם: השור מרים את הקרניים כלפי מעלה ואילו הדוב מנמיך ראשו.

מדד S&P 500 נכנס לשוק דובי במהלך 2022. וסצ'ונוק מציין שבחודשים האחרונים היה בו תיקון יפה.

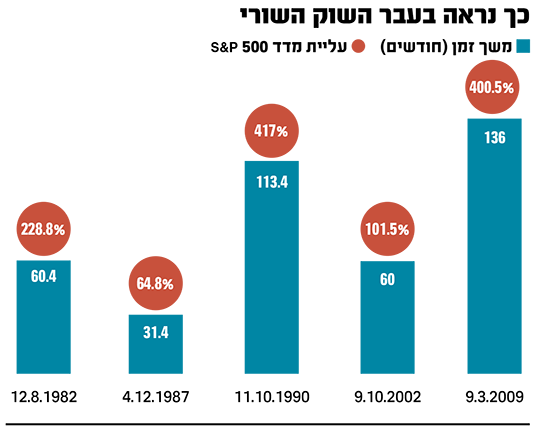

ההיסטוריה מלמדת שמגמת עליות במדד לאחר שוק דובי עשויה להימשך שנים ארוכות. כך למשל, בין השנים 2009 ל-2020 עלה ה-S&P 500 במעל 400%. עוד לפני כן, השוק השורי שהחל ב-2002 הסתיים כעבור חמש שנים עם עלייה של מעל 100%, וזה שהחל ב-1990 נמשך עשור והניב למשקיעים מעל 400%.

מה זה שוק שורי?

שוק שורי מתחיל כשמדד עולה 20% ומעלה מהשפל האחרון שרשם

לעומתו, מדד נאסד"ק, שמזוהה עם מניות הטכנולוגיה, נמצא עדיין 27% מתחת לשיא שאליו הגיע בנובמבר 2021.

למרות זאת, יש חריג אחד שכן שינה סטטוס לשוק שורי. עם סיום הרבעון המוצלח בוול סטריט מדד נאסד"ק 100, המורכב מ-100 החברות הגדולות במדד, השלים עלייה של יותר מ-20% מנקודת השפל שלו ב-28 בדצמבר. זו הפעם הראשונה זה כמעט שלוש שנים שהמדד נכנס לטריטוריה שורית.

שינוי הסטטוס נובע בעיקר הודות לענקיות הטכנולוגיה מיקרוסופט, אפל ואמזון וזו הסיבה שלא כולם בשוק ההון ממהרים להזדרז ולשמוח. "אם מסתכלים על כל המדדים, רק הנאסד"ק עשה תיקון משמעותי, כש 500 S&P עלה רק ב-7% והדאו עלה אפילו בשיעור נמוך יותר", אומרת רבקה אלגריסי, מנהלת אגף ייעוץ ומחקר בבנק הפועלים.

רבקה אלגריסי יפה / צילום: רמי זרנגר

"לא הייתי מסיקה מכך שסיימנו עם השוק הדובי כי צריך לזכור שחברות הטכנולוגיה חוו את הירידה החדה ביותר ב-2022 ובאופן טבעי הן גם רשמו את התיקון היותר משמעותי. מניית טכנולוגיה שירדה ב־80% ועכשיו מתקנת 30% לא מהווה אינדיקציה לכך שסיימנו את השוק הדובי, כי בחינת המדדים הרחבים, אלה שמשקפים באופן נאמן יותר את הכלכלה - אם זה בתעשייה, בפיננסים ובבריאות - הם בהחלט חשובים יותר כדי להבין אם יצאנו מהשוק הדובי, ושם התמונה נראית שונה".

אלגריסי מתקשה לראות את סיום השוק הדובי כל עוד בצד אחד של המשוואה האינפלציה גבוהה ובצד השני הבנקים המרכזיים עדיין מעלים את הריבית. "היינו לא פעם ולא פעמיים בשנה וחצי האחרונות בפערי ציפיות בין מה שהמשקיעים חושבים לגבי הריבית לבין מה שהפד חשב ובשתי הפעמים הפד צדק. אז צריך להיות זהירים", היא אומרת.

"יש משהו מאוד בריא בסייקל הכלכלי הזה ובעשורים האחרונים הבנקים המרכזיים לא אפשרו לו להתרחש והם הורידו ריבית והדפיסו כסף בכל פעם שהייתה האטה. עכשיו הם נותנים לסייקל לקרות, אך אנחנו עדיין בסביבה שהן חברות והן מדינות מאוד ממונפות, לאחר שרבות נאלצו לתמוך באזרחים ובעסקים בתקופת הקורונה והפכו לנושאות נטל חוב מאוד כבד. אז אנחנו עדיין בסביבה שלא יכולה להיות שורית, אלא בסביבה דובית וזהירה".

האם שוק דובי בהכרח מבשר על מיתון?

לדברי וסצ'ונוק מאופנהיימר, שוק דובי יכול להגיע גם ללא מיתון. "אם שוק דובי קורה בלי שיש מיתון, אז הוא בדרך כלל יותר קצר, והירידות בו הן פחות עמוקות. אם יש מיתון זה בכלל משנה את התמונה - השוק הדובי יכול להיות יותר ארוך ויותר עמוק ואין תיקון מהיר כלפי מעלה.

"לדוגמה, בארה"ב במיתון של 2001-2002 השוק ירד ב-50%, ירידה בשיעור דומה הייתה גם ב-2008-2009, ובקורונה הירידה הייתה סביב 30%, אבל זה היה קצר מאוד כי שפכו הרבה כסף 'לכבות את השריפה' וזה עזר באותו זמן, ובהמשך הגיע גם החיסון".

נכון להיום אנחנו עדיין לא נמצאים תחת הגדרה של מיתון. "מיתון מוגדר כצמיחה כלכלית ריאלית שלילית במשך שני רבעונים רצופים. מדברים על צמיחה שלילית ריאלית וזה חשוב, כי הצמיחה הנומינלית גבוהה באינפלציה, לכן מנטרלים את האינפלציה. בשנה שעברה ראינו רבעון אחד של צמיחה שלילית, וכרגע רואים צמיחה נומינלית די גבוהה ושיעור אינפלציה שמתמתן; ב-2022 פרצה המלחמה באוקראינה, היו בעיות של שרשרת אספקה פוסט קורונה, והפד התחיל להעלות את הריבית כדי להתמודד עם האינפלציה".

וסצ'ונוק מזכיר מקרה "שפחות מתאים לפורמט": ב-2001 על רקע התפוצצות בועת הדוט.קום ובהמשך הפיגועים של 11 בספטמבר, ארה"ב הייתה במשבר והיו ירידות בשווקים. עם זאת, המיתון שהתחיל בתחילת 2001 הסתיים בסוף אותה השנה, והשוק הדובי נמשך מעל שנתיים, כלומר גם לאחר שהמיתון עבר. "הסיבה שהשוק המשיך לרדת גם כשכבר לא היה מיתון, הייתה משבר אמון מצד המשקיעים אחרי כמה מעילות גדולות, קריסת אנרון ו-וורלדקום שהחמירו את המשבר", הוא מסביר.

אלגריסי מצדה, שואבת אופטימיות מכך שבהינתן האירועים המשמעותיים שחווה העולם מתחילת העשור הנוכחי, המצב יכול היה להיות גם הרבה יותר גרוע. "במבט על, ממרומי הציפור, רמת האינפלציה בסך הכל לא נוראית כפי שניתן היה לצפות. קצת מוזר להגיד זאת כי האינפלציה הגיעה בארה"ב ל-10%, באירופה ל-11%-12% ובישראל היא התקרבה ל-6%. אלה קצבי אינפלציה שלא ראינו הרבה שנים.

"אבל אם לאחר הדפסת הכסף האדירה שהייתה בארה"ב, השיבושים בייצור ובאספקה שהביאה הקורונה, קיבלנו את הסביבה הזו, המצב לא נורא, כי בעשורים הקודמים הגענו לאחר אירועים כאלה בקלות לאינפלציה של 20% ו-25%. לכן אני יותר אופטימית בראייה קדימה שקצב האינפלציה ימשיך להתמתן ושכן נראה בחצי השנה השנייה צפי ואולי גם מדיניות מתונה יותר של הבנקים המרכזיים יחד עם התמתנות האינפלציה. לכן אני אופטימית לטווח הבינוני שכן נראה שוק חיובי".

איפה כדאי להשקיע ואיפה לא כשהשוק דובי

השוק הדובי משפיע גם על אסטרטגיות ההשקעה. לאור הציפייה לשוק חיובי בטווח הבינוני, בבנק הפועלים ממליצים על חזרה לשוק המניות. "יש לכך שתי סיבות מרכזיות. הראשונה היא התמחור הנוח יחסית, כי לשוק המניות צריך להיכנס כשהוא זול, ושוק המניות ירד ב-2022 וגם במידה מסוימת ב־2023. נוסף על כך, אנו מצפים שנראה קצב נמוך יותר של אינפלציה במחצית השנייה של השנה והכי חשוב - הדוחות של חברות רבות ברבעון הראשון מראים שאומנם יש כאלה שנפגעו יותר ויש שנפגעו פחות, אבל הפעילות הכלכלית לא נמצאת בסביבת מיתון ולכן הן המשיכו להרוויח לא רע", אומרת אלגריסי.

עם זאת, בפועלים לא ממליצים על חשיפה של 100% מהפוזיציה במניות, והסיבה העיקרית לכך היא שסביבות האינפלציה והריבית נותרו גבוהות. "הריבית עדיין נמצאת פה גם אחרי שנה של העלאות וההשפעות שלה מתחילים להתגלות.

"הדוגמה הטובה ביותר הייתה הקריסה של בנק סיליקון ואלי ובנקים נוספים בארה"ב. אנחנו עוד לא רואים במלואו את המחיר הכלכלי שגובה הריבית הגבוהה, אך הוא יבוא לידי ביטוי בהמשך, בעיקר בחברות הממונפות ואלו שגלגלו חוב. אנחנו רואים את זה בנדל"ן שהוא ענף מאוד ממונף ובטכנולוגיה שהוא ענף שמתבסס על השקעות מבחוץ. אלה שני הענפים שנהנו מהריבית הנמוכה בעשור האחרון, ושניהם היו צריכים לעשות התאמת מחירים. אנחנו חושבים שלמרות הירידות שכבר ראינו בנדל"ן, כדאי עדיין להיות זהירים בענפיו השונים".

למרות הכוכבית שהיא מציבה סביב ענף הטכנולוגיה, אלגריסי מציינת כי הוא ימשיך להיות קטר משמעותי בישראל.

"אם מבחינה פוליטית עדיין תהיה אי-בהירות או שהמשקיעים יסתכלו על ישראל כמדינה בת סיכון, זה ישפיע מאוד על הטכנולוגיה שהפכה ברבות השנים לסקטור משמעותי בישראל. אנחנו רואים את זה גם בהצהרות של חברות הטכנולוגיה עצמן שהיו הראשונות שהרימו דגל בעקבות הרפורמה המשפטית באשר לנזקים שתגרום השהיית ההשקעות לכסף שנכנס לישראל.

"בגדול אנחנו ממשיכים להמליץ על הטכנולוגיה, כי מספיק לראות את הביקוש לבינה המלאכותית ולאוטומציה, שהם תחומים חזקים ומעניינים מאוד. כולנו הפכנו ליותר טכנולוגים בתקופת הקורונה והחברות הללו יהנו מהקפיצה הזו, כך שבהחלט אפשר להחזיק בסקטור הזה".

ממה עוד כדאי להתרחק?

אלגריסי: "מחברות הצריכה הבסיסית בישראל - רשתות המזון, הקמעונאיות המקומיות. האינפלציה והריבית גבוהות והציבור מתחיל להאט את הצריכה הפרטית, וזה קורה במקביל להתגברות התחרות עם כניסת רשתות בינלאומיות כמו קרפור, לדוגמה. לכן הייתי נזהרת בהשקעה בסקטור הזה.

"בכל מקרה, מי שיהנה בתקופה הזו הוא מי שיש לו מזומן. אם אתה חברה גדולה, חזקה ויציבה עם תזרים מזומנים טוב אתה המלך. החברות הממונפות נקלעות לקשיים ואז תוכל לצאת לרכישות זולות יותר או להשתלט על נתחי שוק, כי יש לך את היכולת והנזילות לגשת לפרויקטים הטובים יותר במחירים הוגנים יותר".

מה לגבי שוק האג"ח?

אלגריסי: "בהינתן שנראה במחצית השנייה של השנה סביבה אינפלציונית יותר נמוכה, אז אנחנו פונים לאג"ח יותר שקליות, יותר ממשלתיות, ובמח"מים ארוכים קצת יותר של 5-7 שנים. התשואות כיום טובות מאוד ללקוחות ומאפשרות לבנות באפיקים הסולידיים תיק שהוא בהחלט אטרקטיבי מאוד ויכול לתת תשואה ריאלית גבוהה. אנחנו קצת נזהרים מאג"ח קונצרניות עד שלא תתבהר רמת הזנק שנגרם לחברות בעקבות הריבית הגבוהה ולכן מעדיפים חברות עם נזילות גבוהה ודירוגים גבוהים, ובמח"מים קצרים יותר של שנתיים-שלוש.

איך נראה מעבר משוק דובי לשוק שורי

ההגדרה היבשה של מעבר משוק דובי לשוק שורי היא כאמור עלייה של 20% ויותר מנקודת השפל, אך בכל משבר זה נראה בפועל קצת אחרת.

"הדבר היחיד שלא יודעים זה סוג ההתאוששות - העלייה יכולה להיות בצורת V כלומר ירידה חדה ואחריה עלייה חדה כמו בקורונה, או עלייה מתונה יותר", אומר וסצ'ונוק.

בעבר שוקים דוביים נמשכו בין קצת יותר מחודש ועד לשנים. לדוגמה, בתקופת הקורונה השוק הדובי נמשך כ־5 שבועות בלבד, ואילו בתקופת משבר הדוט.קום של תחילת המילניום הוא ערך קרוב לשלוש שנים.

אלגריסי מסבירה כי הסימנים למעבר משוק דובי לשוק שורי צריכים להיות ברורים. "ראשית, אנחנו צריכים לראות מגמה של הפחתת ריבית משמעותית וחזרה לריבית סבירה. כלומר אם האינפלציה תהיה ברמה של 2.5%-3% הריבית תרד לרמות האלה ולא תישאר סביב 5%. תהליך כזה, אגב, יעשה מאוד טוב לשוק המניות.

"דבר שני, צריך שיחלוף מספיק זמן כדי שנראה איך הנזקים של הריבית הגבוהה באים לידי ביטוי בתוצאות של חלק מהחברות. הריבית האפסית אפשרה להרבה חברות להמשיך להתקיים על אף שלא היה להן מודל כלכלי חזק. אז עכשיו נראה התאמת מחירים, שבחלק גדול מהענפים כבר נעשתה. כך נעבור ממצב שבו האינפלציה מתמתנת משמעותית ויש האטה כלכלית, שממנה אפשר יהיה להתפתח קדימה ולצמוח".

ומה לגבי האפשרות של שוק דובי בישראל? מדד ת"א 35 לא הגיע לירידה של 20% מהשיא האחרון שנרשם בתחילת 2022, ונכון להיום נסחר ב־15% פחות מאותו השיא. "אנחנו תמיד נגזרת של הצמיחה הגלובלית", מדגיש וסצ'ונוק. "כשהאמריקאים משתעלים כולם מקבלים דלקת ריאות. כשיש משבר גלובלי, ישראל לא יכולה להיות חסינה.