במהלך ימי חול המועד בשבוע שעבר נחלש השקל בצורה משמעותית במסחר מול המטבעות הזרים. בעוד שהכותרות התמקדו כמובן בהתחזקותו של הדולר, השקל הציג חולשה גוברת מול מטבעות מרכזיים באירופה - האירו, הלירה שטרלינג (ליש"ט) והפרנק השוויצרי. ברקע מתחוללות דרמות במישור הגיאו־פוליטי שמחלישות את המטבע האמריקאי למול המטבעות האירופיים.

● שפל כזה לא ראינו הרבה זמן: מאחורי הקלעים של הדרמה בשוק המט"ח

● כולם כבר הספידו את המטבע הזה, ואז הוא קפץ ב-10% מול הדולר בתוך חצי שנה

● הפרוטוקולים של הפד: "שיא הריבית עוד לפנינו, גם המיתון"

נזכיר שבספטמבר האחרון, לנוכח הטלטלות בבריטניה בימי ממשלתה קצרת המועד של ליז טראס, צנחה הליש"ט לרמה של 3.77 שקלים בלבד. מאז זינק המטבע הבריטי מול השקל בשיעור מדהים של כמעט 20%.

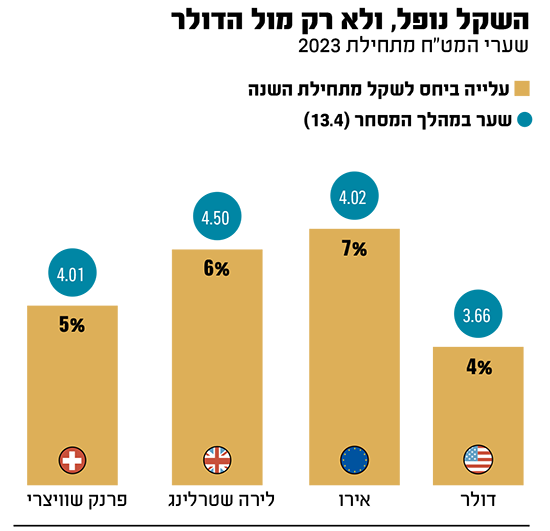

בתקופה של שלושה וחצי חודשים התחזק הדולר מול השקל ב־4%, האירו זינק ב־7%, הליש"ט ב־6% והפרנק השוויצרי ב־5%, כשחולשת השקל מוסברת בין היתר בקידום הרפורמה במערכת המשפט והחששות מהשלכותיה על הכלכלה המקומית.

את המסחר ביום חמישי האחרון פתח הדולר בהתחזקות של כ־1% ביחס לשקל, לשער של 3.65 שקלים. זאת לאחר שבמהלך ימי החג זינק במסחר הרציף במעל ל־1.6%. האירו והפרנק השוויצרי, שהתחזקו באותם ימים מול הדולר, זינקו מול המטבע הישראלי בכ־2%, לרמה של מעל 4 שקלים, בעוד שהליש"ט התחזקה במעל ל־1.5% לשער של 4.5 שקלים.

הגיאו־פוליטיקה העולמית משפיעה על הדולר

באשר לדולר, מה שהאיץ את היחלשותו מול המטבעות האירופיים בשבוע האחרון היו נתוני אינפלציה טובים יחסית שהתפרסמו בארה"ב, המלמדים על המשך הריסון בקצב התייקרות המחירים.

השווקים מעריכים שהעלאות הריבית בארה"ב, שחיזקו את הדולר כל עוד נהנה מפערי ריביות מול מטבעות אחרים, מתקרבות למיצוי, מה שפוגע באטרקטיביות שלו. זאת בזמן שבאירופה עליות הריבית צפויות להימשך ולהשפיע לחיוב על הביקושים לאירו, הליש"ט ומטבעות נוספים ביבשת.

מעבר לכך, התמונה הגיאו־פוליטית מתערערת מבחינת הממשל האמריקאי ותורמת להיחלשות המטבע. גורם בכיר בשוק הפיננסי אמר כי "בבת אחת שמענו בשבוע האחרון קולות מדאיגים מכמה זירות גיאוגרפיות שונות ובהן מתיחות גוברת בין צפון קוריאה ליפן - הדברים הללו מדאיגים מאוד ומתבטאים מיד בשערי המטבע. ובזווית המקומית, שוררת לאחרונה מתיחות ביטחונית שמשפיעה על שער השקל".

עם זאת, אותו גורם מייחס את היחלשות השקל במהלך ימי החג לסיבות טכניות: "הייתה בעיקר פעילות של זרים, ועם נזילות דלה מאוד. בימי שגרה, עושי שוק עיקריים בגזרת המטבע הם לרוב בחדרי העסקאות במט"ח של הבנקים המקומיים. כשהם לא במשחק, לרגל חופשת החג, אין בעצם נפחים גדולים במסחר במטבעות. כל העסקאות שנעשות מבוצעות מתוך הכרח. בכל מקרה, הנזילות מאוד נמוכה, ולכן קשה לקבל ממנה אינדיקציה אמיתית לגבי מצבו של השקל מול המטבעות הזרים".

ספקולציה שעלתה במהלך ימי החג קישרה בין היחלשות השקל לדוח של חברת מודי'ס בנוגע לדירוג האשראי של ישראל. ביום שישי בלילה הודיעה חברת הדירוג כי היא מורידה את התחזית של ישראל מ"חיובית" ל"יציבה".

"למרות הזעזועים שעוברים על המערכת הפוליטית, ישראל עדיין כלכלה יציבה", אמר גורם שמעורה בשוק . "עם נתונים בסיסיים מאוד חזקים: עדיין מציגה עודף בחשבון השוטף; סקטור ההייטק, למרות המכות שספג, עדיין כאן, ההכנסות מהגז הטבעי מגיעות; שיעור האבטלה נמוך וכן הלאה. עם כל ההתרחשויות בשבועות האחרונים, לא קרה משהו ששינה את תמונת המאקרו הזאת".

"הפסיביות מאפשרות חשיפה למדדים זרים"

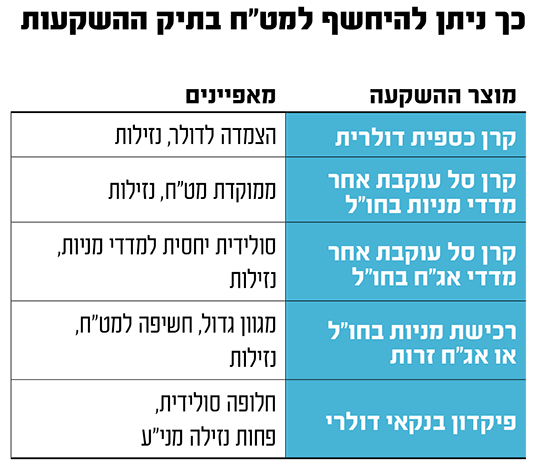

משקיע שתיק ההשקעות שלו מוטה שוק מקומי ושירצה להגן על עצמו מפני התחזקות של שערי המט"ח לעומת השקל, יכול לעשות זאת במגוון דרכים. יניב פגוט, סמנכ"ל בכיר ומנהל מחלקת מסחר, נגזרים ומדדים בבורסה בת"א, טוען כי "הפתרונות הקיימים בבורסה מאפשרים לציבור לייצר לעצמו תיק השקעות גלובלי. יש היצע עצום של מכשירים פסיביים להשקיע באמצעותם בכמעט כל מקום על הגלובוס, גם באג"ח וגם במניות".

לדבריו, "יש מכשירים פסיביים שמאפשרים להיחשף לאג"ח בחו"ל: קונצרניות או ממשלתיות. בעולם המניות, יש מוצרים שמציעים חשיפה לכמעט 'כל העולם'. יש מכשרים שעוקבים אחרי מדדי מניות נרחבים באירופה כמו סטוקס 600 או יורו־סטוקס 50. או מדדים בבורסות של מדינות כמו גרמניה, צרפת, או מדינות רבות באסיה בהן הודו, יפן ואחרות.

"ישנם גם מכשירים סקטוריאליים בארה"ב, כמו כאלה שעוקבים אחרי מדדי ראסל (מניות בסדרי גודל בינוני). יש גם חשיפה למדדי MSCI שמאפשרים בלחיצת כפתור לקנות מדד מניות עולמי, ויש מכשירים נישתיים שצמודים למחירי הסחורות.

"בחלק ניכר מהמוצרים האלה", מסביר פגוט, "אתה קונה את המכשיר בשקלים, ולא נדרש להמיר את הכסף למטבע זר. כך שבסיכומו של דבר התעשייה הפסיבית מאפשרת חשיפות לאג"ח בחו"ל או למדדי מניות זרים".

פגוט מציין גם את שוק הנגזרים, שמאפשר לרכוש אופציות על הדולר או על האירו. כל אופציה מעניקה תשואה ששקולה ל־10,000 דולר או 10,000 אירו. כך שבסכומים קטנים יחסית ניתן לגדר את התיק, או למעשה להשקיע במטבעות הזרים הללו.

מיליארדי שקלים זרמו לקרנות כספיות דולריות

דרך ההשקעה הפופולרית ביותר בקרב הציבור בישראל היא באמצעות קרנות נאמנות, שם כבר מתרחשות בחודשים האחרונים תזוזות משמעותיות עם הזרמת מיליארדי שקלים לקרנות כספיות שקליות ודולריות (שהן יותר מוצר חיסכון ממכשיר השקעה), לצד קרנות שמשקיעות במדדים וניירות ערך זרים. זאת על חשבון קרנות נאמנות מסורתיות שמשקיעות במניות ואג"ח של חברות הנסחרות בת"א.

מי שרוצה להגדיל חשיפה למט"ח, יכול דרך קרנות כספיות להשקיע בקרנות הרוכשות ני"ע סולידיים הנקובים בדולר אמריקאי. מכיוון שהריבית בארה"ב גבוהה מהריבית בישראל, הן גם מציעות ריבית גבוהה יותר מאשר הריבית בקרנות הכספיות השקליות, ובנוסף הן נהנו גם מהתחזקות הדולר על פני השקל, כך שהתשואה שלהן זינקה אשתקד. במישור המנייתי, יש אפשרות להיחשף לעשרות רבות של קרנות סל פסיביות, מחקות או עוקבות, על מדדי מניות ואג"ח בחו"ל.

באמצעות קרנות הנאמנות הפסיביות העוקבות אחר מדדי מניות, אג"ח או נכסי בסיס אחרים, נחשף המשקיע גם למטבעות האירופיים שבהם הללו נסחרים. אפשר להיחשף בדרך זו הן למדדי מניות מובילים ביבשת כגון היורו־סטוקס או למדדי מניות של בורסה ספציפית, שכמו הדקס הגרמני, שם המסחר הוא באירו, ואחרים. תשואות חלק מהמדדים האירופיים מתחילת 2023 הן דו־ספרתיות ונעות בין 16% ל־18%.

באשר להשקעה במניות, לנוכח ההתאוששות במדדי מניות הטכנולוגיה בוול סטריט ובעולם מתחילת השנה, חלק מקרנות הנאמנות שמתמקדות בהשקעות במניות, מדדי מניות או שמציעות מסחר ממונף על מדדים אלה, רשמו תשואות דו־ספרתיות בשנת 2023.

השיאנית היא קרן הסל הממונפת של מגדל (MTF) על מדד נאסד"ק 100, שעלתה ב־68% מתחילת השנה. אגב, מעל ל־10% מכל קרנות הנאמנות בבורסה (כ־250 קרנות) רשמו תשואה דו־ספרתית מתחילת השנה, כאשר ביניהן מתבלטות קרנות שמחקות מדדי מניות זרים, בדגש על תחומי הטכנולוגיה.

נציין כי למשקיעים מקומיים יש אפשרות לבצע גם להשקעה ישירה במניות ובאיגרות חוב בעולם, עם רכישה ישירה דרך הבנק של נתח בני"ע של חברות זרות הנסחרות ופועלות בסביבות מטבע אחרות.

אפיקים סולידיים יותר עם חשיפה למטבעות זרים אפשריים באמצעות קרנות נאמנות שסוחרות באג"ח הנקובות במטבעות זרים. רוב קרנות האג"ח האלה רוכשות אג"ח דולריות, אך ישנן גם קרנות שסוחרות באג"ח זרות באופן כללי, או בכאלה שנקובות באירו.

בקרב 69 קרנות הנאמנות של אג"ח חו"ל אפשר היה לקבל תשואה חד־ספרתית של עד 5.4% מתחילת השנה, כאשר אין קרן נאמנות אחת מסוג זה שרשמה תשואה שלילית בפרק הזמן הזה. בין אלו בלטה למשל הראל אג"ח חו"ל יורו, שרשמה תשואה של 6.3% מתחילת השנה על רקע התחזקות המטבע האירופי. ישנן עוד קרנות אג"ח בתחום שצמודות לאירו או באופן כללי לאג"ח זרות.

אפשרות חשיפה נוספת למטבע זר היא דרך האג"ח הקונצרניות המקומיות. ישנן 26 אג"ח הנסחרות בת"א שצמודות למטבע זר, ושהונפקו על ידי חברות ישראליות מגוונות, מחברת הציוד הביטחוני אלביט מערכות, דרך בתי זיקוק (בזן), חברות האנרגיה (תמר פטרוליום וישראמקו) ואחרות. לצד אלו ישנן לא מעט חברות הנסחרות בת"א ושחלק ניכר מפעילותן מתבצעת מעבר לים, קרי עיקר הכנסותיהן מתקבלות במטבע זר, ומכאן גם חשיפה משמעותית לשינויים החלים באותו מטבע. בין אלו ניתן להזכיר חברות מתחומי הנדל"ן (אלוני חץ, סאמיט, ג'י סיטי), התעשייה (דלתא, איי.סי.אל, מיטרוניקס, שטראוס, טבע), תיירות (אל על), אנרגיה (אורמת, קבוצת דלק) ועוד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.