הכותבים הם מנכ"ל ואנליסטית בחברת הייעוץ הפיננסי Complex

הגורמים בטור זה עשויים להשקיע בני"ע או מכשירים, לרבות אלה המוזכרים בו. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

משברים המלווים בקריסות בנקים בדרך כלל מובילים לשינויים רגולטוריים משמעותיים. בעקבות המשבר הפיננסי של 2008, ובראשו קריסת ליהמן ברדרס וחילוץ בנקים אחרים בכספי משלמי המסים, הוסדרה רגולציית באזל III. במסגרתה, הוגדלו דרמטית דרישות ההון, נקבעו דרישות תקדימיות לכריות נזילות, נוצרו אג"ח CoCo סופגות הפסדים והוגדרו מבחני קיצון מחמירים.

● הסימנים שמניית טסלה בדרך למטה, ומדד ה-S&P מזכיר את 2008 | ניתוח טכני

● משבר בהייטק? השכר הפנטסטי של אמנון שעשוע | בדיקת גלובס

● חוף מבטחים מפתיע: שוק המניות באירופה בשיא, וזו הסיבה | מומחים כותבים

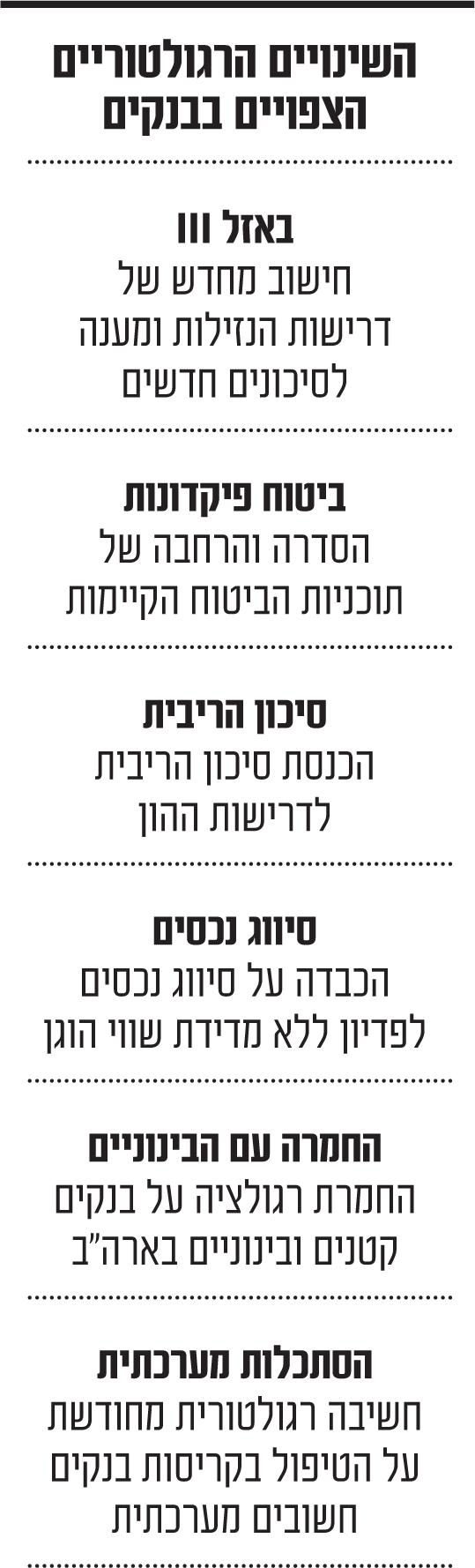

קריסות קרדיט סוויס והבנקים האמריקאים SVB (סיליקון ואלי בנק) ו-Signature (סיגנצ'ר), לצד הקריסה הצפויה של First Republic (פירסט ריפבליק) ומכירתו, מבשרות על החמרות רגולטוריות שבדרך. להערכתנו, השינויים הפעם יהיו נקודתיים ויתמקדו בסיכונים שחמקו מתחת לעין הרגולטורים והמשקיעים.

קריסתו המהירה של SVB היוותה את יריית הפתיחה המפתיעה, ונבעה בראש ובראשונה מהתחכום, ממהירות התגובה ומהריכוזיות הגבוהה של לקוחותיו בתחום ההייטק, שקיבלו מאותן קרנות הון סיכון המלצות למשוך פיקדונות בהיקפי עתק.

סיכוני נזילות כאלה טרם נדונו על ידי בנקים ורגולטורים ואינם נכללים בחישוב כריות הנזילות בבאזל III. להערכתנו, צפוי עדכון בדרישות הנזילות הרגולטוריות, שיבחינו באופן מפורט יותר בין סוגי מפקידים, וידרשו נזילות נוספת כנגד סיכוני ריכוזיות מפקידים דומים ומשיכת פיקדונות אלקטרונית מהירה.

הסדרת ביטוח הפיקדונות

בישראל, סיכון הנזילות בבנקים נמוך בהרבה. בשקלים הבנקים משופעים בנזילות ואין אפשרות להעביר כמות גדולה של שקלים לבנקים זרים, בהיעדר ביקוש מספק למטבע. בנוסף, יכולת ניוד הפיקדונות בין הבנקים בישראל מוגבלת, לדוגמה בשל מגבלות יחס המינוף בבאזל III, שמונעות מבנקים אפשרות ליטול פיקדונות ללא הגבלה ולמנף את המאזן. סיכון הנזילות במט"ח גבוה יותר, אך בנק ישראל מחזיק בכ-200 מיליארד דולר רזרבות מט"ח שיוכלו לשמש לתמיכת נזילות בעת הצורך.

משיכת הפיקדונות המסיבית מ-SVB, ואחריו מפירסט ריפבליק, נובעת גם מכך שמרבית הפיקדונות בהם עלו על המינימום המבוטח בארה"ב, בסך 250 אלף דולר. לא בכדי, לאחר קריסת SVB, השוק התמקד בסיכון בבנקים עם שיעור גבוה של פיקדונות לא מבוטחים, ונוצר חשש מאפקט דומינו.

הרגולטורים בארה"ב נאלצו להבטיח את מלוא הפיקדונות בבנקים הקורסים, כדי לבלום את התרחבות המשבר.

כתוצאה, צפויה להערכתנו הגדלת דרישות הנזילות בבאזל III כנגד פיקדונות שאינם מבוטחים.

נוסף על כך, צפויות הרחבה וחיזוק של תוכניות ביטוח הפיקדונות במדינות ברחבי העולם. להמחשה, הבנק המרכזי האנגלי הודיע על בחינת הגדלת הסכום המבוטח בפיקדונות, העומד על 85 אלף ליש"ט, ומימון רחב מראש של תוכנית ביטוח הפיקדונות, כדי להבטיח גישה מהירה יותר של לקוחות לכספם לאחר קריסת בנק.

בישראל לא קיים ביטוח פיקדונות, אך דרישות נזילות מחמירות יותר כלפי פיקדונות שאינם מבוטחים עשויות ליצור תמריץ משמעותי להסדרתו לראשונה.

SVB נטל פיקדונות קצרי-טווח והשקיע באג"ח ארוכות, כדי להרוויח את פערי הריביות ביניהם, מבלי לגדר את הסיכונים. כאשר הריביות בארה"ב עלו, הוא נדרש לשלם ריביות גבוהות יותר בפיקדונות המתחדשים, בעוד שהריביות שקיבל מהשקעותיו באג"ח נותרו נמוכות. נוסף על כך, נגרמו לו הפסדי עתק בגין ירידות שווי שוק האג"ח הארוכות שהחזיק, בשל עליית הריבית, אשר מחקו את הונו.

מיסוד סיכון הריבית

הדבר מאיר את חשיבות ניהול סיכון הריבית ואת הבעייתיות בכך שסיכון הריבית אינו חלק מדרישות ההון בבאזל III ואינו משפיע על הון הבנקים.

להערכתנו, סיכון הריבית צפוי להתווסף בקרוב לראשונה לדרישות ההון הרגולטורי, לצד החמרת הדרישות והפיקוח הרגולטורי בניהול הסיכון.

בעוד שבנקים מודדים את מרבית השקעותיהם בני"ע בשווי הוגן, כך שירידה בערכם מתבטאת בהון הבנק, SVB לא הכיר בירידת ערך האג"ח שבהן השקיע, והשאירן בעלות המקורית. זאת, מאחר שסיווגן כ"מוחזקות לפדיון", לאור כוונה להחזיקן עד למועד פדיונן הסופי. אבל כדי לשלם ללקוחותיו שפדו פיקדונות, SVB נאלץ לממש חלק מהאג"ח שהחזיק, ולשקף את ההפסדים הכבדים.

הכבדה משמעותית צפויה להערכתנו על יכולת הבנקים לסווג נכסים כ"מוחזקים לפדיון", כגון הוכחה שלא יידרש מימוש שלהם גם בתרחישי קיצון. בנוסף, לטעמנו נדרשת מגבלה על הכללת אג"ח המוחזקות לפדיון בכרית הנזילות, בשל סתירה בין היעדר כוונה למימוש, להסתמכות עליהן בעת צורך בנזילות. לבסוף, עשויות להתווסף דרישות גילוי בדבר השפעת שינויים בשווי התיק לפדיון על הון הבנק.

בישראל הסיכון בתיק ני"ע לפדיון נמוך יחסית. בלאומי והפועלים שיעור האג"ח לפדיון הוא כ-20%-30% מההון בלבד, בעוד שב-SVB הוא היה פי שישה מההון.

החמרה עם הבינוניים

ממשל טראמפ העניק לבנקים בינוניים, עם היקף נכסים שבין 100 ל-250 מיליארד דולר, שורת הקלות רגולטוריות, שנומקו ב"היעדר חשיבות מערכתית", ובראשן פטור ממבחני קיצון ומדרישות הון ונזילות מסוימות. זאת, בשונה מהבנקים הגדולים בארה"ב ומהבנקים באירופה ובישראל, שמחויבים ליישם את כללי באזל III במלואם כמעט. ואולם, בקריסות SVB וסיגנצ'ר הרגולטורים נאלצו להשתמש, באופן פרדוקסלי, ב"חריג הסיכון המערכתי", כדי להבטיח את מלוא כספי הפיקדונות.

הפד סימן בדוח שפרסם בסוף השבוע האחרון את ההקלות לבנקים הבינוניים כ"גורם העיקרי" לקריסתם, ולהערכתנו הן צפויות להתבטל בקרוב.

רגולציה מחמירה יותר, בשילוב עם מעבר פיקדונות מסיבי לבנקים גדולים, הנתפסים כבטוחים יותר, צפויים לפגוע ברווחיות ובתשואה להון של בנקים בינוניים, ולדחוף למיזוגים ולרכישות על ידי בנקים גדולים.

מכירתו החפוזה של קרדיט סוויס ל-UBS נבעה, בין היתר, מחשש מנזק עצום לכלכלה השוויצרית מקריסתו.

תוכניות המגירה של קרדיט סוויס לפירוק מסודר בעת חדלות פירעון הוכחו כבלתי ישימות. להערכתנו, כמוהו, יתר 30 הבנקים החשובים מערכתית מבחינה גלובלית אינם באמת בני-פירוק בעת משבר.

למזלה של שווייץ, UBS גדול וחזק מספיק כדי לרכוש את שרידי קרדיט סוויס. ואולם, בחלק מהמדינות שבהן קיים בנק גדול במיוחד, כגון דויטשה בנק בגרמניה, אין קונה פוטנציאלי.

האמור יוביל להערכתנו לחשיבה רגולטורית מחודשת על הטיפול בקריסות בנקים חשובים מערכתית, לדוגמה באמצעות מימון מראש של נזקי קריסות בנקים גדולים בקרן ייעודית, שתטיל עלות נוספת על הבנקים מעבר לדרישות ההון. בנק ישראל לא דרש מהבנקים המקומיים להכין תוכניות פירוק, לטעמנו מהבנה שבשל ריכוזיות המערכת הבנקאית, פירוק בנק אינו אפשרי מבלי למוטט את המערכת הפיננסית בישראל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.