בשבוע שעבר נראה היה שהפחד חוזר לשוק המניות המקומי, לאחר מגמה חיובית שניכרה במהלך חודש אפריל, של צמצום הפער השלילי בין הבורסה בתל אביב לוול סטריט ולאירופה.

● מה עומד מאחורי הדרישה של רשות התחרות לקבל את נתוני הריבית של הבנקים?

● להתרחק מיזמיות נדל"ן: מנהל קרנות הגידור ממליץ איך להכות את השוק

● ראש בראש: המספרים של שחקני ניהול הגמל אלטשולר שחם ומור

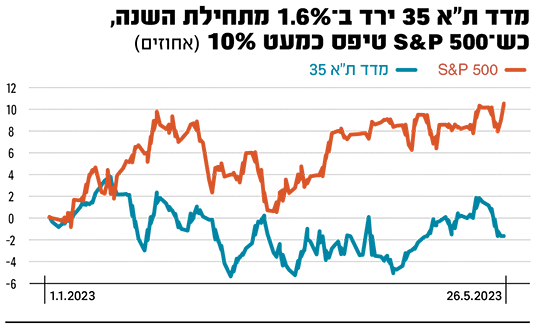

את השבוע שעבר סיכם מדד ת"א-35 עם ירידה של מעל 3%, בזמן שה-S&P 500 האמריקאי סיים שבוע תנודתי עם עלייה קלה של 0.3%. כך, מתחילת השנה גדל הפער בין השווקים: ירידה של 1.6% בתל אביב-35 לעומת עלייה של 9.5% במדד המרכזי של וול סטריט.

מה שגרם לעצבנות בתל אביב בשבוע שחלף היו בעיקר הצהרות מדאיגות של הצמרת הביטחונית בנוגע לזירה האיראנית. התוצאה כאמור הייתה פגיעה במומנטום חיובי מסוים, שהחל להצטבר מאז הוקפאה חקיקת הרפורמה המשפטית שהובילה לתשואה החסר המשמעותית של הבורסה ברבעון הראשון השנה - כאשר הפער השלילי החל להיפתח עוד בסוף ספטמבר 2022.

למרות הבלימה במומנטום החיובי, בבנק דיסקונט ממליצים כעת לחזור בהדרגה להשקעה בתל אביב: "בראייה לטווח הבינוני-ארוך, אנו ממליצים ללקוחות שהקטינו בחודשים האחרונים את המשקל של ישראל בתיקי המניות להגדיל את ההחזקה במניות ישראליות באופן הדרגתי, תוך ניצול ימי ירידות. זאת בעיקר לאור התמחור הזול יחסית, הערכתנו כי לפחות בשלב זה חלק מאירועי הסיכון מאחורינו, היכולת של השוק המקומי ליצור סנטימנט חיובי ברצף של מספר שבועות, מצב כלכלי סביר יחסית בישראל (למרות ההאטה הצפויה השנה) והעובדה כי חלק ניכר מהמכירות נטו של מניות בישראל הושפע ממכירות של קרנות הנאמנות".

רמת תמחור זולה של המניות הישראליות

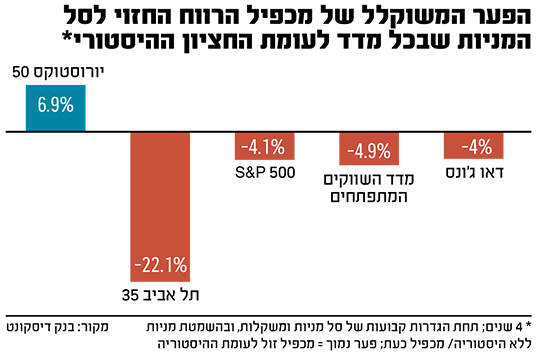

בין היתר ביצעו בדיסקונט חישוב של מכפילי הרווח העתידי (יחס בין שווי שוק לרווח החזוי) שלפיהם נסחרות מניות מדד ת"א-35 ובארבעה מדדי דגל עולמיים: דאו ג'ונס, S&P 500, מדד השווקים המפותחים ומדד יורוסטוקס 50 האירופי, בהשוואה לחציון ההיסטורי (של המכפיל). בעוד שהמכפיל החזוי של מדד ת"א-35 "זול", קרי פער שלילי של 22.1% ביחס למכפיל ההיסטורי, מדד היורוסטוקס מצוי 6.9% מעל המכפיל ההיסטורי שלו; המכפיל של מדדי S&P 500 ודאו ג'ונס מצוי בפער שלילי של 4% לעומת ההיסטורי ומדד השווקים המתפתחים בפער שלילי של 5% כמעט.

לדברי שמואל קצביאן, אסטרטג השווקים של דיסקונט, ההשוואה מלמדת כי "סל המניות המקומי נסחר כיום בתמחור מכפילים זול יחסית להיסטוריה, ובאופן בולט לעומת המצב במדדי המניות האחרים". עוד הוא מעריך: "חלק ניכר מאירועי הסיכון מאחורינו לפחות בשלב זה, אם כי האי-ודאות לגבי האינפלציה, הריבית והמתיחות הפנימית היא גורם סיכון.

בהקשר זה הוא מעריך, כי "אי-שינוי דירוג האשראי של ישראל על ידי מודי'ס ואשרור דירוג ותחזית הדירוג של ישראל על ידי S&P משאירים את החששות מפגיעה בדירוג האשראי, לפחות בטווח הקצר, מאחור. תקציב המדינה עבר, אך ישנה אי-ודאות לגבי 'גובה הלהבות' במתיחות הפנימית בישראל ואי-ודאות בקשר להייטק הגלובלי".

עוד מציין קצביאן, כי "חלק ניכר מאוד ממהלך המכירות של מניות בישראל מאז תחילת השנה הונע על ידי קרנות נאמנות - עניין שהושפע מהמתח הפנימי בישראל ומהאווירה הכללית בנושא, כשדווקא גופים כמו קרנות פנסיה ומשקיעי חוץ רכשו במצטבר נטו מניות ישראליות מתחילת השנה.

"הגופים האחרונים מבצעים רכישות בראייה לטווח ארוך יותר ומתחשבים יותר בפרמטרים כמו תמחור, בעוד שקרנות נאמנות נוטות לפעול על סמך סנטימנט 'ופחד' בשווקים".

נקודת אי-ודאות נוספת שמעלים בדיסקונט היא האינפלציה הגבוהה בישראל, והאפשרות כי בנק ישראל ימשיך להעלות ריבית מעבר להחלטה האחרונה, מה שעשוי אולי להעיק על שוק המניות המקומי לפרקי זמן מסוימים. "יחד עם זאת, נציין כי שוק ההון וקונצנזוס הכלכלנים צופה ירידה באינפלציה שנה קדימה, כך שגם אם הריבית בישראל תעלה שוב - הרי שמחזור ההעלאות קרוב לסיום".

בריחת הכספים נבלמת? חלק מהמוסדיים חזרו להגדיל חשיפה לת"א

ההמלצה החיובית של בנק דיסקונט על שוק המניות המקומי עולה בקנה אחד עם נתונים שבדק גלובס ביחס להשקעותיהם של הגופים המוסדיים, שלפיהם מתברר כי חלק מהגופים החל להגדיל לאחרונה מחדש את החשיפה לניירות ערך הנסחרים בבורסה בת"א.

זאת לאחר שמתחילת השנה עברו מיליארדי שקלים מהשקעות בשוק המקומי לני"ע הנסחרים מעבר לים, בעיקר בשל החששות מקידום הרפורמה המשפטית ופגיעתה בכלכלה המקומית.

מבדיקת גלובס עולה כי הגופים שהגדילו חשיפה לשוק המקומי בחודשים מרץ-אפריל הם בית ההשקעות אלטשולר שחם וחברת הביטוח הפניקס, שהציגו גידול של 1% בחודשיים הללו בחשיפה שלהם לנכסים בישראל - אלטשולר שחם לכדי 59.4% מתיק קופות הגמל והפניקס לכדי 65.6%. בית ההשקעות ילין לפידות חזר והגדיל את השקעותיו בת"א בחודש אפריל, אחרי חודשים של הפחתה בחשיפה.

עם זאת, נראה כי מרבית הגופים ממשיכים להעדיף להגדיל חשיפה לחו"ל על חשבון ישראל, גם אם באופן מתון יותר מבחודשים הקודמים. כך, בינואר 2023 ירד שיעור החשיפה של המוסדיים לנכסים בארץ ל-69.8% לעומת 71.5% בדצמבר, והוא המשיך במגמה עד לשיעור חשיפה של 67.6% באפריל. עם זאת, בחודש שעבר נצפתה שחיקה מתונה יותר בחשיפה לנכסים בישראל, של פחות מ-0.1% מהתיק.

בתחילת מאי פורסמו בגלובס הערכות כי הגופים המוסדיים החלו להסיט כספים חזרה לישראל. אלה התבססו על תזוזות בקרנות הסל, שם הגופים המוסדיים הם המשקיעים העיקריים, ולפי הערכות בשוק החלו להקצות כספים לישראל. בקרנות הסל העוקבות אחר מדדי מניות בישראל, המועדפות כאמור על המוסדיים, גויסו בחודש החולף 140 מיליון שקל. עדיין מדובר במספרים הרחוקים מקרנות מניות חו"ל, שגייסו למעלה ממיליארד שקל, רובם המכריע מצד המוסדיים, אך מדובר בשינוי מגמה לעומת החודשים שקדמו לאפריל.

מגמת היציאה של המוסדיים מהשוק המקומי תרמה לקיטון במחזורי המסחר בת"א. המחזור היומי הממוצע בשוק המניות המקומי עמד באפריל על 1.7 מיליארד שקל - נמוך ב-23% מזה ההממוצע ברבעון הראשון של השנה.

רועי ויינברגר

"מצב טוב יחסית בתמונת המאקרו המקומית"

באשר לתמונת המאקרו המקומית, זו מצביעה להערכת דיסקונט על "מצב סביר ואף טוב יחסית בחלק מהפרמטרים", כאשר הצפי להאטה בצמיחה ב-2023 לעומת השנים שלפני הקורונה איננו חריג בהשוואה גלובלית: "צמיחת התוצר ברבעון הראשון עמדה על 2.5% (בשיעור שנתי), הפעם הרביעית ברציפות שבה האומדן הראשון לצמיחה מפתיע כלפי מעלה את חציון התחזיות בשוק.

"הצמיחה הושפעה לטובה מהקיטון ביבוא (יותר ייצור מקומי), מהגידול ביצוא שירותים, מהגידול בצריכה בניכוי רכב ומהגידול בהשקעה בנכסים קבועים. בחלק מהמקטעים, כמו הצריכה השוטפת, קיימת אומנם האטה בקצב הצמיחה, ובכל זאת מדובר בנתונים סבירים יחסית, גם לאור התפוגגות ההשפעה החיובית של היציאה ממשבר הקורונה וההשפעה המעיקה של העלייה בריביות".

כמו כן, מוסיפים שם, כי לפי "השוואה שמציגים בלשכה המרכזית לסטטיסטיקה (למ"ס), הצמיחה ברבעון הראשון בישראל הייתה השנייה בחוזקתה מבין 16 מדינות".

בדיסקונט הוסיפו לחיוב כי שוק העבודה בישראל מגלה סימנים של חוזק. לפי נתוני הלמ"ס לגבי שיעור ההשתתפות בשוק העבודה (בגילאי 25-64), הנתון העדכני עמד על 78.9% בחודש אפריל האחרון. זהו נתון שהוא "קרוב לשיא כל הזמנים", מציינים בבנק, ומוסיפים כי "גם אם שיעור זה ירשום ירידה בעתיד, על רקע הצפי להאטה בעולם ובישראל, הרי שנקודת הפתיחה של הכלכלה חזקה יחסית".

עוד מפרסמים שם נתונים שמראים כי תחזית הצמיחה למשק הישראלי (2.5%) אומנם נמוכה ביחס לממוצע בשנים שקדמו לקורונה (2015-2019), אך היא עדיין בין הגבוהות בעולם.

בארה"ב נרשמה צמיחה של 2.4% בממוצע באותן שנים, והתחזית השנה היא לצמיחה של 1.6%. בין תחזיות הצמיחה של עשר כלכלות בולטות שמציג הבנק, בהן גרמניה, צרפת, אנגליה וסין, רק תחזית הצמיחה של סין השנה (5.2%+) גבוהה משל ישראל. השאר נמוכות ולפעמים שליליות.

כך למשל, כלכלות צרפת וגרמניה צפויות לרשום השנה צמיחה שלילית של 0.1% וחיובית של0.7%, בהתאמה. בשני המקרים מדובר בירידה ניכרת ביחס לקצב הצמיחה הממוצע שנרשם מדי שנה בעבר (2015-2019). הכלכלה היחידה מבין הכלכלות שנדגמו שבעצם צפויה לצמוח ב-2023 בשיעור גבוה יותר מהעבר היא יפן.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.