ביום שני הבא, צפוי בנק ישראל להודיע אם הוא מעלה שוב את הריבית, בפעם ה־11, או שאחרי יותר משנה הוא יחליט להמתין ולראות אם רצף ההעלאות בהן נקט עד עכשיו השיג את המטרה של החזרת האינפלציה לתחום היעד. לצד משקי הבית, שרבים מהם כורעים תחת עול התייקרויות ההלוואות ובראשן המשכנתאות, שההחזרים בגינן זינקו ביותר מ־1,000 שקל בתוך קצת יותר משנה, מגזר נוסף שהרגיש היטב את העלאות הריבית הם העסקים הקטנים.

● התחרות על המשכנתאות: באילו בנקים תקבלו את ההצעה הכי משתלמת לכל מסלול?

● התחרות בין הבנקים מגיעה להלוואה הכי יקרה: כמה תשלמו על המינוס? | בדיקת גלובס

באופן היסטורי, העסקים הקטנים נחשבים לפלח השוק המסוכן יותר מבחינת הגופים המלווים. לפי נתונים שאספו בחברת המידע העסקי קופאס Bdi, בשנת 2022 נסגרו בישראל 42.2 אלף עסקים (גדולים וקטנים יחד), כ־2,500 יותר מאשר בשנת 2021 שהייתה שנת צמיחה בכלכלה העולמית.

מרבית העסקים שנסגרו משתייכים לעסקים הקטנים והזעירים, מהסיבה שככל שריבית בנק ישראל עולה, כך יכולת המימון של אותם עסקים, שחלק גדול מהם נשען על אשראי בשביל התזרים השוטף - יורדת.

לדברי תהילה ינאי, מנכ"לית משותפת בקופאס Bdi, "העסקים הקטנים נמצאים בעמדת נחיתות בכל הקשור לכושר ניהול המו"מ על תנאי אשראי, וכתוצאה מכך הם הנפגעים הראשונים מהמתחולל בשוק זה. התחזית שלנו היא שעד סוף שנת 2023 ייסגרו כ־53 אלף עסקים קטנים, גידול של כ־30% ביחס לשנים רגילות".

הריביות שגובים הבנקים מהמגזר העסקי עומדות על 2% עד 5% מעבר לריבית הפריים (ריבית בנק ישראל פלוס 1.5%, כלומר 6.25% כיום), כך שבפועל מדובר על ריבית שבין 8.25% ל־11.25%.

בחברות כרטיסי האשראי היא אף גבוהה יותר ובגופים החוץ־בנקאיים עוד מעבר לכך. מנתונים שאספה רשות התחרות, נמצא שהבנקים גלגלו את עליות הריבית בקצב מהיר הרבה יותר לעסקים הקטנים (ולמשקי הבית) מאשר לעסקים הגדולים. מאז הפער הזה הלך ונסגר. עם זאת, משמעות הדבר אינה כי הריבית לעסקים הקטנים זהה לזו שמקבלים הגדולים, כשהאחרונים נהנים מריביות טובות יותר באשראי, בדיוק כפי שהם נהנים להטבות בפיקדונות.

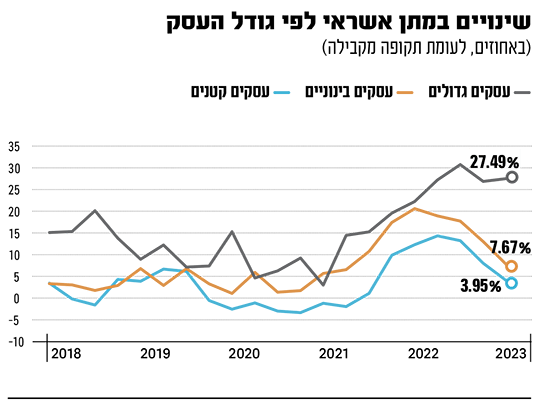

עד כמה צמח האשראי הניתן לעסקים הגדולים אל מול יציבות יחסית באשראי לעסקים הקטנים והבינוניים? גלובס מדגים באמצעות שני גרפים את ההאצה במגמת ההתמקדות הבנקאית בעסקים הגדולים, תוך קורלציה מלאה עם תחילת העלאות הריבית של בנק ישראל מאפריל 2022.

הגרף הראשון מתאר את השינוי במתן האשראי למגזר העסקי בישראל לפי גודל העסק, לעומת התקופה המקבילה בשנה קודמת. בעוד שעבור העסקים הגדולים נרשם החל מ־2018 גידול קונסיסטנטי שברובו אף עומד בטווח הדו־ספרתי, בעסקים הקטנים והבינוניים רואים גם רבעונים שבהם האשראי קטן ביחס לרבעון המקביל של השנה שקדמה.

"מופלים לעומת הגדולים למרות התרומה לתוצר"

כאשר מתמקדים ברבעונים שמאז תחילת העלאות הריבית, קרי מהרבעון השני של 2022, האשראי לעסקים גדולים ממשיך לצמוח ביחס לרבעונים הקודמים בקצב דו ספרתי, לעומת קצב צמיחה הולך וקטן אצל העסקים הקטנים והבינוניים.

ליתר דיוק, האופטימיות שליוותה את הכלכלה הישראלית בשנת 2021 והביאה לגידול באשראי שניתן לכל סוגי העסקים, התחלפה בחששות מפני קשיים בהחזרי ההלוואות שהובילו מגידול של 14% ברבעון השני של 2022 לגידול שולי של כ־4% ברבעון הראשון השנה עבור העסקים הקטנים, ושל פחות מ־8% (לעומת כ־20% ברבעונים הראשון והשני אשתקד) לעסקים הבינוניים.

זאת כאשר ברבעון הראשון של 2023 אף נרשם גידול במתן האשראי לעסקים גדולים, לא רק ביחס לרבעון המקביל אשתקד (של כמעט 30%), אלא אף לעומת הרבעון האחרון של 2022, שבו הריבית של בנק ישראל כבר הייתה גבוהה מאוד.

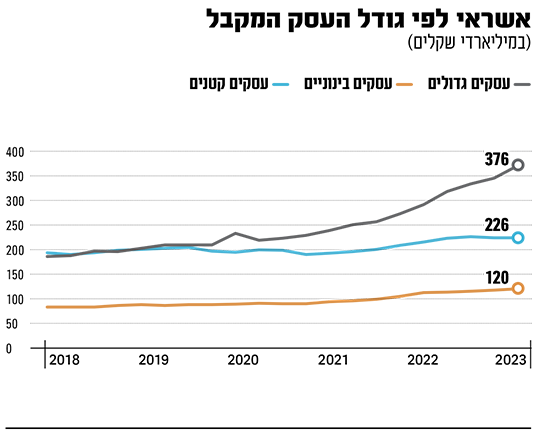

הספקנים בוודאי ישאלו אם מדובר בגידול יחסי בין סוגי העסקים ולא בגידול נומינלי. אולם גרף נוסף מבהיר באופן ודאי כי הבנקים הגדילו באופן משמעותי את היקף האשראי לעסקים הגדולים, בעוד שזה הניתן לעסקים הקטנים והבינוניים נותר דומה. בעוד שהאשראי לעסקים הקטנים צמח ב־16% משנת 2018 לכדי 226 מיליארד שקל, זה שניתן לעסקים הגדולים זינק ב־100% לסך של 376 מיליארד שקל נכון לסוף הרבעון הראשון. נתון מדהים בהתחשב בכך שבתחילת 2018 ניתן יותר אשראי לעסקים הקטנים (195 מיליארד) מאשר לגדולים (187 מיליארד שקל), ואילו כעת הפער בין הסקטורים עומד על 150 מיליארד שקל.

מסקר שערכה הסוכנות לעסקים קטנים ובינוניים ופורסם באפריל, עולה כי רוב העסקים (54%) נדרשו בשנת 2022 למימון חיצוני באמצעות הלוואות או הגדלת מסגרות האשראי שלהם. אולם מבין העסקים שהיו זקוקים למימון חיצוני, 28% לא קיבלו אותו, לא בהלוואות ולא בהגדלת מסגרת האשראי, וקיים חשש שייכנסו, או שנכנסו כבר, למחנק אשראי.

גם במשרד הכלכלה מודעים לסוגיה זו. "לצערנו, הפער מול העסקים הגדולים הולך וגדל למרות שהיחס בתוצר הוא הפוך, כשרובו מגיע מעסקים קטנים ובינוניים", אמר לאחרונה יוסי עדס, מנהל תחום מימון בסוכנות לעסקים קטנים ובינוניים במשרד הכלכלה. בדברים שאמר בכנס של לשכת המסחר, הדגיש עדס כי עסקים קטנים ובינוניים מהווים 55% מהתוצר, מעסיקים 60% מהמועסקים במשק, וכי 70% מתוספת המשרות במשק מגיעות מהם.

הבנקים: מגדילים נתח שוק גם בעסקים הקטנים

אוריאל לין, נשיא איגוד לשכות המסחר, קרא באותו כנס לבנק ישראל, וגם לשר האוצר, לשנות את מערכת היחסים שבין המגזר העסקי למערכת הבנקאית. "עסקים, ובעיקר כאלה קטנים ובינוניים, נפגעים קשה מהעלאות הריבית התכופות, בעוד שהמערכת הבנקאית צוברת רווחי שיא" אמר לין. "העלאות הריבית עצמן מעלות את הוצאות העסק ומייקרות מוצרים. על בנק ישראל מוטל לטפל, יחד עם העלאות הריבית, גם בעומס העלויות המושתות על המגזר העסקי בכל הקשור לקבלת אשראי".

במערכת הבנקאית דוחים את הטענות ומסבירים כי לא מדובר בהעדפה של מגזר מסוים, אלא בשינוי שעשוי לנבוע מכך שהעלות של לקיחת אשראי גבוהה מאוד כיום לאור עליות הריבית, ולכן העסקים הקטנים עם התזרים הנמוך מבקשים פחות אשראי.

"הסכומים האבסולוטיים (בשקלים) לא מלמדים על המגמה הזו", אמר גורם בכיר במערכת הבנקאית. "הבנקים גדלו בנתח השוק שלהם גם בעסקים הקטנים והבינוניים. במונחי שקלים, יכול להיות שסך העסקים נוטלים יותר או פחות אשראי. המערכת הבנקאית נותנת אשראי לעסקים הקטנים, סך העוגה יכול להשתנות, אבל זה לא אומר שהבנקים נתנו פחות לעסקים הקטנים. לא מדובר פה באסטרטגיה", הבהיר.

במשרד הכלכלה הסבירו באותו כנס שכמחצית מתוך האשראי העסקי כבר מגיעה מגורמים חוץ־בנקאיים, אך נתונים של בנק ישראל מראים כי הבנקים דווקא מגדילים את נתח השוק שלהם באשראי למגזר העסקי.

אם לפני קצת יותר מעשור, ב־2012 הבנקים סיפקו 57% מהאשראי למגזר העסקי, בשנת 2022 נתח השוק שלהם טיפס ל־61% שהם 663 מיליארד שקל, לעומת 227 מיליארד שקל שהעניקו המוסדיים, 182 מיליארד שקל שגויסו מתושבי חוץ, 17 מיליארד שקל מחברות חוץ־בנקאיות ו־4 מיליארד שקל מחברות כרטיסי האשראי.

עשירית מהחברות בתחום המזון בקשיים

עדות נוספת להשפעת המצב הכלכלי על העסקים הקטנים עולה מסקר מגמות בעסקים שפרסמה הלמ"ס, אשר מצביע על כך שאחת מכל עשר חברות בתחום שירותי המזון והמשקאות מגדירה את המגבלה של השגת אשראי כמגבלה המקשה באופן חמור על פעילות החברה.

הסקר, הנערך אחת לחודש, שואל בעלי חברות על הצפי שלהם למצב הכלכלי של החברה בחודש הקודם, מצבם הנוכחי ותחזית לחודש הבא.

הדוח מצא כי בענפי השירותים העסקיים התקשורת והמידע חלה ביוני עלייה בקושי, אך מתונה יותר. כך, בחברות השירותים העסקיים כ־4% מעידים על מגבלה חמורה ובענפי המידע והתקשורת כ־6% הגדירו כך את הקושי בהשגת אשראי.

סייג מסוים המוצג בדוח הוא מאזני הנטו המעידים על מצבה הכלכלי של חברה. ביוני המשיכו מאזני הנטו להיות חיוביים ויציבים בכלל הענפים, כשבענפים מסוימים, ולמשל הבינוי והמסחר הקמעוני, הורגשה חולשה במצב הכלכלי. כך שבסך הכול, עם מגבלות וקשיי האשראי, מצב המשק עדיין חיובי ואיתן.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.