על פי התיקון לחוזר "מסלולי השקעה בקופות גמל" של רשות שוק ההון, שייכנס לתוקפו ב־1 בינואר 2024, כלומר בעוד פחות מחמישה חודשים, הרשות תסיר מהמדף את מסלול חו"ל. כך, כל המסלולים הקיימים המתמחים בחשיפה למדדים זרים - בין אם על ידי בחירה של מנהלי ההשקעות במניות או באג"ח של חברות או ממשלות בחו"ל, ובין אם באמצעות מוצרים שעוקבים אחרי מדדי מניות או אג"ח בחו"ל ואף המסלול הכללי שמשלב מניות ואג"ח יחד - יאוחדו למסלולים שיורכבו מחשיפה לישראל ולחו"ל. כלומר, מסלול מניות, מסלול אג"ח או מסלול כללי.

● צמצום מסלולי ההשקעה הגיאוגרפיים: כך תעבוד הרפורמה החדשה של שוק ההון | שאלות ותשובות

כל זאת, למעט מסלול חריג אחד - מסלול ה־S&P 500, שיישאר המדד היחיד מחוץ לבורסה בתל אביב, אחריו יכולות החברות המנהלות לעקוב. המדד האמריקאי רשם את אחת מהתקופות הטובות שלו בעשורים האחרונים: מאז חודש ינואר הוא עלה בכ־17% בסך הכול, למרות שאוגוסט האדום עד עתה מאיב במקצת על העליות הנאות. ועדיין, מדדים אחרים כמו נאסד"ק, זינקו בשיעורים הרבה יותר חדים, עם עליות של כ־40%.

התשואה גבוהה, אך סיכונים לא חסרים

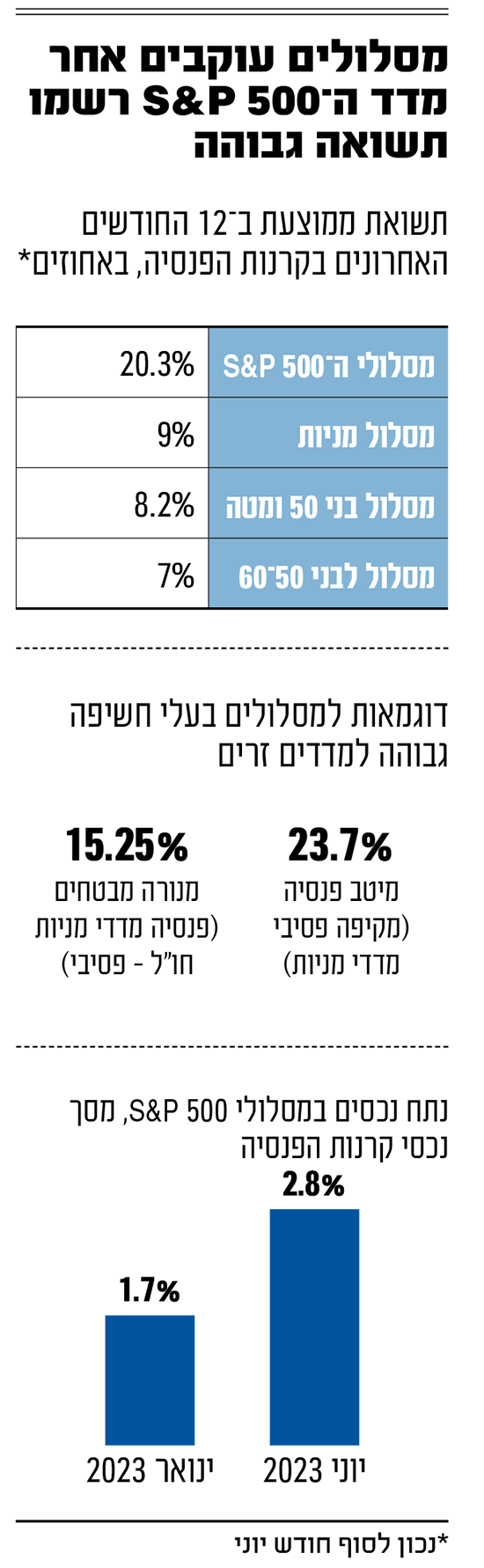

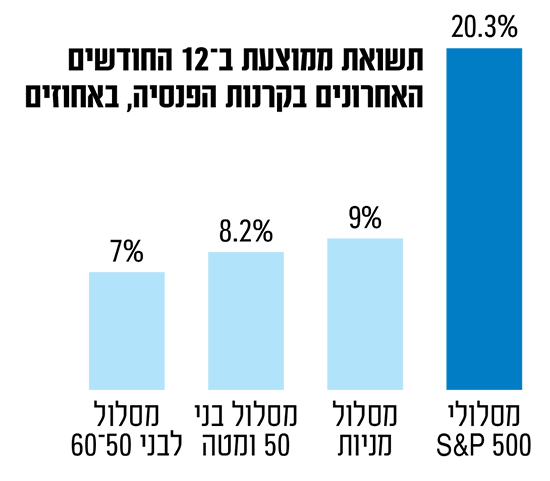

כפי שנכתב בגלובס בשבוע שעבר, קשה להתעלם מהתשואה הגבוהה שהמסלולים שעוקבים אחר מדד ה־S&P 500 השיגו בשנה האחרונה. מדובר בתשואה ממוצעת של יותר מ־20% בקרנות הפנסיה ב־12 חודשים שבין יולי 2022 ליוני 2023, בעוד שמסלולי המניות הרגילים הציגו תשואה של 9%. מסלולי הדגל, אלו המיועדים לבני 50 ומטה, השיגו בתקופה זו תשואה ממוצעת של קצת מעל ל־8%. נזכיר שככל שגיל החוסך עולה והתמהיל הופך סולידי יותר, התשואה אף נמוכה יותר.

● הישראלים פספסו את העליות בבורסה: מה קרה לגיוסים ולפדיונות של קרנות הנאמנות ביולי?

● הטרנד שסוחף את השוק: המוסדיים דוחפים למסלולי S&P, בבורסה בת"א מודאגים | ניתוח גלובס

● רוב תיק ההשקעות של וורן באפט מורכב מ-5 מניות. אלו הן

מנגד, למסלולים הללו גם סיכונים שעל העמיתים והחוסכים להכיר. בין השאר, מדובר במסלולים עם 100% חשיפה למט"ח - במקרה הזה הדולר האמריקאי. בתעשייה מעריכים שאחת הסיבות לפערים בין המסלולים, היא התחזקות הדולר אל מול השקל בחודשים האחרונים, שתרמה 5% לתשואה של המסלולים העוקבים. מצב זה עשוי להתהפך אם המתיחות הפוליטית סביב השינויים במערכת המשפט יבלמו והשקל יתחזק, כך שהתשואה העודפת בשל החשיפה למט"ח עשויה להפוך לתשואת חסר.

חשיפה למסלולים עוקבי S&P 500 טומנת בחובה סיכונים

שער הדולר אל מול השקל

היחלשות השקל אל הדולר בחודשים האחרונים העניקה יתרון למדד האמריקאי, אך המצב הזה עשוי להתהפך

תלות מלאה בכלכלה האמריקאית

המדד משקיע רק במניות אמריקאיות, כלומר התלות בכלכלה האמריקאית גבוהה

חשיפה למספר מצומצם של חברות

לא כל החברות במדד מניבות תשואה, וכאשר אלו שכן נפגעות - החוסכים בסכנה יותר גדולה

יש לציין כי מסלולי פנסיה וגמל (לרבות קרנות השתלמות) מקבילים שעוקבים אחרי מדדים אחרים פחות חשופים לעליות כי הם מגודרי מט"ח, אך גם לירידות אם וכאשר אלה יתרחשו.

בנוסף, מדובר במדד שמשקיע רק במניות של חברות שהתאגדו ונרשמו בארה"ב, כך שהוא מושפע מאוד מהמתרחש בכלכלה האמריקאית. אמנם מדובר בכלכלה החזקה והמשפיעה בעולם, אך פיזור גאוגרפי עשוי למתן את הירידות, כמו אלו שקרו בשנת 2022.

לבסוף, למרות שמדד ה־S&P 500 לא מוטה טכנולוגיה כמו הנאסד"ק, עדיין מדובר במדד עם הטיה משמעותית לסקטור שספג אשתקד מכה קשה. למרות שהוא מורכב מ־500 החברות הגדולות בארה"ב, התשואה שלו מגיעה ממספר מצומצם מאוד של מניות, ופגיעה בהן תותיר אותו, את החברות המנהלות של מוצרי החיסכון ובעיקר את החוסכים - בפני בעיה גדולה.

האם הרשות עוד תעדכן את החוזר?

מסיבות אלה ועוד, הגופים המוסדיים עצמם, אלו שיישארו בקרוב רק עם חשיפה מלאה לחו"ל דרך המדד הספציפי הזה, לא מתייחסים למדד ה־S&P 500 כבנצ'מארק אליו הם משווים את טיב ההשקעות שלהם, אלא למדד MSCI העולמי. מדד זה נחשב למפוזר הרבה יותר מהמדד האמריקאי. אולם, בשוק יש המעריכים כי ברשות שוק ההון בחרו להתמקד ב־S&P 500 כיוון שכמעט כל החברות המנהלות כבר מציעות אותו ללקוחותיהן כיום, וכך ניתן יהיה לאפשר לשוק להמשיך חשיפה לחו"ל באמצעותו.

לגלובס נודע כי בשוק החיסכון ארוך הטווח כבר פנו בחודשים האחרונים גורמים שונים לרשות שוק ההון על מנת להלין על המצב החדש שנכפה עליהם, בעיקר נוכח הגידול בביקושים למסלולים אלו, ברקע תשואות החסר של הבורסה המקומית אל מול בורסות מקבילות בעולם. ברשות שוק ההון מבינים את התלונות ובהחלט ייתכן שעד לסוף השנה ייעשו שינויים בחוזר שפורסם בסוף חודש ספטמבר על ידי הממונה הקודם, ד"ר משה ברקת, רגע לפני תום הקדנציה שלו.

המטרה המוצהרת: להקל על הציבור

המטרה העיקרית של החוזר שמשנה את מפת מסלולי החיסכון הייתה לאפשר לציבור להשוות ביתר קלות בין מסלולים הפנסיה והגמל. זאת, תוך התאמה למסקנות ועדת יפה שדנה בהשפעת סעיף ההוצאות הישירות (המכונה גם "דמי ניהול כפולים"), אותם כספים שמשלמות חברות הגמל והפנסיה לגופי השקעה חיצוניים כדי להשיג תשואה עודפת בגין השקעות בחו"ל.

עלות אותן השקעות חיצוניות מושתת בסוף על העמיתים והחוסכים, ופוגעת על פניו בתשואה שלהם. בעוד שבגופים המוסדיים דוחים את מסקנות הוועדה, לפיהן הוצאות אלה לא הניבו תשואה עודפת.

על פי החוזר, החברות יחויבו מתחילת השנה הבאה להציע מסלולים דוגמת כאלו המתמחים באפיקי השקעה סחירים ללא עמלות ניהול הוצאות ישירות, או מסלולים עוקבי מדדים (עם עמלות ניהול חיצוני מצומצמות). מנגד, הן יוכלו להציע גם מסלולים בניהול אקטיבי בו דמי הניהול יהיו תלויים בגובה התשואות שישיגו מנהלי ההשקעות. זאת בהמשך לחלק מוקדם יותר בחוזר, שחייב אותן להציע החל מינואר האחרון מסלולים פסיביים בדמי ניהול מופחתים.

אולם, החוזר גם מגדיר כאמור את ביטול החשיפות המלאות לשווקים בחו"ל. אמנם ייתכן מצב בו חברה כלשהי, משיקולי השקעות, תחליט שמסלול פסיבי המתמחה במניות יהיה חשוף בכמעט 100% לחו"ל (בכפוף להצהרת מדיניות), כך שלא יהיה הבדל גדול בתמהיל ההשקעות לעומת המצב כיום. ועדיין, הוא לא יהיה ממוקד באופן מלא בחו"ל אלא נתון להחלטת החברה המנהלת, כך שהיא יכולה לשנות את החשיפה בהמשך, ולא נתון לבחירתו המוחלטת של העמית.

או כפי שהסביר זאת גורם באחד מגופי החיסכון: "בהיעדר מיקוד גיאוגרפי, ניתן עדיין על פי הוראות החוזר לשלב השקעות בחו"ל במסגרת מסלולים שונים באשכולות, לרבות במסלולים עוקבי מדד אשר משלבים מספר מדדים או מסלולי השקעה סחירים".

האם זה יספק את החוסכים שרוצים להגדיל את החשיפה לחו"ל? בעוד ארבעה חודשים, כשהם יישארו עם מסלולי ה־S&P 500 לבדם, ואם עד אז לא יהיה תיקון נוסף לחוזר, נדע.

בבורסת ת"א עוקבים בדאגה

מי שבוודאי עוקבת בדריכות אחר התהליך שמובילה הרשות היא הבורסה לניירות ערך בתל אביב. בבורסה, שרואה בשנים האחרונות את הגופים המוסדיים מאיצים את הוצאת כספי החוסכים להשקעות בחו"ל, יצאו לאחרונה נגד הטרנד שהביא לגידול בצבירות של מסלולי ה־S&P 500 ואף קראו לממשלה לבטל את הטבות המס למי שיחסכו במסלולים אלו.

לפי שעה לא ברור לאיזה כיוון ילכו הגופים המוסדיים - האם יהפכו את המסלולים המשולבים לכאלו המכוונים בעיקר לחו"ל ויפחיתו עוד יותר את ההשקעות בישראל, או שלהיפך, והבורסה הישראלית תהנה מהמהלך, כשיותר כסף של הציבור הישראלי יושקע כאן.

מרשות שוק ההון נמסר בתגובה: "חוזר מסלולי השקעה מסדיר את אופן הצעת המסלולים בגופים המוסדיים לציבור. התיקון לחוזר זה, אשר צפוי להיכנס לתוקף בתחילת 2024, אינו מונע השקעה בחו"ל אלא מבטל מסלולים על פי חלוקה גיאוגרפית. לאור הביקוש להשקעות עוקבות מדד S&P 500, החוזר מאפשר הקמת מסלול עוקב עבור מדד זה.

"עם זאת, קיימים מסלולים נוספים שבאמצעותם ניתן להשקיע בחו"ל או במדדי חו"ל, כגון: עוקב מדדים גמיש, משולב סחיר, מסלולי המניות והאג"ח למיניהם. במסלולים אלה הפילוח הגיאוגרפי של ההשקעות נקבע על ידי הגופים וכך גם המדדים אחריהם המסלולים עוקבי המדדים יעקבו בפועל, כך שגוף אחד יכול לנהל את עיקר נכסי המסלול בחו"ל, וגוף אחר יכול לבחור למקד את השקעות המסלול בארץ.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.