"השוק סוער - הדולר טס מול השקל והזרים קונים בסכומים גדולים", סיפר לנו פעיל בשוק המט"ח רגע לאחר שהמטבע האמריקאי שבר עוד שיא ונסחר במהלך יום חמישי תמורת 3.78 שקלים. מוקדם יותר השבוע הדולר כבר עבר את הרף של 3.77 שקלים, אך נסוג ממנו, ובשוק תהו אם מדובר במחסום פסיכולוגי בדרך למעלה. "הפעם זה נראה כמו שבירה, והם (המשקיעים הזרים) מצטרפים לטרנד מהימים האחרונים", הוסיף הפעיל בשוק.

● שאלות ותשובות | סערה בשוק המט"ח: האם הדולר בדרך ל-4 שקלים?

● בתוך חודש אחד: החברה הישראלית שאיבדה 6 מיליארד דולר מהשווי

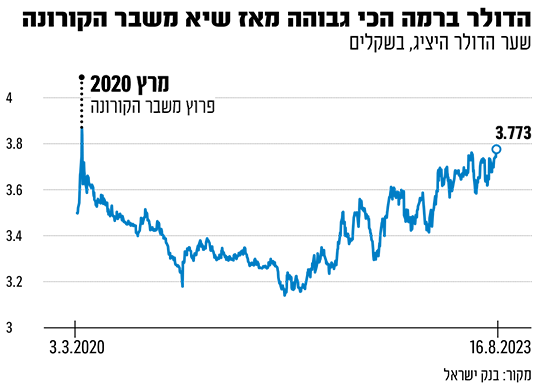

ואכן כך זה נראה. רמות המסחר הנוכחיות בדולר־שקל הן הגבוהות ביותר שראינו מאז משבר הקורונה, כשאז הן הופיעו לימים ספורים בלבד בשיא הפאניקה. זו גם הייתה ככל הנראה הפעם האחרונה שבנק ישראל (שיושב על יתרות מט"ח אדירות - 204 מיליארד דולר נכון לנתוני חודש יולי) התערב. הפעם זה שונה בתכלית. הפיחות הנוכחי בשקל נובע ממספר סיבות, שמתחילת השנה רובן היו קשורות למחלוקת הפנים־ישראלית סביב קידום הרפורמה שמקדמת הממשלה במערכת המשפט.

לכך נוסף כעת גורם שמכביד גם הוא על השקל: הטלטלה העולמית בשווקים מובילה להתחזקות הדולר מול סל המטבעות, לאחר תקופה שבה נחלש באופן בולט. המטבע האמריקאי טיפס בתוך חודש בכמעט 3% מול הסל.

● הסוף למאבק באינפלציה עוד רחוק: המדד הבא צפוי לקפוץ, והסיכונים מתרבים | ניתוח

בשוק מסבירים כי חוסר הוודאות הפנימי אכן מכביד מאוד על השקל, ומעריכים את פרמיית הסיכון בכ־30-40 אגורות. אך הגורם העיקרי לפיחותו החד בחודש האחרון הוא מצב השווקים העולמי, שמחזק את הדולר.

1 רף פסיכולוגי חדש

"שוק המט"ח הוא שוק של ספקולציות והוא ומשקף ניהול ציפיות. הפסיכולוגיה פה היא גורם מרכזי", מסביר גורם במערכת הפיננסית. הכוונה היא תחזית המשקיעים במט"ח עד לאן שער הדולר־שקל יכול להגיע. בשנה האחרונה נחצו מספר קווים כאלו, כשהאחרון שבהם רק בימים האחרונים. כלומר, לאחר שמספר ימים הדולר נסחר מעל לרמה של 3.75 שקלים למשל, בשוק מסמנים את הרף הבא וכן הלאה.

כך, כל שבירה של קו התנגדות למעשה מתדלקת את פיחות השקל בהמשך. כל פעם שנראה שהגענו לתחתית של החבית, מתגלה תחתית חדשה. אם אכן נראה בימים הקרובים שמחסום ה־3.75 שקלים נפרץ סופית, מה יהיה השלב הבא? תלוי את מי שואלים. פעיל אחד בשוק אומר כי הנקודה הבאה תהיה 3.88 שקלים - זו שנרשמה בשיא משבר הקורונה במרץ 2020. אז בנק ישראל התערב בשוק והביא לשינוי כיוון חד. גורם אחר מספק הסבר פשטני למדי: "תראה, אנשים אוהבים וזוכרים מספרים עגולים. זה יכול להיות 3.8 או אפילו 4 שקלים".

2 נפגעת קבלת ההחלטות

הפיחות בשקל מגיע בתקופה "קשוחה" עבור בנק ישראל. הטיפול באינפלציה הוא מסע ארוך ומפרך, ולא פופולרי בעיני ציבורים מסוימים. אף אחד לא נהנה לראות את המשכנתה או את ההלוואה שנטל מתייקרת פעם אחר פעם, בין היתר בשל העלאות ריבית, אך מדובר בצעד הכרחי. האפשרות השנייה, לתת לאינפלציה להשתולל, מסוכנת ומכבידה גם היא על משקי הבית בכלל ועל נוטלי המשכנתאות בפרט.

בבנקים המרכזיים קיים חשש אמיתי שהאינפלציה תרים ראש מחדש לאחר תקופת התקררות. בתוך כל המסע המורכב לריסונה, פוגש בנק ישראל גם את הפיחות בשקל שמתדלק אינפלציה ומגדיל את אי הבהירות. נגיד בנק ישראל עצמו, הפרופ' אמיר ירון, העריך את התרומה של הפיחות בשקל בכ־1% שלם מהאינפלציה. כלומר, ללא הפיחות, האינפלציה כעת הייתה בתוך היעד של בנק ישראל (1%-3%).

המציאות מורכבת אף יותר. קשה מאוד לחשב באמת את התרומה של הפיחות בשקל לאינפלציה. כפי שמתאר זאת בנק ישראל: "כשהמטבע הזר מתייקר, גם המוצרים המיובאים מתייקרים, ובעקבותיהם גם המוצרים מתוצרת הארץ; כך, הפיחות והאינפלציה מזינים זה את זה. כשהאינפלציה גבוהה, מאחר שהכסף ממשיך לאבד מערכו, נפגעת היכולת לקבל החלטות כלכליות נכונות - החלטות גדולות ומורכבות של העסקים והגופים הפיננסיים, החלטות ארוכות טווח של הממשלה, והחלטות פשוטות ויומיומיות של כל אחד ואחת מאיתנו".

מעבר להשלכות המאקרו־כלכליות הברורות, כגון לחץ אינפלציוני והגדלת הסיכויים להעלאות ריבית, ההשפעה על החיים של כולנו היא מיידית. מי שטס הקיץ לחו"ל או הזמין כרטיס להמשך השנה למשל, חווה את זה על בשרו. תוסיפו לכך את האינפלציה שפוקדת כמעט את כל כלכלות העולם ותקבלו חופשה יקרה יותר בכ־10%-20% בהשוואה לשנים קודמות. גם מי שקונה רכב, מזמין בגדים מחו"ל או רוכש טלפון סלולרי, ואף מוצרים מיובאים בסופרמרקט, מרגיש את הפיחות בשקל. זה בכל מקום כמעט.

3 מה חוץ מהעלאת ריבית

אחת השאלות המרכזיות היא מי מניע את שוק המט"ח. כמובן שאלו הערכות בלבד, אך מדובר בכולם - מקומיים שמוציאים כספים לחו"ל בכל מיני דרכים, זרים שלא משקיעים כמו בעבר בישראל או מהמרים נגד השקל, והגופים המוסדיים שהגדילו חשיפות למט"ח.

החלק של המוסדיים הוא משמעותי במיוחד וגם זה שניתן לכימות בצורה פשוטה יחסית. עד למשבר הנוכחי כלל האצבע היה פשוט יחסית: כשהשווקים בעולם עולים גם החשיפה למט"ח עולה. כשמוסדיים לא רוצים להגדיל חשיפה הם מוכרים מט"ח, וכך גם להיפך - כשהשווקים יורדים והגופים צריכים להגדיל ביטחונות (חלק מהחשיפה היא באמצעות חוזים עתידיים), הם רוכשים דולרים וכך גורמים לעליית שער הדולר מול השקל.

השנה המשוואה כבר לא עובדת כמו בעבר, וגופים מוסדיים לא מיהרו להיפטר מדולרים גם כשהשווקים עלו. הרקע עשוי להיות החשש מהשינויים במערכת המשפט, הערכה שהתנאים הכלכליים פה השתנו וכדומה.

השאלה שחוזרת פעם אחר פעם היא מדוע בנק ישראל לא משחרר חלק מיתרות המט"ח שלו ומרגיע את השווקים. התשובה המרכזית היא שזה מורכב, וב"הפוך על הפוך" מהלך כזה עלול לשדר מצוקה שתגדיל את התיאבון לדולר על חשבון המטבע המקומי. אבל יש עוד כלים שעומדים לרשות הבנק.

הראשון והפחות פופולרי הוא הריבית. העלאת ריבית מרסנת לאורך זמן את האינפלציה, אבל גם משפרת את האטרקטיביות היחסית של השקל ביחס למטבעות אחרים. את המחיר של זה אנחנו מכירים - בין היתר הפגיעה בנוטלי המשכנתאות.

בשוק העלו בפנינו אפשרות נוספת - שימוש ב־SWAP (עסקת החלף), שבה במקום להשפיע על הריבית השקלית, ניתן להשפיע על הריבית הדולרית המקומית שהיא גבוהה מאוד, וכך להפוך את השקל לאטרקטיבי יותר. בנק ישראל עשה בעבר שימוש בכלי הזה ב־2020 במהלך משבר הקורונה. בינתיים, בבנק ישראל מעדיפים לשבת על הגדר ולתת לכוחות השוק לעשות את שלהם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.