החברה הביטחונית אלביט מערכות הודיעה בסוף השבוע על הנפקת ניירות ערך מסחריים למשקיעים בישראל, בסך של כ־300 מיליון דולר. ניירות הערך המסחריים של אלביט יונפקו בריבית SOFR (לשעבר ליבור) פלוס 1% לשלושה חודשים, וחברת הדירוג S&P מעלות דירגה אותם ב־"+ilA-1". בדירוג צוין שתמורת ההנפקה תשמש את אלביט למיחזור חוב פיננסי קיים ולצרכיה השוטפים של החברה.

● כל מה שכדאי לדעת על ההחלטה שהקפיצה את שוק הקריפטו

● בדיקת גלובס | כמה מרוויחים סוכני הביטוח מניוד כספי הפנסיה שלנו? המחירון נחשף

● חברות הביטוח יצאו למסע קניות. האם הגיע הזמן לעצור אותן?

זו הזדמנות להתוודע לטרנד התורן בשוק הנפקות החוב - ני"ע מסחריים (נע"מ). מדובר במכשיר השקעה הוותיק הזוכה לעדנה בתקופה שבה הריבית עולה. הנע"מים מונפקים בעיקר לגופים מוסדיים, לתקופה קצרה של עד שנה עם אפשרות ליציאה בהתראה של שבוע. על פי נתונים של חברת ההשקעות רוסאריו קפיטל, גיוס הנע"מים של אלביט הוא הנפקה חמישית של ני"ע כאלו מאז חודש יוני (אחרי הנפקות של אשטרום, מימון ישיר, פנינסולה ואחים נאוי), שגייסו יחד יותר ממיליארד שקל.

ברוסאריו מציינים כי שוק הנע"מים בת"א מוערך כיום בכ־7 מיליארד שקל, כאשר מתחילת השנה הנוכחית גויסו על פי ההערכות כ־3 מיליארד שקל, עלייה של יותר מ־50% ביחס להיקף השוק טרם עליית הריבית. אחת הסיבות המרכזיות להתעוררות בגיוסי הנע"מים, טוענים ברוסאריו, היא הפופולריות העצומה שלה זוכות בשנה האחרונה הקרנות הכספיות, אשר מותר להן להשקיע עד 25% מנכסיהן בנע"מים, שאותם ניתן למכור כאמור בהתראה של שבוע.

הנע"מים הם אחד מיעדי ההשקעה של קרנות הנאמנות הכספיות, והם אלה שמאפשרים לקרנות הללו להשיג תשואה הדומה לריבית בנק ישראל ואף גבוהה ב־0.1%-0.2% ממנה. כזכור, הקרנות הכספיות הפכו עם עליית הריבית לאחד מיעדי ההשקעה והחיסכון המועדפים על הציבור הישראלי, ונכון לסוף חודש אוגוסט מנהלים כבר כ־90 מיליארד שקל, המהווים 21.2% מנכסי קרנות הנאמנות בישראל.

לפי רוסאריו, היתרונות בני"ע מסחריים לחברה המנפיקה אותם הם גיוון מקורות מימון לטווח קצר, הוזלת הוצאות המימון וחשיפה נוחה למוסדיים. החסרונות הם תאריכי פירעון ויציאה קבועים מראש, בניגוד למסגרות "on call" בבנקים, שבהן אפשר להחזיר חוב בכל יום.

היתרונות למשקיעים המוסדיים בנע"מים הם כאמור תשואה עודפת על פני פיקדון או מק"מ, גיוון אפשרויות ההשקעה לטווח קצר ונזילות.

"מה שנפגע, חזר מיד"

אורית זריהן, סמנכ"ל ני"ע מסחריים והנפקות ברוסאריו קפיטל, מסבירה כי ישנם שני סוגי נע"מים - פרטיים וציבוריים. נייר ערך מסחרי ציבורי הוא סחיר, מתנהג כמו איגרת חוב ומונפק לשנה, שבסיומה החברה נדרשת לפדות אותו; נייר ערך מסחרי פרטי מונפק גם הוא לשנה, אינו סחיר, והוא מתחדש בכל פעם לתקופות של שנה, ובסך הכול עד 5 שנים.

"ני"ע מסחריים פרטיים צברו תאוצה מכיוון שהריביות עולות", אומרת זריהן. "בתקופה של עליות ריבית, גם האג"ח הופכות ליקרות יותר, וני"ע מסחריים מהווים אלטרנטיבה זולה יותר לגיוס עבור חברות, כי הם לא מקבעים את הריבית הגבוהה למח"מ ארוך, אלא לשנה. מעבר לזה, יש תחנות יציאה לשני הצדדים - החברה המנפיקה והמשקיעים. לרוב מדובר על תחנות של 7 ימי עסקים, אבל לפעמים גם על 14 או 30 ימים. בתחנת יציאה, משקיע יכול לקרוא לכסף".

אורית זריהן / צילום: טל גבעוני

בעצם החברה מנפיקה סכום מסוים, אבל לא יכולה לסמוך עליו, כי אולי משקיע יקרא לכסף?

זריהן: "כביכול החברה לא יכולה לסמוך על הסכום, והוא משמש אותה בעיקר לפעילות שוטפת, למימון הון חוזר, ולא להשקעה לטווח ארוך. אבל אני מנהלת ני"ע מסחריים משנת 2001, מעל 20 שנה, ואנחנו רואים שמשקיעים לא קוראים לכסף אלא אם יש מקרי קיצון, כמו שהיה במשבר 2008 או בקורונה. ובכל מקרה תוך זמן קצר מה שנפגע, חזר מיד.

"משקיעים חזרו במהירות לני"ע מסחריים כי מבחינתם זו אלטרנטיבה טובה לכסף הנזיל, והם מקבלים תשואה עודפת על פיקדונות או מק"מים. ההבדל בין ני"ע מסחריים לפיקדון או מק"מ הוא המרווח על הריבית - כביכול יש את הסיכון הקונצרני (הסיכון של החברה המנפיקה, ש' ח' ו'), ולכן יש מרווח שמספק את התשואה העודפת".

עוד לדבריה, החברה שמנפיקה ני"ע מסחריים תידרש לרוב על ידי חברות הדירוג להחזיק מסגרת אשראי בלתי מנוצלת.

מיהן החברות המנפיקות?

"חברות ציבוריות או חברות גדולות, שיכולות לקבל דירוג A ומעלה לטווח ארוך, ועל בסיסו לקבל דירוג זמן קצר שמתאים להשקעה של קרנות כספיות. לא רק קרנות כספיות מחזיקות בני"ע מסחריים - גם מוסדיים כמו גופי גמל, פנסיה וביטוח, אבל המאסה העיקרית היא הקרנות הכספיות שיכולות להחזיק עד 25% מהנכסים שלהן בני"ע מסחריים, וזה מה שנותן להן את התשואה העודפת על כל פיקדון או מק"מ - אותו מרווח מעל ריבית בנק ישראל".

אז העלאת הריבית היא שהובילה לעלייה בהנפקות ני"ע מסחריים?

"לאורך תקופה ארוכה, הריבית במשק הייתה אפסית וחברות יכלו לגייס חוב בריביות מאוד נוחות. ואז הגיעו האינפלציה ועליית הריבית, והגיוסים הפכו ליקרים יותר. ני"ע מסחרי לא מחליף חוב ארוך, אבל חברה יכולה להחליף חלק מהחוב שלה בני"ע מסחרי ולהוזיל משמעותית את המימון. זה גם נותן לה איזשהו גיוון מקורות מול המערכת הבנקאית. לחברות שפחות חשופות לגופים מוסדיים, זו עוד דרך להיחשף".

לפי מה חברה מחליטה אם להנפיק נייר פרטי או ציבורי?

"יש כיום מעל 30 חברות שיש להן נע"מים פרטיים פעילים, ומעט מאוד חברות עם ני"ע מסחריים ציבוריים - לרוב בנקים, אבל גם מגה אור ושיכון ובינוי. ציבורי מתאים לחברות שלא רוצות את תחנות היציאה, רוצות כסף לשנה ויודעות שבסוף השנה הן יחזירו אותו. בניירות פרטיים יש כאלה שמנוהלים למעלה מחמש שנים - כשגם אחרי שהתקופה הסתיימה שני הצדדים מעוניינים להמשיך באותם תנאים, או בשינוי בתנאים אם היה שינוי מהותי בשוק. חברות שלומדות לעבוד עם המכשיר הזה ממשיכות איתו הרבה שנים.

"אנחנו פונים להרבה סמנכ"לי כספים ומנכ"לים, והרבה מהם לא מכירים עד הסוף את הכלי הזה על מנת לבטוח בו כאלטרנטיבה לגיוס חוב לטווח קצר או בינוני. עיקר החשש הוא מהקריאה לכסף, אבל הסיכון נמוך כשיודעים שבתקופה כזאת יש ביקוש עצום למכשיר ואין בעיה למצוא משקיע חלופי; וגם כי החברה צריכה להעמיד מסגרת אשראי, כך שגם אם יקראו לכסף, הבנק יוכל להעמיד לה את הסכום. הסיכון הוא שולי ביחס לחיסכון בריבית".

"תחליף למסגרת אשראי"

גורם באחד מהגופים המוסדיים אמר כי קיבל פניות לרכוש נע"מים מחברות תעשייה, פיננסים ונדל"ן: "זה מאפשר למנפיק גם גמישות ומהווה סוג של תחליף למסגרות אשראי, שאולי התייקר בבנקים ואולי הבנקים מקמצים יותר בהון בתקופה הזו בשל פחד מתנאי המאקרו, או כתוצאה ממסרים שמעביר להם הרגולטור, ולכן מעדיפים ללחוץ על הברקס", הוא אומר.

"זה נותן לחברות המנפיקות עוד מסגרת לניצול אם השוק הציבורי יהיה קשוח, ועוד כוח מול הבנקים. בנק אומר 'תנו לנו SOFR+3%' והם באים למוסדי ומקבלים SOFR+1%, כך שיש להם כלי מיקוח מול הבנק, בדמות חלופה ודרכים לקבל מימון מגורם מחוץ לעולם הבנקאי", מסביר הגורם.

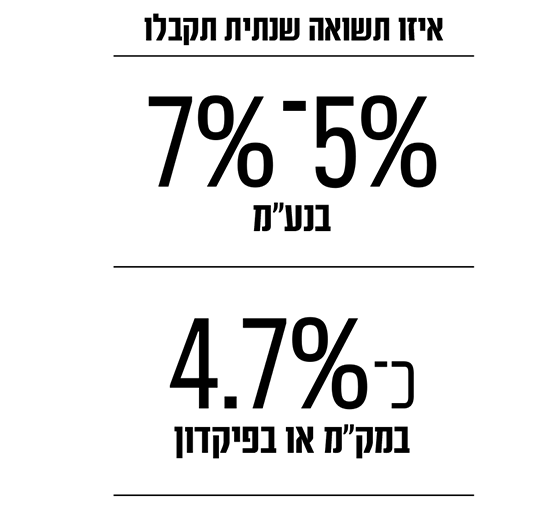

לדבריו, מבחינת הגוף המוסדי יש יתרון בכך שמדובר בחברות מאוד איכותיות: "לנו כגוף מוסדי יש אפשרות לקבל בנע"מים ריביות של בין 5% ל־7% שקליות. אלה חברות שאנחנו מכירים, והן מאוד תזרימיות. גוף מוסדי שרוצה את הכסף יקבל אותו בחזרה בתוך שבוע. זו התחייבות מאוד חזקה שהופכת את הנייר לחצי נזיל, חצי מזומן. זה יתרון מאוד משמעותי. אלה לרוב חברות ציבוריות שאנחנו נפגשים עם ההנהלות שלהן, אז יש פה win-win", מוסיף המוסדי.

"המנפיק מקבל גיוון מקורות מימון, והמוסדי מקבל תשואה עודפת על פני נכסים חסרי סיכון אחרים שיש לו, כך שזו עסקה טובה לשני הצדדים".

"זה מהווה סוג של תחליף לאג"ח בדירוג גבוה ובמקרים מסוימים כשאנחנו ביתרות מזומן גבוהות אנחנו מרגישים בנוח גם לקנות נע"מים כתחליף למזומן. כשהקריאה שלך היא תוך שבוע זה נזיל מאוד. הוא לא תחליף מלא למק"מ שהוא בנזילות מוניטרית כמעט אין סופית, או לפיקדון יומי, אבל זה בטח טוב יותר מפיקדון שסוגרים בבנק לשנה או אפילו לחודש. קריאה תוך שבוע זה מאפשר לנו המון מרחב תמרון. בתיקים של המוסדיים זה מהווה תחליף לנזילות מול הבנקים או לנזילות שוטפת".

איפה זה פוגש את הלקוח של הגופים המוסדיים?

הגורם המוסדי: "אנחנו בעיקר מנהלים נכסי חיסכון ארוך טווח. אם זה בפנסיה, השתלמות וגמל, לוקחים חלק מהמזומן או חלק מהפיקדונות ששמנו אצל הבנקים ומחליפים בנע"מים. זה גם מהווה תחליף לאג"ח במח"מ קצר. היום אמנם מזומן של המוסדיים מקבל ריבית אצל כל הבנקים, אבל אם נותנים לנו 4.5% שקלי ו־5% דולרי אנחנו מוכנים להגדיל קצת את הסיכון למנפיק טוב ולקבל עוד 1.5%־2%, וזה מאוד משמעותי. מדובר כאמור בחברות שחלקן מדורגות גם AA, ולקבל עוד 2% מעל הפיקדון בבנק זו תשואה עודפת יפה. אבל שוב, אם המאפיינים של הנע"מ היו קריאה פעם בשנה, זה מצב אחר לגמרי".

אתה רואה סיכונים בני"ע הללו?

"יש סיכון קורפורייט. אפשר לבדוק בחברות הציבוריות בכמה נסחרת האג"ח הסחירה ואיפה השוק רואה את הסיכון. בסוף אם בוחרים את המנפיקים שאתה מרגיש איתם בנוח ומכיר מספיק טוב יש פה אלפא יפה שגוף מוסדי יכול להביא לעמיתים שלו".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.