הירידות החדות בוול סטריט מתחילת חודש ספטמבר צפויות להביא לתשואות שליליות בתיקי ההשקעות של ישראלים רבים בחודש זה, ובעיקר למי שהעבירו את כספי החיסכון שלהם למסלולים העוקבים אחר מדדי המניות האמריקאיים.

● סערת אוקטובר: האירועים שעלולים לטלטל את הכלכלה הישראלית בחודש הקרוב

● הד"ר לפיזיקה שגרם לבכירי הפועלים לשעבר להסכים לשלם מיליונים

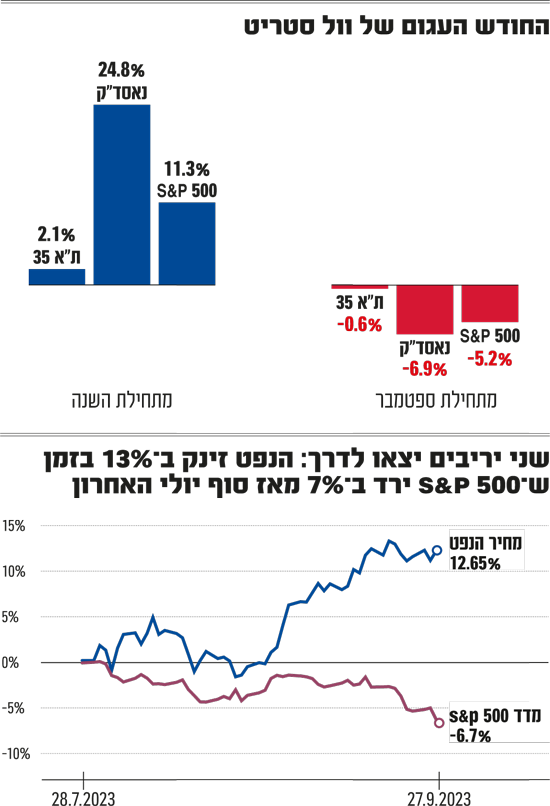

מדד S&P 500 ירד מתחילת החודש ב-5.2% (נכון לסיום המסחר בארה"ב ביום ג' השבוע) בעוד שמדד נאסד"ק איבד כמעט 7% באותו פרק זמן. דווקא מדדי הדגל של הבורסה בתל אביב, שסובלת מחולשה ניכרת ביחס לשוקי עולם מתחילת השנה, ירדו בשיעור קל בלבד של כ-0.6% עד כה בספטמבר. מתחילת השנה מציגים S&P 500 והנאסד"ק תשואה חיובית של 11.3% ו-24.8% בהתאמה, בעוד שת"א-35 עלה ב-2.1% בלבד בתקופה זו.

מדובר בחודש שני ברציפות של ירידות לאחר פתיחת השנה החלומית של המשקיעים במדדי וול סטריט. אבל באוגוסט, הירידה במדד S&P 500 קוזזה במלואה, ואף יותר מכך, בתיקי ההשקעות של הישראלים, עם התחזקותו של הדולר, שזינק ב-4% כמעט מול השקל באותו חודש. לעומת זאת בספטמבר, הירידה החדה במדד האמריקאי תקוזז רק בחלקה הקטן, משום שהדולר התחזק ב-1.1% מתחילת חודש זה. בשוק ההון מעריכים, כי במסלולים העוקבים אחר מדד S&P 500 בגמל ובפנסיה, צפויה ירידה חדה של מעל 4% בחודש החולף - הירידה בשיעור המדד בקיזוז התחזקות הדולר מול השקל.

הלהיט התורן שהתהפך

להיט ההשקעות התורן של הישראלים, מסלולי השקעה העוקבים אחר מדד S&P 500, שזכו לכינוי "סנופי", התהפך עליהם. מדד S&P 500, שחלקים הולכים וגדלים בציבור בחרו "להצמיד" אליו את תיקי ההשקעות בתקופה האחרונה, עומד לסכם חודש שני רצוף עם תשואה שלילית, אשר בספטמבר תהיה (נותרו עוד שלושה ימי מסחר) כואבת במיוחד.

כפי שפרסמנו מוקדם יותר החודש, נכון לסוף חודש יולי האחרון, מנוהלים במסלולי הסנופי 21.5 מיליארד שקל, המהווים 3.1% מנכסי קרנות הפנסיה החדשות. מדובר בזינוק של כמעט פי שניים בנתח השוק של המסלולים הללו בהשוואה לסוף 2022.

"ישראלים רבים נהרו בתקופה האחרונה להשקעה במדד S&P 500 דרך תיקי השקעות ודרך מסלולי חיסכון ארוך-טווח", מציין טמיר שפירא, מנכ"ל חברת ניהול קרנות הנאמנות אילים, "זאת לאחר שבשיא, סוף חודש יולי, רשם המדד עלייה של כ-20% מתחילת השנה".

לדברי שפירא, "בספטמבר נרשמה תנודתיות במדדים, שהיא אופיינית לתקופה שבה הריבית של הבנק המרכזי גבוהה. עם זאת, הירידות הללו הן לא יותר מאשר תיקון ומימוש רווחים של המשקיעים. ככל שיתחיל שיח בחודשים הקרובים על הורדות ריבית עתידיות בארץ ובארה"ב, הדבר עשוי לתת לשווקים רוח גבית נוספת להמשך עליות במדד, שאותן יובילו מניות טכנולוגיה הכלולות בו, ובעיקר של חברות הפועלות בתחום ה-AI".

ואכן ברמה ההיסטורית ספטמבר נחשב לחודש חלש באופן מסורתי למשקיעים בוול סטריט. כפי שנכתב בגלובס לאחרונה, מאז 1945 איבד ה-S&P 500 בממוצע כ-0.73% מערכו בחודש זה, שנחשב לחלש ביותר בשנה באופן סטטיסטי. כך לפי דוח של מכון המחקר CFRA. גם אוגוסט מציג תשואה היסטורית ממוצעת שלילית. עם זאת יש לציין כי ככל הידוע לא נמצאה סיבה כלכלית קונקרטית לביצועי החסר של ספטמבר. הסטטיסטיקה של מכון המחקר לגבי ההמשך מראה תשואה חיובית גבוהה ברבעון האחרון של השנה - יותר מ-1% בממוצע לכל חודש - בתקופה שנהוג לכנות "ראלי סוף שנה".

השפעת תשואות האג"ח

אלא שסטטיסטיקה היא דבר אחד, ובסופו של יום המשקיעים מגיבים להתפתחויות הכלכליות: "אני סבור שהסיבה המרכזית לירידות השערים במדדי וול סטריט היא העלייה של התשואות באג"ח הממשלתיות בארה"ב", מציין אלכס זבז'ינסקי, הכלכלן הראשי של בית ההשקעות מיטב.

"לאורך כל החודש ראינו שקיים קשר: בימים שבהם נרשמו עליות בתשואות באג"ח, שוק המניות נראה כמתפקד פחות טוב. אני לא רואה סיבה ספציפית לירידות מהנתונים הכלכליים האחרונים שהתפרסמו. להיפך, תחזיות הצמיחה של הבנק הפדרלי עלו. גם ארגון ה-OECD העלה את תחזית הצמיחה ל-2023, הגם שהוא מוריד את זו של 2024".

תשואות האג"ח של ממשלת ארה"ב מטפסות כאמור בחודשיים האחרונים, מאז הפחתת הדירוג על ידי סוכנות פיץ' בתחילת אוגוסט השנה - מהדירוג המושלם (AAA) בדרגה אחת ל-AA פלוס. מאז, תשואת האג"ח ל-10 שנים עלתה מרמה של כ-4% לרמה של קרוב ל-4.56% כיום, והיא נמצאת ברמות שיא של 16 שנים.

לפי מאמר שהופיע השבוע ב"וול סטריט ג'ורנל", הכוח המניע מאחורי התנודות בשוק האג"ח הוא כלכלה אמריקאית איתנה. התוצאה היא שחלק מהמשקיעים מהמרים שהפד ישאיר את הריבית גבוהה לשנים.

גורם בכיר בוול סטריט, שהתריע השבוע מעליית התשואות, הוא יו"ר ומנכ"ל ג'יי.פי מורגן, ג'ימי דיימון. בראיון ל"טיימס אוף אינדיה" הזהיר דיימון, כי אם הבנק הפדרלי יצטרך להמשיך להעלות את הריבית כדי לצנן את האינפלציה, זה יהיה לדבריו צעד כואב. נוסף על כך הוא הדגיש בטון ניצי, כי "אני לא בטוח אם העולם מוכן לריבית של 7%".

דיימון אמר, "אני שואל עסקים וחברות האם הם מוכנים לתרחיש קיצון שבו הריבית עומדת על 7% יחד עם סטגפלציה. במידה ויהיו להם נפחים נמוכים לצד ריבית גבוהה, יהיה לחץ במערכת", אמר דיימון. הוא הוסיף כי "אנו קוראים ללקוחות שלנו להיות מוכנים לסוג כזה של לחץ".

מה שדוחף בחודשים האחרונים את החששות מהתעוררות מחודשת של האינפלציה הוא הזינוק במחיר הנפט. שתיים מיצרניות הנפט הגדולות בעולם, סעודיה ורוסיה, החליטו להגביל את התפוקה, מהלך שדחף כלפי מעלה את מחיר הנפט.

מחירה של חבית נפט עומד כיום על 91.3 דולרים. הכלכלן הראשי של בנק לאומי, ד"ר גיל בפמן, יחד עם עמיתו בניהו בולוטין, ציינו השבוע כי "קיים חשש ממשי מפני עלייה נוספת במחירו. זאת, כתוצאה מהתהדקות ההיצע בשוק הנפט הגלובלי על רקע הפחתה מרצון של תפוקת הנפט של ערב הסעודית וההפחתה מרצון ביצוא הנפט של רוסיה".

שבע המופלאות שדחפו

ניר אורגד, אנליסט מניות חו"ל באגף הייעוץ בבנק לאומי, סבור כי מה שקורה בספטמבר הוא בעיקרו מימוש רווחים על ידי המשקיעים. "התיקון במדדים המובילים התחיל למעשה כבר בסוף יולי. מאז איבד ה-S&P 500 כ-7% ומדד נאסד"ק כ-9%. מדד מניות השבבים נפל בשיעור חד יותר של כ-14%".

לדבריו, מה שהוביל קודם לכן לעליות של מניות הטכנולוגיה היה בעיקר ה"הייפ" סביב תחום ה-AI. "שבע המופלאות", כלומר מניות ענקיות הטכנולוגיה האמריקאיות אפל , מיקרוסופט , אלפאבית (גוגל) , אמזון , אנבידיה , טסלה ומטא פלטפורמס (פייסבוק) , מהווות נתח עצום של כ-28% משווי מדד S&P 500. לפי נתוני ענקית ההשקעות בלאקרוק, הן אחראיות ל-65% מהתשואה של המדד בשנת 2023 (עד תחילת ספטמבר).

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.