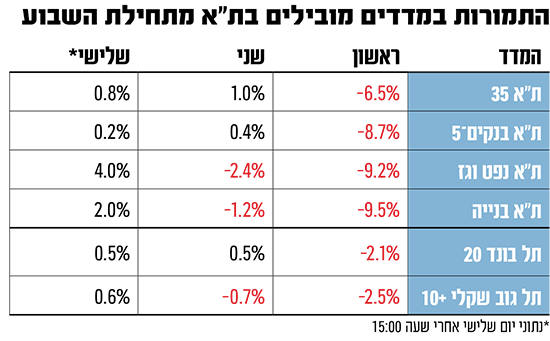

הבורסה בתל אביב מנסה להעריך לאן מתפתחת המלחמה בדרום. היום נרשמה עלייה של 1.2% במדד ת"א 35, שהשלים עלייה דו יומית של יותר מ-2%. זאת אחרי ירידה חדה של 6.5% במדד המוביל ביום ראשון - בתגובה לפרוץ המלחמה ולאחר המתקפה הקשה בעוטף עזה.

גם בחלק ממדדי המניות הסקטוריאליים נרשמה מגמה חיובית היום. מדד ת"א נפט וגז שצלל בתוך יומיים ביותר מ־11% רשם עלייה של 4%, ומדד ת"א בנייה שאיבד אף הוא כ־11% ביומיים עלה ב־2%.

● הדולר ב-3.95 שקלים. אז למה בשוק מרוצים מהתוכנית החדשה של בנק ישראל?

● בעקבות הלחימה: אלה ההטבות שמציעים הבנקים לתושבי הדרום ואנשי המילואים

לאלו מצטרף מדד מפתיע מעט של רשתות הקמעונות. לאחר שמניות רמי לוי , יוחננוף ושופרסל עלו קלות בשיעור של עד 1% מתחילת השבוע, הן דחפו את מדד המניות המנומנם שלא רבים זוכרים את דבר קיומו: מדד ת"א־רשתות שיווק. המדד כולל 17 מניות ובהן גם של רשת טיב טעם, ויקטורי ורשתות אופנה כמו קסטרו, פוקס ודלתא מותגים. מדד רשתות השיווק טיפס בשלישי ב־2%, לאחר שעלה בשיעור מתון של 0.7% אתמול. זאת כנראה על רקע ההצטיידות המוגברת של הציבור במזון ושתייה ומצרכים חיוניים לשהייה בבית.

בתעשיית קרנות הנאמנות מעריכים כי היום חלה האטה משמעותית בפידיונות ואף מעבר לגיוסים, לאחר הפדיונות הגדולים יחסית ביום ראשון. לפי הערכות, מתחילת השבוע מגיעים הפדיונות בקרנות לכ־1 מיליארד שקל "בלבד", סכום לא דרמטי המצביע לדברי גורמים בשוק על בגרות מצד המשקיעים והיועצים, שלא ממהרים למכור.

בשוק איגרות החוב מרבית מדדי האג"ח התאוששו היום, לאחר ירידות מתחילת השבוע. מדד תל־גוב שקלי 10+, הכולל את איגרות החוב הממשלתיות הרחוקות ביותר לפדיון, נסחר באיזון לאחר שנפל ב־3% מתחילת השבוע. התשואה לפדיון הגלומה בו עומדת על 4.7%, בעוד שביום חמישי ערב המלחמה היא עמדה על 4.48%. העלייה המתמדת בתשואה מלמדת על עליית הסיכון של החוב הממשלתי בעיני המשקיעים. עם זאת, יש לזכור שאג"ח ל־10 שנים של ממשלת ארה"ב מניבות תשואה דולרית כיום של 4.79%, כאמור באותה סביבה של האג"ח של ממשלת ישראל.

רפי גוזלן, הכלכלן הראשי של בית ההשקעות אי.בי.אי, סבור שהשוק מחפש כיוון ומנסה ללמוד את תמונת המצב מדי יום: "זה נשמע כמו קלישאה, אבל אלה ימים שבהם השוק מאוד תנודתי. ביום ראשון ראינו שהשוק צלל, ואחר כך הגיעו עליות מתונות. היה בתחילה חשש מפדיונות הרבה יותר כבדים בקרנות נאמנות ממה שקרה בפועל.

"כמו כן, בשוקי ההון בעולם יש מגמת שיפור במניות וירידה בתשואות האג"ח (התחזקות שלהן, ח' ש')", מציין גוזלן. "ברור שמה שיכתיב את הטון הוא השאלה לאיזו מלחמה אנחנו הולכים, כלומר עד כמה רחבה היא תהיה. לכן צריך להפריד בין תנודות בטווח הקצר, לתמונה יותר רחבה שאנחנו עוד לא יודעים לגביה".

התיקים כבר בפיזור גבוה

הדולר המשיך להתחזק מול השקל גם ביום שלישי, ביותר מ־1%, לרמה של 3.95 שקלים. עם זאת, עלייה דו יומית של מעל 2% בשער הדולר-השקל, למול עוצמת האירועים במלחמה, עשויה להיחשב כתגובה מתונה יחסית. נראה שהודעת בנק ישראל על תוכנית למכירת דולרים בהיקף של עד 30 מיליארד דולר, לצד עסקאות החלף (סוואפ) עתידיות בהיקף של עוד 15 מיליארד דולר, הייתה הגורם שהוביל למיתון התגובה בשוק המט"ח.

גוזלן מוסיף כי בעוד שבבורסה יש עליות מתונות, הדולר משרטט תמונת מצב אחרת. "עם כל העלייה היחסית בבורסה, אנחנו רואים שהשקל ממשיך להיחלש. ולא מדובר בעניין של התחזקות הדולר בעולם, אלא בכך שהשקל ממשיך להיחלש מול הדולר וסל המטבעות. זה כן מבטא עלייה בפרמיית הסיכון של ישראל. כמו כן, צריך לזכור ששוק המט"ח הוא יותר 'עמוק' (נזיל יותר) משוק המניות המקומי, ולכן אנחנו רואים משהו שונה בתמחור שלו".

באילו צעדים ציבור המשקיעים יכולים לנקוט בימים כאלה?

גוזלן: "לכל אחד יש התיק ותפיסת הסיכון שלו, ועליו להחליט אם תיק ההשקעות תואם את התקופה שהוא חושב להחזיק בו, סוג הפיזור הגיאוגרפי וכדומה. אפשר לעשות התאמות, לא חדות או חריפות. אנחנו לא יכולים להגיד כרגע שהשוק המקומי מתמחר תרחיש של פגיעה ממושכת בכלכלה, מה שבהחלט עלול לקרות".

מדוע השוק לא מתמחר פגיעה כזו לדעתך?

"חלק מהסיבה שלא רואים תגובה שלילית דרמטית יותר בבורסה היא שתיק הנכסים של הציבור הגיע מאוד מפוזר ביחס למה שראינו באירועים קודמים. החשיפה של הציבור לשווקים בחו"ל גדולה יותר, וגם החשיפה המט"חית גבוהה יותר בתיקי ההשקעות, הן ברמה המוסדית והן ברמת משקי הבית.

"כך שתיקי ההשקעות של הציבור יותר מותאמים למצב של עלייה בפרמיית הסיכון של ישראל. היינו במגמה של הסטה משמעותית לכיוון מט"ח ערב המלחמה, אז זה יכול למתן במידה מסוימת את הבורסה. אנחנו כבר אחרי עלייה משמעותית בפרמיית הסיכון, מסיבה אחרת כנראה (הרפורמה המשפטית) שכרגע כבר לא רלוונטית".

התאוששות וירידת ריבית

גיא בית אור, הכלכלן הראשי של פסגות, מסביר כי העליות ביומיים האחרונים הן תגובה טבעית לירידות החדות בראשון: "ברמה הטכנית, אלה דברים שאפשר לצפות להם מיד אחרי תנודה קיצונית כל כך.

"כל עוד אין דרמה חדשה בגזרה המלחמתית, השוק כאן בסוג של המתנה. הוא מושפע גם משוקי המניות האירופיים ובאסיה, ואלו עלו מאז שני בערב. וגם אצלנו בבורסה, מדד ת"א בנקים יורד בזמן שמדד ת"א נדל"ן עולה (בצהרי שלישי). זה מתאים בדיוק לירידת התשואות בשוק האג"ח", אומר בית אור.

בשאלה מה כדאי לדעתו לעשות בתיק ההשקעות, אומר בית אור: "לפעמים האמירות הכי שגורות הן גם הכי נכונות. אתה לא תרצה לעשות שינוי חד מדי בתיק כי לא תדע אולי מתי לחזור לשוק. אני כן חושב שאפשר להגיד שאנחנו לפני תקופה קשה. אבל החדשות הטובות בהסתכלות קדימה, למשקיע לטווח הארוך, הן שבדרך כלל מה שקורה אחרי תקופה כזאת זה שרואים 'בום' כלכלי. בוא נהיה אופטימיים ונניח שהקונפליקט ייגמר עד סוף השנה, אז ב־2024 תיתכן התאוששות כלכלית משמעותית, שתלווה אולי בהפחתות ריבית.

"שוק ההון נכנס למלחמה כשהוא כבר במחיר 'זול' יחסית, ולכן זה מייצר הזדמנויות השקעה להמשך. הדרך בטווח הקצר ודאי לא תהיה קלה. בשנה הבאה אני רואה יותר תמיכה פיסקאלית ומוניטרית והתאוששות שיתרמו לשוק המניות".

כיצד המלחמה כאן משפיעה על העולם הכלכלי?

בית אור: "זה אירוע לא קטן, והוא גם מתגלגל. אנחנו לא יודעים עוד מה תהיה חומרתו המלאה, אבל די ברור שהוא מכניס גורם חדש ומאוד משמעותי לסביבה המאקרו כלכלית הגלובלית, שגם כך הייתה על ספו של מיתון. בסוף השבוע השוק עוד נתן הסתברות של 50% שהפדרל ריזרב בארה"ב יעלה את הריבית פעם נוספת, וכיום ההסתברות ירדה ל־30%.

"אי אפשר להסתכל על שוק המניות בלי שוק האג"ח או המט"ח. ביום שלישי הבורסות באסיה ובאירופה עלו, ותשואות האג"ח שם ירדו. זה מגיע אחרי עליית תשואות באג"ח באירופה בתגובה לאירועים שקרו אצלנו".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.