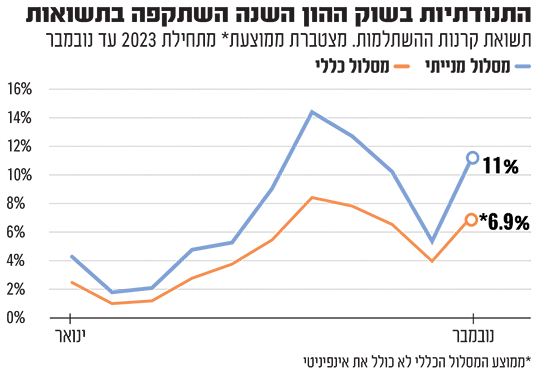

אם לא יתרחש אירוע דרמטי בשבועיים שנותרו עד לסוף השנה, מנהלי ההשקעות בגופים המוסדיים, המנהלים את חסכונות הציבור בישראל, יוכלו לסכם את 2023 כשנה חיוביות מבחינתם. המסלולים המנייתיים צפויים לסיים את השנה עם תשואה חיובית ממוצעת של מעל 11%, ואם חודש דצמבר יסתיים באותה מגמה חיובית שבה הוא נפתח, גם המסלולים הכלליים בחלק מהגופים יגיעו לתשואה דו־ספרתית.

● כבר לא בנחיתות: צים זינקה ב־30% בשבוע

● "סדר כלכלי חדש": בבלקרוק משוכנעים שכללי המשחק למשקיעים ישתנו ב־2024

עם זאת, צריך לזכור כי קרנות ההשתלמות, קופות הגמל וקרנות הפנסיה הגיעו לתשואות הללו לאחר שנה תנודתית מאוד. לצד חודשים עם תשואה פנומנלית של 4% ויותר במסלולים המנייתיים, היו גם חודשים של נפילות (דוגמת אוקטובר בו פרצה המלחמה) בהן התשואה המצטברת נחתכה בחצי בתוך חודש.

בראש הטבלה: בית השקעות קטן

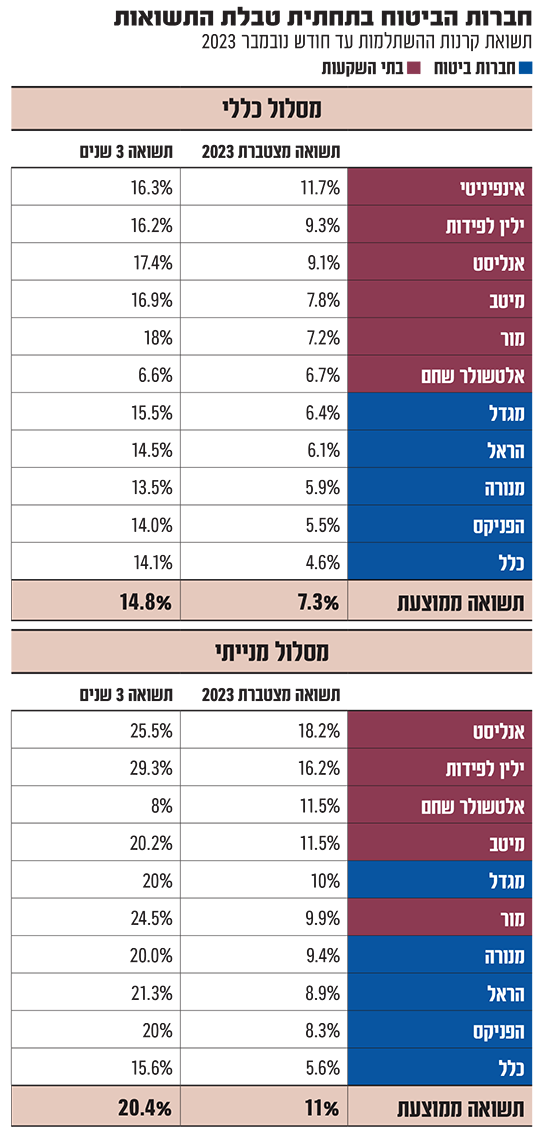

אז מי היו מנהלי ההשקעות המצטיינים בשנה החולפת? בקרנות ההשתלמות הכלליות בולטת בביצועיה הקרן של אינפיניטי. מדובר בקרן קטנה יחסית, שמנהלת נכסים בעשרות מיליוני שקלים לעומת מיליארדים שמנוהלים בקרנות מקבילות של בתי ההשקעות וחברות הביטוח הגדולים. למעשה, העובדה שמדובר בקרן קטנה דווקא סייעה לאינפיניטי שרשמה תשואה של 11.7% מתחילת השנה, כשאחריה בטבלה מדורגות הקרנות של ילין לפידות (9.3%) ואנליסט (9.1%).

בקרנות המנייתיות, בהן התשואות גבוהות בהרבה בעקבות השנה הירוקה בשווקים, ובעיקר במדדי וול סטריט, מי שבלטו לחיוב היו אנליסט עם תשואה יוצאת דופן של 18.2% ואחריו ילין לפידות עם תשואה גבוהה גם כן של 16.2%. אלטשולר שחם התאושש השנה ומדורג שלישי בצמוד למיטב, עם תשואה של כ־11.5% כל אחד. אגב, הקרן של אינפיניטי המוטה למניות בחו"ל רשמה מתחילת השנה תשואה של יותר מ־20%.

"מה שפעל לטובתנו היה שהיינו בחשיפה גדולה לשוק המניות בארה"ב, ניהלנו היטב את הסיכונים בחשיפה לדולר - גבוהה בתחילת השנה ופחות בחודשים האחרונים והתמקדנו בסקטורים שעלו היטב כמו השבבים", מסביר אמיר איל, היו"ר והבעלים של אינפיניטי.

גם ערן גולדרינג, מנהל ההשקעות ראשי בקופות הגמל של אנליסט, מסביר את ההצטיינות בהשקעה בשוק האמריקאי. "כל מי שהספיד את השוק הזה עשה זאת מוקדם מדי. אחרי שנה קשה ב־2022 עם תחזיות לא מעודדות ל־2023 בשל הריביות הגבוהות, השוק נתן תשואות יפות מאוד בהובלת מניות הטכנולוגיה, 'הביג 7' (שבע המניות הגדולות שמובילות את וול סטריט, בראשות אפל, מיקרוסופט, גוגל ואמזון, ר"ו) ומהפכת ה־AI. יש לנו החזקה גדולה בארה"ב מתוך הבנה שזה השוק המרכזי בעולם ויש לנו חיבה מיוחדת לטכנולוגיה. למרות הביצועים הפחות טובים של הסקטור אשתקד, דווקא הגדלנו בסוף השנה שעברה את החשיפה אליו וזה עזר לנו מאוד", הוא אומר.

"בשוק ההון יש שתי תופעות שצריך לנצל. הראשונה היא להתחבר לחברות הטובות שנותנות תשואות לאורך זמן, והשנייה היא לנצל את התנודה הבורסאית בכל מיני אגפים, כי השוק עולה ויורד גם מעבר לערך הכלכלי של החברות, ואז התיקון יכול להיות מהיר מאוד גם בלי שחברה תעשה פעולה דרסטית, אלא רק תרכב על שינוי בהלך הרוח. בנוסף, אנחנו לא עושים שינויים דרמטיים בתיקים שלנו. לא קופצים בין ארה"ב היום, מחר סין ומחרתיים ישראל".

גולדרינג מציין גם כי מי שניסה להכות את השוק עם בחירה פרטנית במניות לא הצליח לנצח את המדדים בגלל המשקל הרב של חברות הטכנולוגיה בהם. אז איך בכל זאת ניתן להתמגן מפני התנודתיות של השוק? כרמל קני, מנהל השקעות ראשי בגמל בילין לפידות, מסביר כי התנודתיות היא מאפיין קבוע של שוק ההון. "הנחת העבודה של המשקיע צריכה להיות תמיד שגם העתיד יהיה תנודתי ויש להיערך לכך ע"י בניית תיק מפוזר היטב על פני גאוגרפיות, סקטורים, מט"ח ומכשירי השקעה שונים".

בתחתית הטבלה: חברות הביטוח הגדולות

בעוד שאת טבלת התשואות מוליכים בתי ההשקעות, הקרנות של חברות הביטוח נמצאות בחלק התחתון של הטבלה, גם במסלולים הכלליים וגם במנייתיים. מגדל היא היחידה מבין חברות הביטוח שרשמה תשואה דו־ספרתית במסלולים המנייתיים, והיא בולטת מעל הענף במסלולים הכלליים.

"היתרון לגופים הקטנים הוא מאוד דרמטי וחייבים לנצל אותו", אומר גורם בשוק ההון ומסביר שבקרנות קטנות כל עסקה מוצלחת יכולה להקפיץ את התשואות. "בנוסף, חברות הביטוח שמנהלות נכסים של 200 או 300 מיליארד שקל נמצאות בבעיה. במונחים של ישראל הן גדולות מדי ולכן כדי להשיא תשואה הן חייבות לצאת לחו"ל, אבל בחו"ל הן לא פעם קטנות מדי. אז הן משקיעות בפרויקטים של נדל"ן בעולם לדוגמה, אבל הרבה פעמים הן יכולות להשקיע רק בפרויקטים קטנים ביחס לענקיות ההשקעות הבינלאומיות ושם התשואות פחות טובות מאשר בפרויקטים מהשורה הראשונה".

לעומתו, גיא מני, מנהל השקעות ראשי במיטב חיסכון ארוך־טווח, שתחת האחריות שלו מנוהלים נכסים בהיקף של 120 מיליארד שקל, טוען כי התשואה העודפת מקורה בתעוזה גדולה יותר. "היינו השנה במשקל עודף משמעותי על מניות הטכנולוגיה. נכנסנו יחסית בזמן לחשיפה של יותר מ־70% לחו"ל. עכשיו אנחנו מאזנים קצת את התיק ובאוקטובר הגדלנו את החשיפה לישראל".

לדברי קני מילין לפידות, חלק מחברות הביטוח שמנהלות סכומים גדולים מעדיפות לבצע השקעות גדולות המאפשרות להשקיע סכום מהותי גם תוך התפשרות על התשואה המתקבלת. "למרות הניסיון להציג את החיסרון הזה כיתרון אסטרטגי של השקעה בנכסים לא סחירים (ראו הרחבה בהמשך) התוצאות בפועל מראות שהשקעות אלו, על שלל סיכוני חוסר הנזילות שכרוכות בהן, אינן מביאות לתשואה עודפת של התיק בכללותו", הוא אומר.

משקיעי האג"ח הרוויחו פעמיים השנה

כמובן שהשנה שעומדת בפני סיום לא הייתה טובה רק בשוק המניות. מי שניצל את התנודתיות בשוק החוב נהנה מאוד בחודשיים האחרונים גם מרווחי הון - בנוסף על התשואות הגבוהות ששריין לעצמו לטווחים שהלכו והתארכו ככל שסביבת הריבית הגבוהה נמשכה. השנה החלה עם תשואה גבוהה של 3.9% ל־10 שנים באג"ח של ממשלת ארה"ב ל־10 שנים, זו זינקה באוקטובר לשיא של 5% ולאחר מכן ירדה בחדות חזרה ל־3.9%.

לדברי מני, במיטב הגדילו את תיק האג"ח, הן מבחינת התיק לפדיון והן מבחינת הארכת המח"מ (משך חיים ממוצע) בגלל הציפיות להורדת ריבית שיאפשרו לרשום רווחי הון.

מנגד, בעוד שהשווקים בעולם עלו ברובם, הבורסה בישראל דשדשה מאחור וגם השקל נחלש משמעותית במרבית חודשי השנה (למרות תיקון יפה דווקא לאחר פרוץ המלחמה). "זה התחיל על רקע המחלוקת הפוליטית שהובילה לשינוי תמהיל אצלנו וגם ביתר הגופים המוסדיים עם יותר הטיה לחו"ל והגדלה של החשיפה למט"ח, מגמה שהתעצמה במהלך חודש אוקטובר עם תחילת המלחמה", אומר מני. "עם זאת, אח"כ ראינו את הריבאונד בשוק הישראלי כשלדעתנו הפער בין ישראל לחו"ל, שהיה אף מעל ל־25%, גדול יתר על המידה גם אם יש כאן מלחמה. לדעתנו, בגלל השפעות המלחמה, בנק ישראל יהיה הראשון שיוריד את הריבית במדינות המפותחות, כבר בתחילת 2024. הצפי הזה בא לידי ביטוי במניות הנדל"ן והאנרגיה הירוקה והמתחדשת בעיקר, והמשקל הגבוה שלהן במדדים בתל אביב עשוי לעשות טוב לבורסה בישראל ולהביא לסגירת חלק מהפערים מול חו"ל".

באשר לדולר, מני מציין כי השקל חוזר להיות מטבע שמתחזק מול המטבעות האחרים. "אני מניח שחלק מהייסוף שחווה השקל נובע מהערכות שעל רקע המלחמה נושא החקיקה המשפטית, שהיווה חלק מהפרמייה בגינה השקל נחלש, מאחורינו. זאת, כאמור יחד עם כך שהמלחמה תחומה בינתיים לחזית הדרומית בלבד".

מסלולי S&P 500: נהנו מעליות רצופות השנה

בעוד מסלולי המניות והמסלולים הכלליים סבלו מתנודתיות גבוהה, המסלולים העוקבים אחר המדד המוביל בוול סטריט, S&P 500, שאף זכו לכינוי "סנופי", נהנו מעליות כמעט רצופות. גם כאשר המדד עצמו ירד, המשקיעים במסלולים אלו נהנו מהתחזקות הדולר על השקל וכך הם עלו בממוצע מתחילת השנה ב־26.4% בקרנות ההשתלמות. עם זאת, את הסיכון הגדול בחשיפה לדולר אפשר היה לראות בנובמבר, אז המטבע האמריקאי נחלש מול השקל בכ־9%, ולמרות התחזקות דומה במדד האמריקאי, המסלולים העוקבים רשמו תשואה ממוצעת של 1.1% בלבד.

"אנחנו נכנסים לשנת 2024 כאשר השווקים קרובים לרמות שיא, אך זאת חזרה לרמה שבה היינו לפני כשנתיים ולאחר שחלק מהמניות חוו ירידות משמעותיות", מסביר קני. "נראה שהשוק היום אינו במצב בועתי כבעבר, אבל מדד s&p500 היום הינו מדד הרבה פחות מפוזר מבעבר אשר גורר גם חשיפה משמעותית לשער הדולר. לכן אנחנו חושבים שעל הלקוחות לבחון היטב את רמת החשיפה למדד הבודד ולשקול גם מוצרים חלופיים המביאים לפיזור גדול יותר על פני מספר מדדים וגאוגרפיות. מעבר לזה המסלול הזה הוא השקעה תנודתית עם חשיפה של כ־100% במסלול מנייתי שאינה מתאימה לרוב הציבור".

אייל מצדו, משוכנע כי ה־S&P 500 הוא מוצר חובה בתיקי ההשקעה, אבל זה לא אומר שהוא ישיג תשואה עודפת. "הניהול בשוק הוא כיום 'אקטיבי־פסיבי', זה הדבר הבא", הוא אומר. "המניות החדשות הן האינדקסים, אבל בגלל שיש 1,500 אינדקסים מי אמר שה־S&P 500 הוא הכי טוב? אולי ת"א 90, אולי הראסל? ה־S&P הוא הבטא, אבל את האלפא משיגים דרך מדדים אחרים, אפילו דרך מדד אינדקס שרוכב עליו או מדדי סקטורים כדי ליצור ערך מוסף".

הנכסים הלא סחירים בדרך להתאוששות?

לצד החשיפה הגבוהה לחו"ל, מה שאפשר לאנליסט, ילין לפידות ואינפיניטי תשואות בולטות הוא חשיפה קטנה מאוד עד לא קיימת לנכסים לא סחירים דוגמת נדל"ן וקרנות השקעה, שסבלו מירידת ערך גדולה בעקבות הריבית הגבוהה. נכסים אלו שוערכו מחדש בסוף 2022 וירידות השווי באו לידי ביטוי בתשואות הגבוהות.

במיטב ממשיכים להאמין שהנכסים הלא סחירים יניבו תשואות חיוביות כפי שהיה בשנים חלשות בשוק הסחיר. "נכון, השנה הזו פחות התאפיינה בשיעורכים חיוביים בתחום הלא סחיר וסייעה דווקא למי שנמצא בנכס ים הסחירים. אולם, כמו שבשנת 2022 התשואה השלילית במניות הסחירות לא התגלגלה במהרה לנכסים הלא סחירים, גם לעליות לוקח זמן לבוא לידי ביטוי ואני מעריך שבחצי השנה הקרובה, על רקע העליות בשווקים, נראה את הפער הזה נסגר בנכסים הלא סחירים".

לעומתו איל מאינפיניטי, בית השקעות שלא מחזיק בנכסים לא סחירים, טוען כי המוסדיים יצטרכו לשערך למטה נכסים נוספים לא סחירים. לדבריו, אם הנכסים האלו מהווים לדוגמה 15% מהתיק והשווי שלהם ירד ב־30%, המשמעות היא השפעה שלילית של 5% בתשואות ואז "ידע מי שרוצה לחסוך בהן שהוא מתחיל את השנה מנהר שזורם נגדו".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.