אודות המשקיע האינטליגנט

הטור של 'המשקיע האינטליגנט' מאת ג'ייסון צוויג, מתפרסם ב־Wall Street Journal מזה כעשור ומתפרסם בגלובס באופן בלעדי. לדברי צוויג: "המטרה שלי היא לסייע לכם להבחין בין העצה הטובה לבין זו שרק נשמעת טוב". הטור יצא להפסקה של מספר חודשים לצורך כתיבת ספר, וכעת הוא חוזר במתכונת שבועית

אודות ג'ייסון צוויג

מבכירי העיתונאים של The Wall Street Journal. מחברו של הספר "הכסף שלך והמוח שלך: איך מדעי המוח יכולים לסייע לכם להיות עשירים", והעורך של הגרסה המעודכנת של רב־המכר "המשקיע הנבון", שהוגדר על ידי וורן באפט כ"ספר ההשקעות הטוב ביותר שנכתב אי־פעם"

במאה האחרונה מניות החזירו 10% בשנה, אבל לא למי שקנו אותן. זהו שיעור חשוב לכל מי שקונה את המוצרים ה"חמים" בוול סטריט. כשאתם משקיעים אתם לא קונים איזה ממוצע היפותטי שאין לו עלויות; בעולם ההשקעות האמיתי העלויות 'רוצחות' את הרווחים.

● ניתוח גלובס | הנתונים מגלים: זו הדרך הכי טובה להרוויח מהבורסה של תל אביב

● ניתוח גלובס | צל הוטל על תעשיית קרנות החוב. האם זה הזמן להשקיע או להתרחק?

● גולדמן זאקס הכתיר את 11 הכוכבות החדשות של שוקי המניות. אלה הן

המתווכים, בדמות קרנות נאמנות וברוקרים - גרפו לעצמם שישית מהרווחים על מניות באופן קבוע, כך עולה ממחקר חדש, ולפעמים גם יותר משליש. ולמי שמשקיעים בנכסים אלטרנטיביים לא סחירים דוגמת רכישת חברות, קרנות גידור ונדל"ן פרטי, מומלץ לשים לב: תשואות העבר שלהם אולי נשמעות נהדר - אבל מה שקובע זה רק התשואות נטו שרשמו, לאחר הפחתת כל העלויות.

אדוארד מקווארי, פרופסור אמריטוס לעסקים באוניברסיטת סנטה קלרה בקליפורניה, שחוקר תשואות נכסים לטווח ארוך, ניתח לאחרונה את ביצועי המשקיעים בקרנות נאמנות מאז שנות ה־20 של המאה הקודמת, בניסיון להתחקות אחר התשואות שהשיגו בפועל, לא בתיאוריה.

מקווארי חישב את התשואות בסל של קרנות הנאמנות הגדולות בארה"ב משנת 1926 עד 1986, אז צברו פופולריות קרנות עוקבות מדדים זולות וזמינות לציבור. מכך הפחית את עמלות המכירה שמשקיעים נדרשו לשלם ליועץ או הברוקר שמכר להם את קרן הנאמנות.

הוא מצא שהשקעה של 10,000 דולר ב־1926 במדד שהפך לימים ל־S&P 500 הייתה גדלה לאזור 198 אלף דולר כעבור 30 שנה, בשקלול הדיבידנדים שהושקעו מחדש. אבל לא באמת ניתן היה להשקיע ישירות במדד הזה, שהיה היפותטי ללא עמלות או עלויות אחרות.

בעולם האמיתי, שבו קרנות נאמנות גובות עמלות מכירות של עד 8.5% בתוספת הוצאות שנתיות, השקעה של 10,000 דולר ב־1926 הייתה גדלה לפחות מ־99 אלף דולר אחרי שלושה עשורים. זאת מכיוון שהעלויות אכלו מחצית מההון שניתן היה להשיג בתיאוריה.

ב־30 השנים הבאות, עד 1986, משקיעי הקרנות השיגו רק 71% מהעושר המצטבר שיצר ה־S&P 500 ההיפותטי.

העמלות פחתו, לא נעלמו

מדוע חשוב שיעור ההיסטוריה הזה? כי גם היום ודאי יספרו לכם שהתשואות הגבוהות שמניבה השקעה בקרנות פרטיות משולמות לפי בקשתכם, ושהעמלות יקטנו כשטריליוני דולרים יזרמו למוצרים הללו.

זה לא מה שההיסטוריה מלמדת: לעמלות המכירה בקרנות הנאמנות לקח עשרות שנים לרדת, וההוצאות השנתיות רק עלו ככל שנכסי הקרנות גדלו.

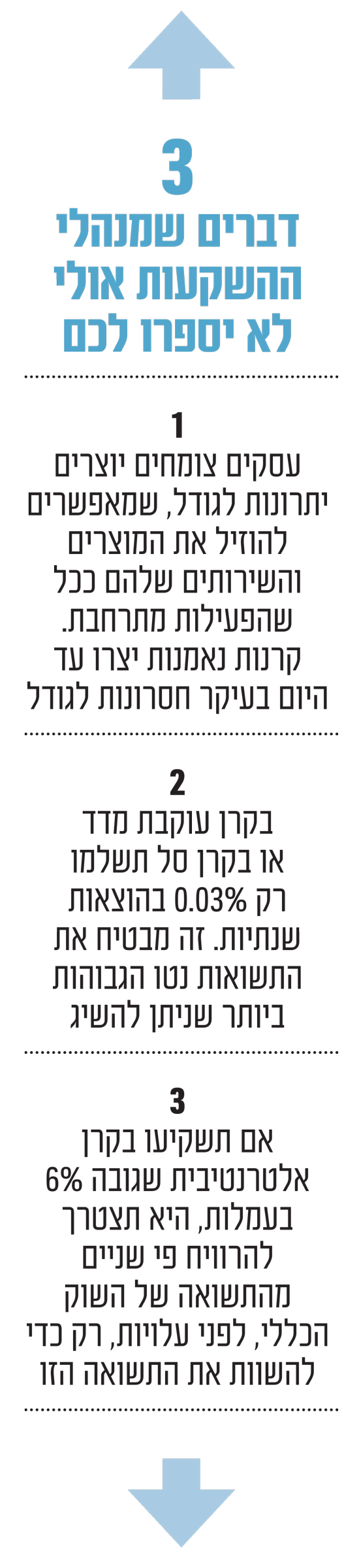

בתיאוריה הכלכלית, עסקים בצמיחה יוצרים יתרונות לגודל, שמאפשרים להוזיל את הסחורה והשירותים שלהם ככל שפעילותם מתרחבת. לעומת זאת, קרנות נאמנות יצרו בעיקר חסרונות לגודל.

בשנות ה־90, שבעה עשורים לאחר הופעת קרנות הנאמנות, עדיין היו קיימות עמלות מכירה של 5% ומעלה. חלק מהקרנות גבו 4% רק כדי להשקיע מחדש את הדיבידנדים שלך. בכל מקרה ההוצאות השנתיות עלו על 2%.

רק בשנות ה־2000, בתגובה לתחרות מצד קרנות אינדקס (עוקבות מדדים) זולות, העמלות סוף סוף ירדו בחדות. אבל בוול סטריט לא התכוונו לוותר על מקור הכנסה משמעותי כזה.

עמלות המכירה בקרנות אולי פחתו מאוד, אך לא נעלמו. את החיובים הללו החליפו הגופים המנהלים ב"עמלות הפצה" של עד 1% בשנה.

חוסר שקיפות כפרקטיקה

כיום, כשהעמלות על קרנות מדדים וקרנות סל מתכווצות לאפס, וול סטריט הייתה צריכה למצוא תחליף לקרנות המשקיעות במניות ובאג"ח, ופתחה עבור משקיעי ריטייל מכשירי השקעה בנכסים לא סחירים, שבעבר נועדו בעיקר למוסדיים.

העלויות בקרנות השקעה אלטרנטיביות - גבוהות פי מאות מאשר בקרנות מדדים, בקושי ירדו במשך עשרות שנים. מחקר שנערך לאחרונה מצא שבממוצע, על כל דולר תשואה שהניבו מ־1995 עד 2016, קרנות גידור גזרו 64 סנט בדמי ניהול וכד'. לאחרונה, בחלק מקרנות הגידור המובילות התשלומים אף עלו ל־5% עד 7% בשנה.

מכיוון שתיקים אלטרנטיביים - בניגוד לקרנות נאמנות ותעודות סל - חושפים מעט על האסטרטגיות וההחזקות שלהם, ומשאירים את המשקיעים באפלה, יכולה כמעט כל קרן אלטרנטיבית לגבות עמלות גבוהות, כשאין באפשרותם של הלקוחות להבחין בין ניהול טוב לרע.

משווקי הקרנות האלטרנטיביות טוענים כי תשואות העבר שהם מציגים מנוכות עמלות - ולעתים קרובות עקפו את השווקים הסחירים. זה נכון, אבל מה שהם לא מציינים זה שתשואות עתידיות אינן ודאיות, בעוד שהעמלות הן בלתי נמנעות.

נניח שהמניות בארה"ב יניבו בממוצע 6% בשנה בעשור הקרוב. אם תשקיעו בקרן מדדית או בקרן סל, תשלמו רק 0.03% בהוצאות שנתיות. זה מבטיח את התשואות נטו הגבוהות ביותר שמשקיעים אי פעם קיבלו.

אך אם תשקיעו בקרן אלטרנטיבית שגובה 6% בעמלות, היא תצטרך להרוויח פי שניים מהשוק הכללי, לפני עלויות, רק כדי להשוות את התשואה הזו אחרי העלויות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.