רינת אשכנזי, הכלכלנית הראשית של הפניקס בית השקעות, גדלה במולדובה ועלתה לארץ בגיל 16. "אמא שלי כלכלנית, אבל כלכלה סובייטית זה קצת אחר", היא אומרת היום בחיוך. היא מעידה על עצמה שעד היום היא אוהבת את מה שהיא עושה: "זה מלהיב אותי ומאפשר לי לחקור וללמוד כל פעם תחום חדש - אם זה שבבים, AI או ביטקוין".

● מרכב עד בנקאות: פיטורים של מאות עובדים בעסקים של אמנון שעשוע

● מובילאיי סוגרת יחידה ומפטרת 130 עובדים, מתוכם כ-90 בישראל

בשנת 2005 אשכנזי הגיעה לבית ההשקעות אקסלנס של הפניקס, אחרי שעבדה בבנק ישראל. "כשהתחלנו להנפיק תעודות סל היה חסר בישראל המון ידע מה זה שווקים בחו"ל, ולמה משקיעים צריכים לפזר את ההשקעות שלהם גם בחו"ל. היום קשה לתאר אבל זה היה המצב, אנשים לא רצו לשמוע על השקעות בחו"ל. הקמנו מחלקת מחקר מדדים ומאקרו, והתחלנו לחנך את השוק".

רינת אשכנזי

אישי: בת 48, בזוגיות + ילד אחד. נולדה בקישינב, מולדובה

מקצועי: הכלכלנית הראשית של הפניקס בית השקעות.

בעבר עבדה במחלקה המוניטרית בבנק ישראל

עוד משהו: חובבת אימוני כושר ומשקולות ורצה מרתון

כולם מדברים בשנה האחרונה על תשואות החסר של הבורסה המקומית לעומת מדדי וול סטריט, אך אשכנזי סבורה שההשוואה הזו "מתעתעת ופשטנית. הסקטורים של תל אביב שונים לחלוטין מארה"ב, שם מי שמובילות את העליות הן ענקיות הטכנולוגיה, בעוד שהמניות הגדולות בתל אביב הן של הבנקים. מניית אנבידיה עלתה במאות אחוזים, ובוודאי שבנק פועלים לא יכול לספק את אותו שיעור צמיחה. זה פשוט לא בר השוואה".

אשכנזי מדגישה כי "זה לא עניין של טוב או רע, אלא שוני מבני. להשוות שווקים שונים בעולם רק ברמת המדד זה לא נכון. עד נובמבר של השנה שעברה היה נראה שהשוק האמריקאי דוהר קדימה, אבל בניכוי 7 המופלאות (מניות ענקיות הטכנולוגיה מיקרוסופט, אפל, אנבידיה, אמזון, גוגל, מטא וטסלה) הרי ש-493 האחרות בכלל התכווצו. צריך להשוות בנקים לבנקים אחרים, וזה נכון גם לגבי שאר מרכיבי המדדים בתל אביב - גז, נדל"ן, ביטוח. בהסתכלות כזו התשואה בתל אביב הייתה סבירה מאוד בשנה האחרונה".

"צמיחה לא גרועה"

השוק המקומי יעלה?

"אנחנו חושבים שיש בהחלט פוטנציאל עליות בארץ, אבל לא לצפות לעליות כמו אנבידיה. הבנקים למשל משקפים את הדברים החיוביים בכלכלה הישראלית, אם כי זה כמובן תלוי בלא מעט גורמים, מעבר לבעיות המאקרו ה'רגילות' (אינפלציה וריבית, נ"א) ובראשם המלחמה.

"זו חלק מהדינמיקה בשוק. מגיע סיכון חדש שלא יודעים לתמחר אותו, השווקים יורדים דרמטית וככל שעובר הזמן לומדים לחיות איתו. לכן למרות שהלחימה נמשכת חוזרים להתעסק בכלכלה, והסיכון הגאו-פוליטי תופס משקל נמוך יותר. עובדה שהשוק לא חיכה לסוף המלחמה כדי לעלות. תוצאות החברות עולות על הציפיות, רואים שגלגלי הצמיחה בתנועה".

אשכנזי כופרת באמירות לפיהן המצב הכלכלי בישראל רע. "שלא ישתמע שאני חושבת שהכול טוב, יש סקטורים כמו תיירות ובנייה שסובלים מבעיות. אבל אנחנו צופים שנה שיחסית תפתיע לטובה, לפחות את סוכנויות הדירוג שמאוד שליליות כלפי המשק הישראלי.

"בנתוני הלמ"ס רואים שהצרכן הישראלי חוזר לרכוש, רואים ביקוש לעובדים, אפילו בנדל"ן יש התאוששות מסוימת בעסקאות, וגם בתעשיית ההייטק לא באמת הייתה התרסקות. מבחינת הצמיחה המצב לא גרוע - 2% זו צמיחה סבירה", היא מציינת. "מה שמדאיג יותר זה המצב הפיסקלי - הגירעון ונטל החוב, בעיקר כשמסתכלים על הטווח הארוך יותר עם העלייה בהוצאות הביטחון. בינתיים המדינה מצליחה לגייס כסף בשווקים אבל ככל שיעבור הזמן, אם לא תהיה תוכנית סדורה איך חוזרים לנתונים של ערב המלחמה, האמון בשוק המקומי יכול להתערער. חסרה הסתכלות לטווח ארוך".

פיזור על פני "פיקינג"

אשכנזי הייתה כאמור מאלה ש"חינכו" את המשקיעים לפזר את תיק ההשקעות גם בעולם, ולאורך השיחה המילה "פיזור" שבה ועולה. "השווקים כעת בסוג של פרשת דרכים. ההערכות לגבי התחלת ירידת הריבית בארה"ב נדחו ממרץ ליוני, עכשיו מדברים על יולי ויש פתאום אפשרות שהיא בכלל לא תרד השנה. נשאלת השאלה כמה זה יפגע בדוחות החברות (ריבית גבוהה יותר פירושה יותר הוצאות מימון ולכן רווח קטן יותר, נ"א).

"אם הריבית לא תרד כמו שהשוק מצפה, יכולות להיות ירידות במניות. ככל שהשוק עולה, גם הסיכוי לתיקון הולך וגדל".

אשכנזי מעדיפה שלא לעשות "סטוק פיקינג" (בחירה של מניות ספציפיות): "ברגע שכולם מתחילים לדבר במכולת על אנבידיה, אני פחות אוהבת את זה. באופן כללי אנחנו בגישה של פיזור השקעות. אם ננסה לסמן סקטורים מעניינים להשקעה, אפשר לדבר בארץ על מניות הבנקים, חברות הביטוח וקמעונאיות המזון. בחו"ל סקטור הטכנולוגיה שנמצא כיום למעשה בכל התחומים - גם בתעשייה וברפואה למשל. אבל אני מאמינה בגישה של 'לשמור את זה פשוט' בהשקעות. זו לא בושה להחזיק את מדדי הבנצ'מרק בארץ ובחו"ל".

בחלוקה גאוגרפית, אשכנזי מעריכה שהמשקיעים צריכים להמשיך להיות חשופים למניות בארה"ב ובישראל, אך "ניתן לפזר גם למקומות אקזוטיים כמו הודו ויפן. הודו רוצה להחליף את סין כפלטפורמת הייצור של העולם ומבצעת דמוקרטיזציה וגלובליזציה, ויפן מנסה לעודד אינפלציה ולגרום למוסדיים המקומיים לקחת יותר סיכון בהשקעות. לכל אחת מהן יש הבעיות שלה, ובשנה האחרונה השווקים שם עלו בעיקר בגלל הציפיות לשינוי. נדמה שהחדשות הטובות הללו כבר מגולמות באותם שווקים, ועכשיו צריך לראות שהשינוי גם באמת יקרה. אז המדינות הללו יגלמו פוטנציאל נוסף".

"מתנה" בשוק האג"ח

באשר לרכיב הסולידי בתיק, אשכנזי אומרת כי "יש לנו עוד הרבה מאוד זמן ליהנות מהתשואות באג"ח. התשואה יפה ובסיכון נמוך יותר כיום, ומדובר במתנה שלא הייתה הרבה שנים. שוק האג"ח מהווה כיום אלטרנטיבה לפיזור של התיק מעבר למניות, אבל צריך לפעול עכשיו. כשהריבית תרד יהיו רווחי הון באג"ח, ולכן מי שרוצה לקבע פוטנציאל רווח לטווח ארוך יותר, לא נכון להסתפק בקרנות כספיות ופיקדונות בבנקים, אלא צריך לחשוב גם על אג"ח לטווח ארוך".

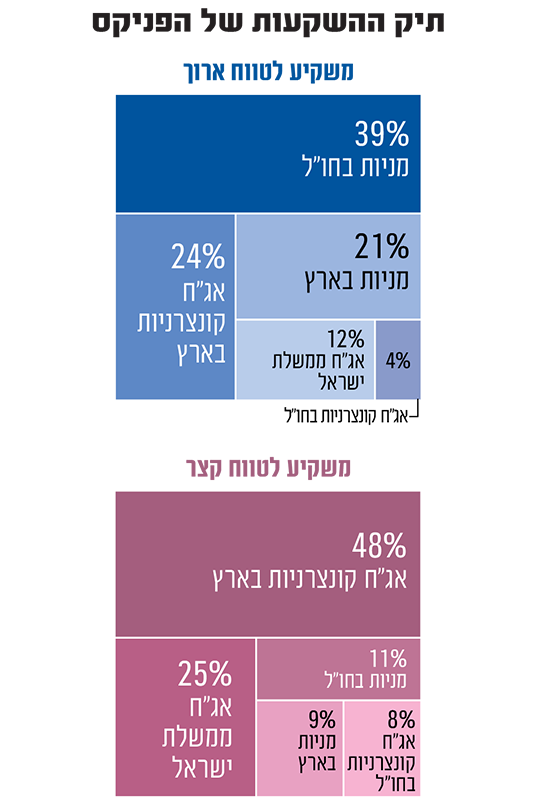

למשקיעים לטווח קצר (שנה-שנתיים), בהפניקס סבורים שצריך לשמור על תיק סולידי של 80% באג"ח (ממנו 30% אג"ח ממשלת ישראל במח"מ של 4 שנים ומעלה, 60% אג"ח קונצרניות בארץ והיתר בחו"ל) ו-20% באפיק המנייתי (45% בארץ והיתר בחו"ל). למשקיע לטווח בינוני (5 עד 10 שנים) הם מעריכים שניתן להגדיל את רכיב המניות לכ-40% ולמשקיע לטווח ארוך (מעל עשור) הם מציעים להשקיע את עיקר הכסף במניות (35% בארץ ו-65% בחו"ל). "אפשר להיות גם 100% במניות אבל זה תלוי בפרופיל של המשקיע והיכולת שלו להסתכל על ירידות כמשהו חולף, ולא למכור הכול במהלך ירידות".

המידע המופיע מסופק ע"י רינת אשכנזי, הכלכלנית הראשית של קבוצת הפניקס בית השקעות בע״מ (להלן: "הפניקס"), כשירות למטרות מידע בלבד ואינו מהווה תחליף לייעוץ ו/או שיווק השקעות בידי בעל רישיון עפ"י דין המתחשב בנתונים ובצרכים של כל אדם. אין באמור משום הבטחת תשואה או רווח. המידע מבוסס על הנחות ועשוי להשתנות מעת לעת, וכן עלולות ליפול בו טעויות ולחול בו שינויי שוק. קבוצת הפניקס עוסקת, בין היתר, בניהול תיקי השקעות, מסחר בניירות ערך, שיווק השקעות, ביצוע פעולות בבורסה, בבנקאות להשקעות וניהול קרנות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.