שוק המניות בתל אביב נסחר בתנודתיות לאור מתקפת הטילים האיראנית בשבת, והמדדים המרכזיים בת"א נעו בין ירידות של 1% לעליות של כ-1.5% בשלושת ימי המסחר הראשונים של השבוע. למרות אי היציבות במסחר, עדיין מדובר בתגובה מתונה יחסית למתקפה האיראנית. ההנחה בשוק היא שבתרחיש של מלחמה, המדדים המובילים היו יורדים ב-5% לפחות.

● החודש החזק של קרנות הפנסיה וההשתלמות: אלו הגופים המצטיינים

● "האריה האיראני שאג כמו חתול", ואלה הזדמנויות ההשקעה

"נכון לעכשיו אין צורך לבצע שינויים חדים בתיק ההשקעות, מתוך הבנה שהתגובה האיראנית סתמה את הגולל לפחות על סבב הלחימה הנוכחי", אומר לגלובס רועי קדוש, סמנכ"ל ההשקעות של חברת הביטוח הכשרה. עם זאת לדבריו, המצב הגאו-פוליטי נותר שברירי: "אין ספק שפרמיית הסיכון של ישראל עלתה באופן משמעותי. מלחמת הצללים מול איראן יצאה לאור והיינו כפסע מהידרדרות למלחמה כוללת".

קדוש נמצא בשוק ההון משנת 2006. הוא החל את דרכו בבית ההשקעות סולומון שוקי הון (שהפך לפריזמה), אחר כך עבר לאקסלנס והיום הוא בהכשרה. "בכל מקום עבדתי 7-8 שנים, מתוך הבנה שהשקעות זה לטווח ארוך", הוא מספר.

רועי קדוש

אישי: בן 45, נשוי פלוס 4, מתגורר בקדימה

מקצועי: סמנכ"ל ההשקעות בהכשרה ביטוח. לפני כן היה מנהל השקעות בפריזמה, וכן מנהל צוות אג"ח באקסלנס

עוד משהו: אוהב לשוט בקיאק ב-06:30 בבוקר

עם זאת, קדוש כן מביע דאגה ביחס לשוק המניות המקומי, כשלדבריו "השווקים בחו"ל פועלים בהתאם לנתונים כלכליים כמו תעסוקה ואינפלציה, אבל בארץ השוק מגיב כעת בעיקר לאירועים הביטחוניים וההשלכות שלהם, כמו חששות מהורדת הדירוג, הגדלת גיוסי החוב על ידי הממשלה וכדומה. כשזה המצב אין משמעות לאמירות שהבורסה המקומית זולה, או שמכפילי הרווח נמוכים. מבחינה כלכלית ישראל מעניינת ומבחינת נתוני המאקרו נכנסנו טוב לאירוע הביטחוני. אבל זה לא רלוונטי למשקיעים, כשהשוק נע בין דיבורים על הפסקת אש לבין זה שחמאס מתנגד לעסקה ושכניסה לרפיח קרובה מתמיד".

איך נכון להתייחס לדולר כעת?

"הדולר יום אחד על 3.76 שקלים ולמחרת יורד ל-3.68. הוא גם עלול להגיע פתאום ל-3.8. במצב עולם נורמלי הדולר צריך להיות ב-3.4 שקלים, למרות הגירעון, אבל כל עוד העננה הגאו-פוליטית מעיבה, קשה לראות אותו מגיע לשם".

בזמן שהורדת הריבית בארה"ב מתרחקת (בגלל נתוני המאקרו החזקים), גם בנק ישראל ממתין בינתיים עם המשך הורדת הריבית במשק. אולם קדוש סבור כי מדובר בטעות: "החלטת הריבית הבאה היא רק בעוד חודש וחצי, כך שעד אז נהיה במצב ששמונה חודשים לתוך המלחמה הריבית ירדה רק פעם אחת, וזה מעט מדי. הנגיד עדיין אומר שסיכון האינפלציה גבוה מסיכון המיתון בישראל בעקבות המלחמה, אבל המשק הישראלי צריך עזרה כאן ועכשיו", הוא מדגיש.

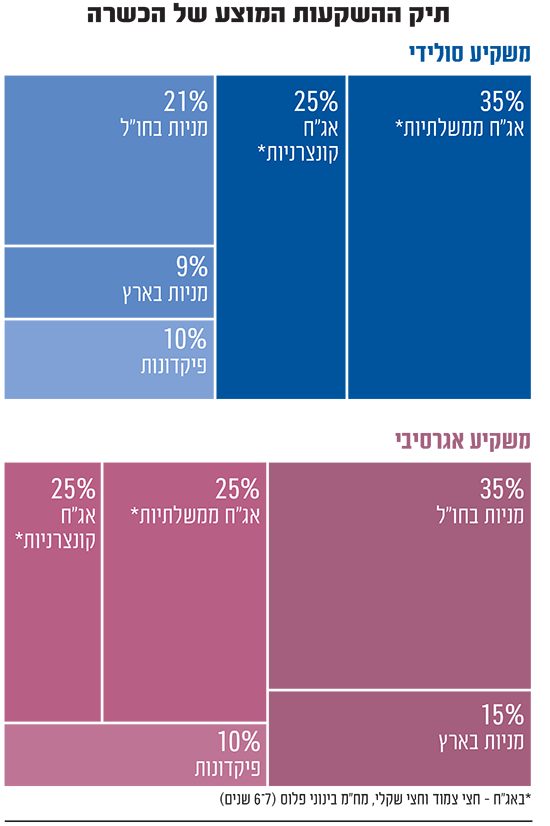

במניות - עד 70% בחו"ל

כשקדוש מתבקש לבנות תיק השקעות הוא מדגיש שמשקל הרכיב המנייתי הולך ברובו (כ-70%) לארה"ב, והיתרה לישראל. למשקיע אגרסיבי הוא ממליץ על חשיפה מנייתית של 50%, ובנוסף חשיפה של 25% לאג"ח ממשלתיות, 15% באג"ח קונצרניות ו-10% בפיקדונות. זאת "כיוון שהשוק מתוח כלפי מעלה וכדאי לשמור כסף ולנצל הזדמנויות כשיגיעו ירידות, בוודאי כשפיקדון או מק"מ נותנים 4%".

בתיק הסולידי הוא מחלק ל-30% במניות, 35% לאג"ח ממשלתית, 25% בקונצרניות ו-10% פיקדונות. לדבריו, "עדיין אפשר לקבל תשואות של 5% לשנה למשך 30 שנה באג"ח ממשלת ישראל - זו תשואה שוטפת מצוינת".

בחלוקה בין אג"ח שקליות לצמודות מדד הוא מקצה חצי בחצי, כדי לתת מענה למצב שהאינפלציה תשוב לטפס משמעותית, אף שזה לא התרחיש המרכזי. מבחינת משך החיים הממוצע של האג"ח (מח"מ) הוא מציע להאריכו לטווח הבינוני של 6-7 שנים, זאת מאחר ש"ישראל במצב טוב יותר מבחינה כלכלית מאשר אירופה וגם ארה"ב, והיא יודעת לצאת ממצבים של מלחמה. אם זה יקרה (סיום מלחמה, ירידת ריבית, נ"א) ברבעון השלישי או הרביעי של השנה - יכולים להיות רווחי הון משמעותיים".

מה לגבי ארה"ב? המדדים בשיאי כל הזמנים והשוק "יקר".

"המצב הנוכחי בשווקים בעייתי. שוק המניות עולה כמעט בלי סטיית תקן ואילו באג"ח יש סטיות משמעותיות - אג"ח ממשלת ארה"ב ל-10 שנים עולה ויורדת בצורה יותר אלימה מאשר שוק המניות. זה מצב פחות בריא ולפי ההיסטוריה, עוד לא קרה שהתשואות ממשיכות לעלות במקביל לעלייה במניות.

"ובכל זאת, אנחנו עדיין במשקל יתר על מניות בארה"ב, כי המשק האמריקאי הצליח להיגמל בצורה יפה ובלי 'הנגאובר' מהזרקת הכסף על ידי הפד במשך עשור. רואים נתונים חזקים בשוק העבודה שם, ולכן אי-אפשר להספיד את המדדים הגדולים. אפשר גם להקצות קצת משקל לאירופה, ששם צפויה הורדת ריבית בקרוב, ואנחנו מסתכלים גם קצת על מניות בקוריאה, סין ויפן".

ל-AI ייקח זמן לחלחל

לגבי "שבע המופלאות", מניות ענקיות הטכנולוגיה שמובילות את הראלי במדדי וול סטריט, לדברי קדוש "יש מי שכבר קורא להן '7 המשוגעות'. מי שחושש שהמדדים יקרים מדי יכול לנטרל את השפעת היתר של המניות הללו באמצעות תעודת סל במשקל שווה על מניות מדד S&P 500.

"אני שומע גם אנשים שאומרים שצריך למכור מניות כמו גוגל, אמזון או מיקרוסופט, וזו נאיביות או תמימות, אם לומר בעדינות. בהנחה שגוגל תמשיך להיות מנוע החיפוש המועדף בעולם, אמזון תמשיך לשלוט בענן, כולם יחכו שאפל תוציא את האייפון 16, ומיקרוסופט תמשיך להוביל בתחום המיחשוב - אי-אפשר שלא להשקיע במניות האלה. אפשר לכל היותר להוריד את המשקל שלהן בתיק ההשקעות.

"אנחנו יותר מפזרים את ההשקעות במניות S&P 500 והורדנו משקל בתחום הטכנולוגיה, בעקבות ההבנה שהריבית בארה"ב תישאר גבוהה לאורך זמן רב יותר. כאמור עברנו למדדי משקל שווה, כדי להוריד את ההשפעה הגדולה של מניית אנבידיה על התיק. כולם מדברים על מהפכת ה-AI אבל אנחנו רק בתחילתה, ייקח זמן עד שזה יגיע לצרכן הסופי".

על אלו סקטורים אתם ממליצים בעולם?

"אנחנו אוהבים את תחום המלונאות. אנשים מנסים לעשות יותר איזון בין בית ועבודה לבין איכות חיים, אנחנו מאמינים שזה יכול להיות מנוע צמיחה".

ובישראל?

"היום הייתי נחשף לישראל ברמה רוחבית (דרך המדדים). לדבר על סקטורים מועדפים כשהשוק נע לפי חדשות מהמלחמה, זה לא נכון".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.