בעולם מקביל ליאור וקס, מנכ"ל אינפיניטי ניהול תיקי השקעות, היה שחקן טניס שולחן מקצועי. הוא לא חלם על קריירה בעולם ההשקעות, למרות שתמיד התעניין בתחום וקרא עיתונות כלכלית. אלא שפציעה בגיל 17 קטעה את החלום ההוא, ולאחר הצבא כשהתחיל תואר במנהל עסקים חיפש עבודה והגיע לתחום המט"ח. "כשסיימתי את התואר כבר היה לי ברור הכיוון בחיים", לדבריו.

● עסקה בגודל פי 2 משווייה: החברה הביטחונית שמזנקת

● משרד המשפטים בוחן ניגוד עניינים במועמדות דורון כהן ליו"ר רשות שוק ההון

וקס פעיל בשוק ההון למעלה מ-20 שנה וזה גורם לו להסתכל בצורה אופטימית גם על המשבר הביטחוני הנוכחי בישראל: "ראיתי כבר כמה פעמים את 'סוף העולם', גם במשבר הסאב פריים בארה"ב ב-2008, כשבנקים קרסו והמשבר חילחל לאירופה וגם לישראל; וגם במרץ 2020 כשאף אחד לא ידע איך יוצאים מהקורונה, וכעת כמובן ה-7 באוקטובר. אבל החיים הרבה יותר חזקים וגם מהמשבר הזה נצא מחוזקים יותר, עם שגשוג ופריחה. ביום שאחרי יש למדינת ישראל כלים וקלפים חזקים ביד, והשאלה היא בעיקר איך מנהלים אותם. אז מדובר כעת בתקופה לא פשוטה שצריך בה לקחת אוויר, לנהל את הסיכונים ולהסתכל על היום שאחרי".

ליאור וקס

אישי: בן 47, נשוי פלוס שניים, גר בראשון לציון

מקצועי: מנכ"ל אינפיניטי ניהול תיקי השקעות. בעבר שימש כסמנכ"ל ניהול התיקים בחברה.

החל את דרכו כסוחר בחדר עסקאות מט"ח ולאחר מכן בניהול תיקים

השכלה: תואר ראשון במנהל עסקים ושני במשפטים מהמכללה למנהל

עוד משהו: אוהד מכבי ת"א בכדורגל

במהלך השיחה וקס חוזר ומדבר על ניהול דינמי וזריז של ההשקעות, שכן "מה שאני אומר היום לא בהכרח יהיה נכון בעוד חצי שנה". הוא מעריך שהתנודתיות בשווקים "צפויה להמשיך להיות כזו, וכדי להתמודד איתה מומלץ לשים דגש על פיזור גיאוגרפי וסקטוריאלי, עם אקטיביות. כשאתה בונה היום תיק השקעות אתה חייב להיות דינמי וגמיש. כל יום יש התפתחויות גם בארץ וגם בעולם, בגזרת האינפלציה והריבית.

"בארץ השאלה כעת היא לא המחיר אלא הסיפור. המחירים בבורסה סופר אטרקטיביים אבל הסיפור של ישראל בעייתי, וימשיך להיות מושפע מהמצב הביטחוני כנראה לפחות עד סוף השנה".

אז מדוע אתה בכל זאת אופטימי לגבי ישראל?

"אני סופר אופטימי כי הכלכלה כאן עובדת, למרות המלחמה. ממשיכים לראות אקזיטים בהייטק, למרות הקשקושים על כך שמשקיעים מהעולם לא יבואו; רק בשבועיים האחרונים אנבידיה רכשה שתי חברות. יש למדינה עצמאות אנרגטית, מאגרי הגז עובדים והסכמי אברהם מייצרים פוטנציאל לצינור נפט ממדינות ערב לאירופה דרך ישראל".

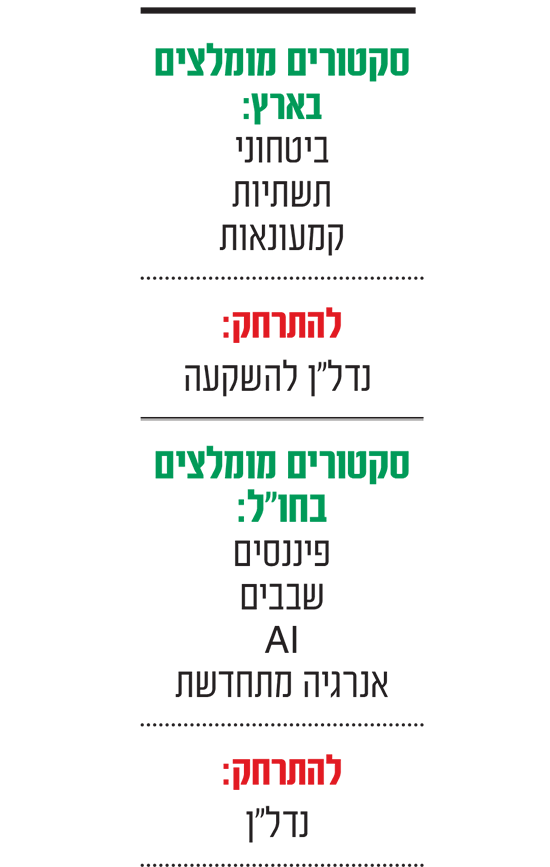

למרות עלייה של מאות אחוזים במניות הענף בעקבות המלחמה, מניות הפועלות בתחום הביטחוני עדיין מעניינות לדעתו: "ישראל תצטרך חלקים לטנקים ונגמ"שים וגם אירופה מתחמשת בגלל מלחמת רוסיה-אוקראינה. עלה הרבה כסף ליירט את מתקפת הטילים והכטמ"בים של איראן, אבל זה קמפיין פרסום שהיה אחד הזולים ביחס לפוטנציאל. כעת העולם יעמוד בתור לרכוש את הטילים שלנו. חברות במעגל השני שמייצרות את החלקים, כמו מנועי בית שמש, עשות ועוד, ייהנו מכך, בנוסף לחברות לוויינים ורחפנים".

בטווח היותר ארוך, וקס מסמן את התשתיות והקמעונאות: "נולדים בישראל כמעט 180 אלף תינוקות בשנה, פלוס עלייה. בעשור הקרוב נצטרך עוד תשתיות, נדל"ן ובנייה, בנקים. ההשקעות בבורסה יגדלו וגם הפנסיה, וכל אלה הם מנוע צמיחה ייחודי ביחס לרוב המדינות, בטח ב-OECD".

בחו"ל "להיות במדדי משקל שווה"

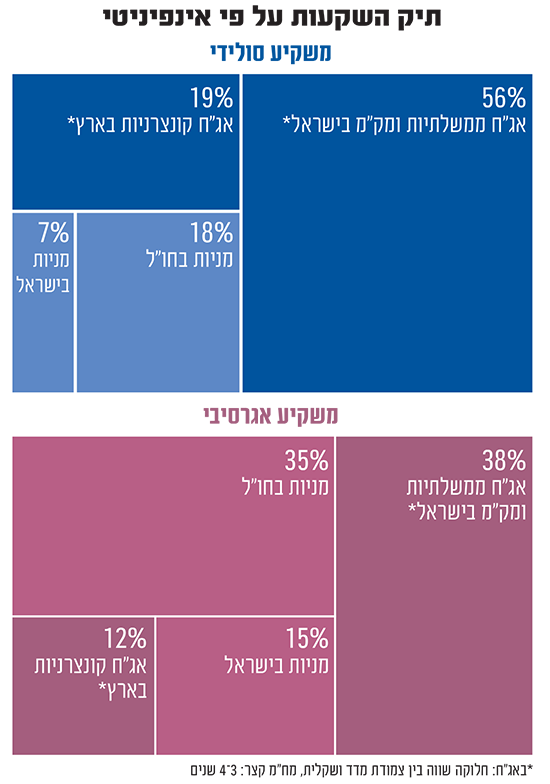

בבואו לבנות תיק, וקס מציע למשקיע אגרסיבי להקצות 50% מהכסף למניות ו-50% לאיגרות חוב. את רובו של החלק המנייתי (כ-70%) הוא מקצה לארה"ב והיתר לישראל, כש"בשוק המקומי כדאי לשים לפחות 50% מההחזקה במדדים מובילים וסקטוריאליים, כמו תעשיות ביטחוניות וקמעונאות". בגזרת האג"ח הוא ממליץ לשים 75% מהרכיב בחוב ממשלתי במח"מ של 3-4 שנים ובמק"מ (מלווה קצר מועד לשנה של בנק ישראל, נ"א), ואת היתרה באג"ח קונצרניות בדירוג A מינוס ומעלה - רק בחברות שהן "לא ממונפות". בשל חששות אינפלציוניים הוא מציע לחלק את רכיב האג"ח לחצי צמוד מדד וחצי שקלי.

למשקיע סולידי הוא ממליץ על הקצאה של 25% מהתיק למניות והיתרה באג"ח, כאשר החלוקה הפנימית זהה: במניות כ-70% בחו"ל והיתרה בישראל ובאג"ח 75% מהרכיב בממשלתיות והיתרה בקונצרניות, כאשר כאן הוא מעדיף חברות בדירוג AA ומעלה.

באשר להשקעות בחו"ל וקס לא מזהה כיום הזדמנויות ברוב השווקים, למעט ארה"ב, למרות שהיא נחשבת "יקרה" במונחים של מכפילי רווח. הוא מסייג כי ענקיות הטכנולוגיה כבר יקרות וכדאי להתמקד במניות השורה השנייה. "מדד ה-S&P 500 נמצא בשיא אבל מי שמושך את המדד, הקטר, הן חברות גדולות שבאמת מאוד יקרות", הוא אומר. "זה נכון גם לנאסד"ק. לכן כדאי היום להיות במדדי משקל שווה (מדדים שנותנים משקל זהה לכל מניה במדד, ולא בהתאם לשווי השוק של החברה, נ"א) ולקחת את הבינוניות שיהיו הקטר הבא".

"ה-AI היא מהפכה כמו האינטרנט"

אם יש תחום אשר וקס מדבר עליו בהתלהבות גלויה הוא הבינה המלאכותית (AI). לדבריו, "ה-AI שקול להמצאת האינטרנט. כמו שהאינטרנט שינה את החיים וכשהטלפון נכבה אתה לא יודע איך להגיע ליעד בלי ווייז, כך גם ה-AI. הוא ישנה את הצורה שבה לומדים, עובדים, קונים, צורכים וחושבים. אבל בניגוד למהפכת האינטרנט שהתפתחה יחסית לאט, היום השינויים הם ברמה יומית; אתה יכול לקחת 1,000 מסמכי PDF ותוך שנייה לקבל תקציר. במקום לכתוב מאמר לעיתון במשך חודש אתה יכול להכין אותו ב-10 דקות. זה שינוי טקטוני וצריך להבין אותו.

"מבחינת המשקיעים זה אומר שיש סקטורים שהם יקרים אבל יש יישומים שהם די בהתחלה. זה נכון גם ל-AI בתחומי פינטק, רפואה ועוד. העולם הולך לטכנולוגיה, רובוטיקה, AI, ובסוף הכול יתבסס על השבבים".

הסקטורים המועדפים על וקס בוול סטריט הם תחום הפיננסים וכאמור מניות AI ושבבים. בשאלה אם מניית אנבידיה יכולה להמשיך לעלות, הוא סבור כי "היא יצרה לעצמה יתרון תחרותי גדול בתחומה, אבל ככל שהתחום ימשיך להיות חם, עוד חברות ינשפו בעורפה ויהיה לה יותר קשה".

האם השווקים ימשיכו לעלות למרות רמות המחירים הגבוהות בארה"ב?

"אנחנו נמצאים כעת בתקופה תנודתית אבל אין לי ספק שהריבית כן תצליח בסופו של דבר לקרר את הכלכלה האמריקאית. הפד (הבנק המרכזי של ארה"ב) מגיע עם מחסנית מלאה ולכן כן נראה הורדות ריבית השנה, אפילו אם רק אחת או שתיים, ולקראת סוף השנה נראה עליות בשווקים, בוודאי בסקטורים שייהנו מהורדת ריבית, כמו אנרגיה מתחדשת. המגמה של הורדת הריבית תיתן רוח גבית לשווקים ושנת 2025 צפויה להיות חיובית בזכות כך".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.