המלחמה בישראל גוררת הדים בכלכלות המקומית והגלובלית, השווקים ברחבי העולם שוברים שיאים, האינפלציה בארץ ובארה"ב מסרבת להוריד ראש, אבל האם כל אלה הם סיבות לשינויים דרמטיים בתיק ההשקעות שלכם? אם תשאלו את רבקה אלגריסי, מנהלת אגף ייעוץ ומחקר בבנק הפועלים, התשובה שלילית.

● זוהר לוי בדרך להפוך לאיש החזק בדירקטוריון פז: רכש מניות ב-247 מיליון שקל

● איך הפכו מניות השירותים לתחום שמדליק את השוק האמריקאי

"המפתח להצלחה בהשקעות טמון בניצול משברים והתמדה. בלי לזגזג", היא אומרת בשיחה עם גלובס. "משקיע מצליח הוא כזה שמשקיע לאורך זמן ולא מבצע יותר מדי שינויים בתיק ההשקעות. אם מאמינים בחברה והתוצאות טובות, לא צריך לזגזג, אלא 'לשבת' על המניה לאורך שנים. יש לנו לקוח מיועץ כבר הרבה שנים", היא מספרת. "בשנת 2016 קנו עבורו מניות של אנבידיה ב-15 אלף שקל. זה מוחזק אצלו עד היום ושווה מיליון שקל. מי שמימש לאורך השנים מניות כמו אפל, מיקרוסופט או גוגל כי חשב שהן יקרות מדי, בסוף ראה שהן המשיכו לעלות".

לאלגריסי, בת 56, יש קילומטראז' בשוק ההון בשורה של תפקידים. היא הייתה מנכ"לית חברת ניהול התיקים פעילים, ניהלה את הקרנות של פריזמה ולפני כן הייתה חברת הנהלה בבנק מסד. היא נחשפה לעולם ההשקעות במהלך לימודיה האקדמיים ומעידה שזה ריתק אותה מיד: "מדובר בתחום דינמי שמחובר לכל מה שקורה בארץ ובעולם. לכל דבר יש משמעות כלכלית, תרגום למספרים ופרמטרים כלכליים, גם למלחמה".

אינפלציה זה לא תמיד רע

בכל הנוגע למאבק באינפלציה, שנת 2024 נפתחה גם בישראל וגם בארה"ב בתקווה להתמתנות בעליות המחירים ולהורדות ריבית. אלא שבשבועות האחרונים נראה שהתקוות הללו הולכות ומתרחקות, ויותר ויותר כלכלנים מעריכים כי המאבק באינפלציה רחוק מסיומו ושספק אם נראה הורדות ריבית השנה.

אלגריסי טוענת שדווקא האינפלציה יכולה להסביר כעת את העליות בשווקים: "איך יכול להיות שהשווקים עולים למרות שהריבית גבוהה כל כך (4.5% בישראל ו-5.5% בארה"ב, נ"א)? היית מצפה שהשווקים יגיבו בצורה הפוכה, כפי שקרה בתחילת העלאות הריבית ב-2022.

"פעם היינו אומרים שמניות זה מגן אינפלציוני כי החברות מתרגמות אותה לעליית מחירים ושיפור רווחיות, והציבור איכשהו מקבל זאת ומבין שזה קורה בגלל עליית מחירי חומרי גלם ומחסור בכוח אדם. מתלוננים ומשלמים. באופן אבסורדי אינפלציה ברמות הנוכחיות (2.8% בישראל ו-3.4% בארה"ב, נ"א) טובה לשווקים, כי החברות יכולות להעלות מחירים בצורה משמעותית, אפילו יותר מפעם אחת, ולהגדיל את ההכנסות, וזה מחלחל לשורה התחתונה".

הדבר בא לידי ביטוי בכך ש"בעונת הדוחות הנוכחית רואים עלייה של 5% בהכנסות של חברות מדד S&P 500, וזאת כשהצפי היה שלא יהיה שינוי בהכנסות. לכן, למרות הריבית הגבוהה שוק המניות מגיב טוב, והתוצאה היא המשך עליות בשווקים לשיאים חדשים", אומרת אלגריסי.

הזדמנויות כיום בישראל

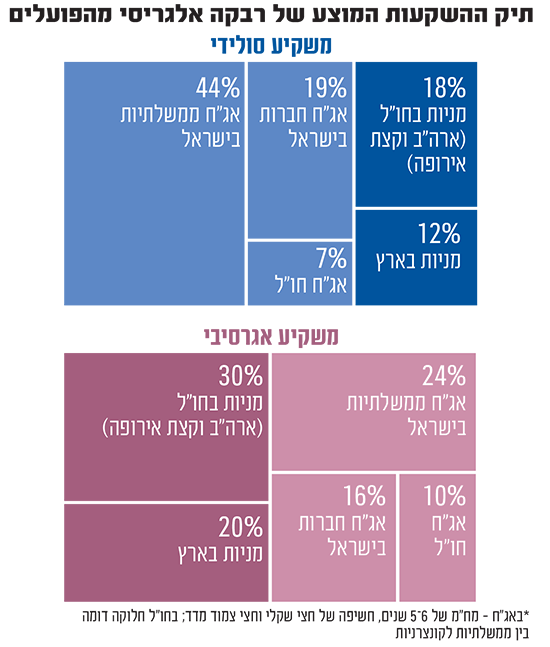

כשאנחנו מבקשים מאלגריסי לבנות תיק השקעות, היא ממליצה ללקוח סולידי להקצות כ-30% למניות והשאר לאיגרות חוב. למשקיע אגרסיבי יותר ההמלצה היא 50% מניות ויותר. לגבי כל אחד מסוגי המשקיעים היא מקצה כ-60% מהאפיק המנייתי להשקעות בחו"ל, בעיקר בארה"ב ואירופה, אבל גם חלק קטן בדרום קוריאה, יפן והודו "שהם שווקים עם סיכון גבוה יותר".

בנוסף, היא מקצה נתח משמעותי של 40% להשקעות בישראל, וזאת על אף המלחמה והאי-ודאות הגדולה. הסיבה היא אותה תובנה שחלקה אלגריסי עם משקיעים בדבר ניצול משברים: "כשמגיעים משברים תמיד נוצרות גם הזדמנויות". היא ממליצה על חברות ישראליות שחלק ניכר מהכנסותיהן מגיע מחו"ל כמו טבע, נייס ואלביט "אשר מושפעות יותר מחו"ל מאשר מהארץ", ומסבירה כי השוק המקומי זול יותר מארה"ב ויש לו פוטנציאל גדול. "מספיק שיש דיבורים על עסקת חטופים והשוק קופץ ב-2%-3%", היא מציינת. "ברגע שתהיה רגיעה נראה ריבאונד, ולכן כדאי להיות בפוזיציה מתאימה שלא לפספס את העליות כשהן יגיעו".

ברכיב הסולידי אלגריסי ממליצה להשקיע את רובו בישראל ובין 5% ל-10% באג"ח בחו"ל, כאשר החלוקה היא השקעה של 70% באג"ח ממשלתיות והיתר בקונצרניות. "צריך להחזיק חלק מהאג"ח בחו"ל כדי לנהל את החשיפה המטבעית וגם כדי שיהיה רכיב הגנתי בתיק למקרה של פיחות בשקל בגלל המלחמה", היא מסבירה. כזכור, השקל צלל בתחילת המלחמה לרמות של יותר מ-4 שקלים לדולר, ובחודשים האחרונים נע בטווח רחב יחסית של 3.56 עד 3.83 שקלים לדולר.

את ההעדפה לאג"ח ממשלתיות היא מסבירה בכך ש"התשואות מאוד טובות, תשואות גבוהות בסיכון נמוך. כשזה המצב גם באג"ח חברות, לא צריך ללכת לאג"ח זבל, אלא להישאר בדירוגים גבוהים".

מה שכן עשוי להעיב על השווקים הוא הגירעון הגבוה. "זה אחד מסימני השאלה הגדולים", מזהירה אלגריסי. "היעד של הממשלה היה 6.6% ובשוק 'לא קונים את זה' ומעריכים שיגיע ל-8%, כלומר 160 מיליארד שקל. יהיה צורך בהנפקות עצומות ויש אי ודאות גדולה סביב התקציב. התוצאה של גירעון גבוה היא משולשת - העלאת מסים, לחצים להיחלשות השקל וסביבה אינפלציונית גבוהה יותר. כך שיש סיכוי שנעבור את ארה"ב בקצב האינפלציה ולכן הריבית לא תרד בשלב הזה בישראל. בהתאם היא ממליצה להקצות חצי מהרכיב האג"חי בתיק לאפיק השקלי וחצי לאפיק צמוד מדד, וכן שהמח"מ יהיה בינוני, בטווח של 5-6 שנים.

"למשקיעים הזרים ברור שנקלענו לאירוע מורכב והם רוצים לראות האם הממשלה תטפל בו בצורה אחראית בשנים הקרובות, באמצעות העלאת מסים וצמצום הוצאות, כך שהם יבינו שזה אירוע זמני וחולף. טיפול בצורה לא אחראית יכול לייצר משבר", היא מזהירה. "להגדיר יעדים לצמצום הגירעון בשנתיים-שלוש הקרובות זה לנהוג באחריות".

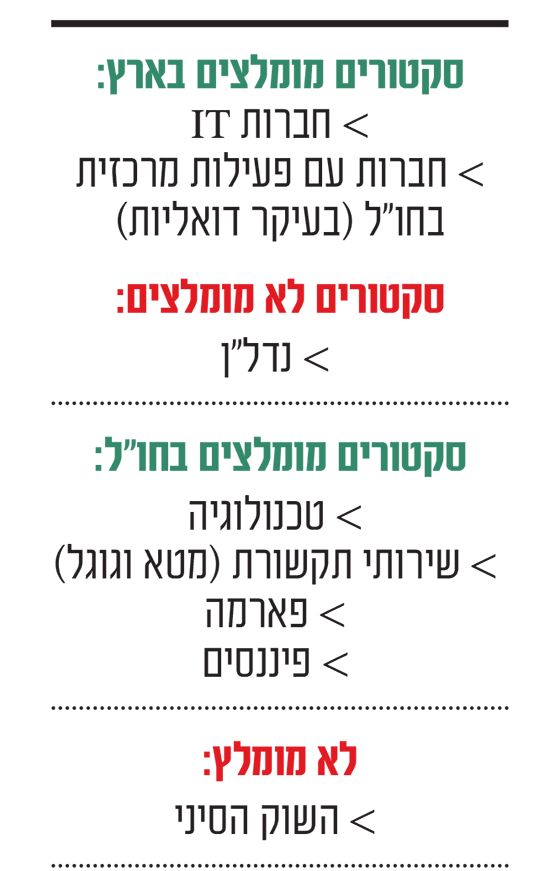

דואליות, שבבים ופארמה

בבחינת סקטורים מועדפים בימים אלה, אלגריסי מעריכה שבארה"ב כדאי לתת דגש על הטכנולוגיה כמובן בגלל ה-AI, ומזכירה את "הרווחיות האדירה בתחום הענן וגם הרכב החשמלי". כן היא ממליצה על תחום שירותי התקשורת (מטא וגוגל) שלדבריה "תמחור המניות בו סביר ביחס ל-5 השנים האחרונות ויש צפי לצמיחה גבוהה". עוד היא מציינת לחיוב את תחום הפארמה והציוד הרפואי ש"התאוששו השנה וימשיכו לצמוח ככל שהעולם גדל ומזדקן".

בישראל היא ממליצה על תחום ה-IT: "ראינו דוחות טובים לחברות כמו מטריקס וחילן", ובאופן כללי מעדיפה חברות שפחות מוטות לשוק המקומי, כך שפגיעת המלחמה בהן מינימלית, ובאופן ספציפי חשיפה לחברות כמו טבע, סאפיינס, טאואר ונובה". השתיים האחרונות מתחום השבבים ש"רואים יציאה מההאטה בו".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.