בחודש שעבר נחשף בגלובס שאלטשולר שחם מתכוון להקטין את החשיפה של לקוחותיו למניות בישראל מ־20% מהתיק המנייתי כיום ל־10% בלבד. המהלך של בית ההשקעות הגדול בישראל בתחום קופות הגמל עורר הדים בשוק ורבים מהמתחרים, למרות שהם מכירים בצורך להוציא כספים מהמדינה, טענו שמדובר בתמהיל השקעות שהולך רחוק מדי.

● השקל מתחזק מול הדולר ונסחר בשיא של חודשיים. אלו הסיבות

● ניתוח | זו הייתה הבוננזה של קיבוץ יזרעאל, ואז השווי שלה התכווץ בכמעט 7 מיליארד שקל

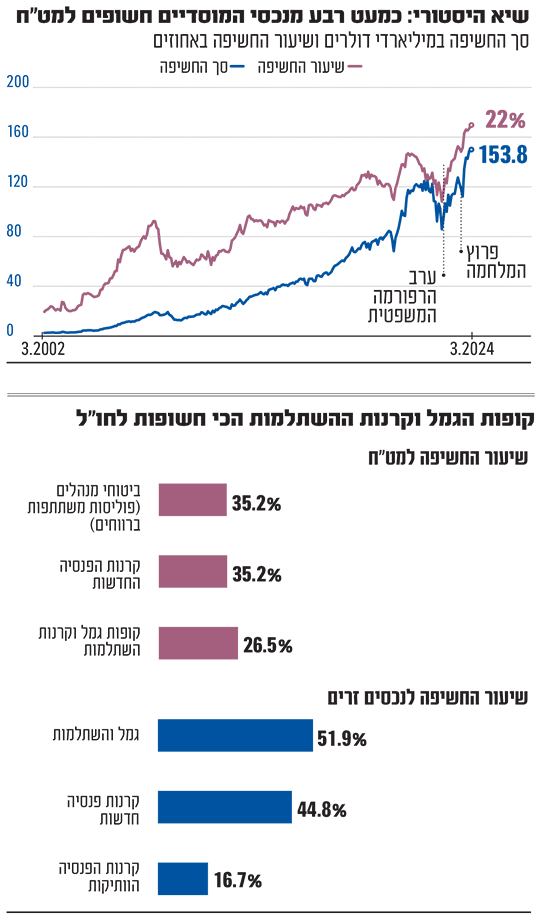

אולם כעת מתברר כי כאשר בוחנים את סך החשיפה של כלל הגופים המוסדיים (מנהלי חסכונות הציבור) לנכסים בחו"ל, הרי שזו ממשיכה לשבור שיאים ונכון לסוף חודש מרץ היא עמדה על כ־42% מכלל ההשקעות שלהם. מדובר על עלייה של כ־3% בחשיפה לחו"ל מאז פרוץ המלחמה בעזה, כך שכיום ההשקעות בנכסים זרים של גופים מוסדיים בישראל עומדת על כמעט 300 מיליארד דולר.

הוצאת הכספים מישראל להשקעות בחו"ל אינה דבר חדש כמובן. לקרנות הפנסיה החדשות לבדן מופקדים מדי שנה כ־60 מיליארד שקל, ויחד עם יתר מוצרי החיסכון, השוק הישראלי הפך לקטן מדי עבור המוסדיים. הבורסה בת"א מתאפיינת בנזילות נמוכה כשהיקף המניות הזמינות למסחר קטן יחסית. בנוסף היא מציגה מתחילת השנה שעברה ביצועי חסר משמעותיים אל מול הבורסות בעולם בשל הטלטלות הפוליטיות, החברתיות והביטחוניות שפוקדות את ישראל בשנתיים האחרונות.

אלכס זבז'ינסקי, הכלכלן הראשי בבית ההשקעות מיטב, מציין כי מאז החל קידום החקיקה המשפטית ע"י הממשלה, קטנה חשיפת הגופים המוסדיים לשוק המקומי ב־10 מיליארד דולר, כאשר סך החשיפה לנכסים הזרים (כולל באמצעות הנגזרים) עלתה ב־67 מיליארד דולר.

המגמה בולטת במיוחד אצל גופי הגמל וההשתלמות, שם היא עלתה ל־51.9% לעומת 47.7% לפני המלחמה ו־41% בסוף 2022. בקרנות הפנסיה, שנהנות עדיין מאג"ח מיועדות שהנפיקה עבורן ממשלת ישראל, החשיפה עמדה נכון לסוף מרץ על פחות מ־45%, לעומת 38.7% בסוף שנת 2022. בקרנות הפנסיה הוותיקות החשיפה נמוכה בהרבה והשינוי מזערי מאוד - עלייה מ־16.1% בדצמבר 2022 לכדי 16.7% במרץ האחרון.

הפער בין חשיפה למט"ח לנכסים זרים

ההעדפה או כפי שהם קוראים למגמה "ההכרח" של הגופים המוסדיים להוציא כסף לחו"ל, מביאה גם לגידול בחשיפה שלהם למט"ח. לפי נתוני בנק ישראל, חשיפת הנטו של כלל הגופים המוסדיים למט"ח עלתה בחודש מרץ לשיא חדש של 21.7%, כלומר 154 מיליארד דולר. אם נלך עשור אחורה היא עמדה על 12.3% בלבד במרץ 2014, ובתחילת המילניום, בשנת 2002, על פחות מ־2.5%.

הפערים בין שיעורי החשיפה למט"ח לבין סך ההחזקות של הגופים בנכסים בחו"ל, שכפי שאפשר לראות גבוה בהרבה, נובעים מכך שחלק ניכר מההשקעות בחו"ל נעשה באמצעות חוזים, או בשקלים. מנגד, החשיפה לחו"ל כוללת גם רכישת אג"ח של ממשלת ישראל שנעשה בדולרים.

זבז'ינסקי ממיטב מסביר כי "באופן כללי המוסדיים לא רוצים חשיפה גבוה מדי למט"ח, כי בסוף הם משלמים פנסיות או קרנות השתלמות בשקלים. לכן, כשהם יוצאים החוצה משוק ההון המקומי וקונים נכסים בחו"ל יש להם שתי דרכים להימנע מלהגדיל חשיפה למט"ח. הראשונה היא לבצע הגנות מטבע (גידור, שכאמור כרוך בעלות לא קטנה). והשנייה היא לקנות נכסים, בעיקר מניות, באמצעות חוזים, לדוגמה על מדד ה־S&P 500. אז אין להם חשיפת מט"ח חוץ מהפרמיה שהם משלמים וזו הדרך העיקרית בה הם פועלים לאחרונה".

יש סיכונים אבל גם יתרונות

אולם החשיפה הגדולה הזו מביאה עמה גם סיכונים, כיוון שהיא יכולה להשפיע ישירות על תשואות מוצרי החיסכון, ככל שיהיו שינויים בשערי החליפין.

"תנודתיות שער החליפין היא סיכון משמעותי", אומר זבז'ינסקי. "אם מחר ממשלת ישראל מגיעה להסדר מדיני, עסקה להשבת החטופים, בחירות או הסכם עם סעודיה לדוגמה, שער הדולר למשל יכול להגיע ל־3.3 שקלים לדולר. אם היום החשיפה למט"ח נעה בין 25% ל־30%, אפשר לקבל ייסוף של 5% לשקל וזה יגרום להפסדים גדולים לחוסכים. לכן הגופים המוסדיים מגדילים חשיפה, אבל לא הולכים איתה רחוק מדי כי כולם מחכים שהאירוע הגאופוליטי יסתיים".

מנגד, יובל באר אבן, מנהל השקעות העמיתים במגדל ביטוח ופיננסים, מסביר כי חשיפת מט"ח מאפשרת לגוון את חשיפות המטבע במסלול ההשקעות. "חשיפה גדולה מהווה הגנה חלקית מפני ירידות בשווקים ובישראל (הרחבה בהמשך). חשוב לזכור שלגידור המטבע יש עלות שעומדת על 1.5%־2% בשנה, כך שכאשר חשיפת המט"ח גבוהה יותר, הוצאות הגידור במסלול פוחתות".

למעשה, פעולת הגידור הזו היא שהשפיעה לאורך שנים על שער החליפין שבין הדולר לשקל והיא שיצרה את הקשר בין עליית המדדים בארה"ב לבין השקל. "כעיקרון, החשיפה למט"ח מחזקת את השקל, למרות שראינו את הקשר הזה מתנתק עם תחילת שינויי החקיקה. שהשוק עולה, לדוגמה מדד ה־S&P 500 עולה, החשיפה של הגוף המוסדי למט"ח עולה וכדי לא להגדיל את החשיפה הוא מוכר דולרים. ואז, כשהשוק עלה השקל התחזק וכשהשוק ירד השקל נחלש. אולם מתחילת 2023 הקשר הזה השתבש כי כולם רצו לקנות מט"ח וכך גם כששוק המניות עלה השקל נחלש".

אז מה משפיע היום על שער הדולר־שקל? זבז'ינסקי ממיטב: "החדשות. כל הדברים הקלאסיים של כלכלה, ריביות, שוק המניות או עודף השקעות, יש תרומה שולית ומה שמזיז את שער החליפין זה כן הסכם או לא הסכם, כן עסקה או לא עסקה".

הכלכלן הראשי של מיטב דש, אלכס זבז'ינסקי / צילום: רמי זרנגר

באר אבן ממגדל: "שער השקל מושפע מהמון גורמים. אין ספק שלשינויי חשיפה מהותיים של מוסדיים יש השפעה אבל השוק מספיק משוכלל ומכיל כאמור שחקנים רבים. יחד עם זאת, ראוי לציין שבשנה החולפת המסחר בדולר־שקל מתאפיין במחזורים דלילים יותר, וכך עסקאות שבעבר היו 'נבלעות במסחר', היום משפיעות יותר".

על פי נתוני בנק ישראל, כפי שיש שונות גדולה בשיעור ההחזקה בנכסים מעבר לים בין מוצרי החיסכון, יש שונות ביניהם גם בחשיפה למט"ח. גופי הגמל והשתלמות מחזיקים את החשיפה הגבוהה ביותר בקרב המוסדיים של 26.5%. לפני המלחמה החשיפה שלהם עמדה על 23% ואילו לפני הרפורמה המשפטית, בסוף 2022, החשיפה למט"ח עמדה על 18.2%. בקרנות הפנסיה החדשות החשיפה היא של 22.8%, שוב, נמוכה יותר בשל האג"ח המיועדות, אך גם כאן מדובר בעלייה חדה לעומת 16% בלבד בסוף 2022.

גם הבורסה בתל אביב מנסה לפזול לחו"ל

נתוני החשיפה שוברי השיאים של המוסדיים המקומיים לחו"ל מתפרסמים כמעט במקביל לפרסום של הבורסה בתל אביב על כוונתה להתחיל לפעול גם בימי שישי (ובמקביל לבטל או לקצר את המסחר בראשון). המהלך נועד להחזיר לזירה המקומית משקיעים זרים שיצאו מישראל בשנה וחצי האחרונות. "התאמת ימי המסחר של הבורסה למקובל בעולם, תסייע בהגברת הנגישות לשוק המקומי עבור משקיעים בינלאומיים אקטיביים ופאסיביים", הסבירו בבורסה בקול הקורא שפרסמו לטובת המהלך.

המהלך אולי יגדיל מעורבות של משקיעים זרים ואולי גם של אלו המקומיים בבורסת ת"א, אך הוא לא צפוי להקטין חשיפת מוסדיים למט"ח, כיוון שכאן מדובר בהחלטות מאקרו שנעשות לפי מצב המדינה וללא קשר להתאמת פעילות מול בורסות מקבילות.

יו"ר רשות ני"ע, ספי זינגר, אמר השבוע בכנס אלי הורוביץ כי עוד קודם למלחמה חלה ירידה בהשקעות הזרות בישראל: "המלחמה האיצה את המגמה הזו. המשקיעים הזרים הוציאו מהבורסה בישראל כ־34 מיליארד שקל (8 מיליארד במניות, 14 באג"ח ממשלתי, 6 במק"מ ו־5 באג"ח קונצרני) ומי שספג חלק גדול מהסחורה אלו בעיקר המוסדיים הישראליים.

"זה מעיד על חשיבות המוסדיים לשוק ההון. אבל גם מאיר את צד הסיכונים. היקף הנכסים המנוהלים בידי הגופים המוסדיים גדל בקצב מסחרר ועומד כיום על כ־2.5 טריליון שקל (ללא קרנות נאמנות). אנחנו צריכים להבטיח את גיוון מקורות האשראי, נזילות הבורסה וגם להישמר ממצב בו המוסדיים יהיו 'גדולים' על המשק הישראלי, והשקעות בחברות שאינן חברות ענק יהיו מתחת לרף ההשקעה שלהם".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.