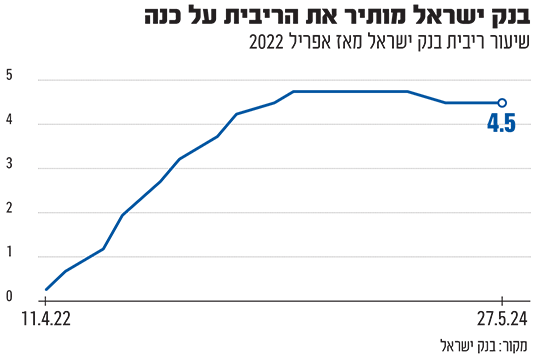

בפעם השלישית ברצף, בנק ישראל מותיר את הריבית ללא שינוי על רמה של 4.5%. זוהי הרמה הגבוהה ביותר כמעט 20 שנה, חרף העובדה שבינואר האחרון, בצל השלכות המלחמות, הורידו בבנק את הריבית ב־25 נקודות בסיס. באותה החלטה, אי־שם בינואר, אותת בנק ישראל על כוונתו להוריד את הריבית בהדרגה, אבל לפחות בינתיים זה לא קורה.

● סימן מדאיג: הנתון הישראלי שזינק לשיא של 13 שנה

● אלה שני המועמדים הסופיים לתפקיד הממונה על רשות שוק ההון

בהודעה לאחר ההחלטה, סימנה הוועדה המוניטרית את פרמיית הסיכון כגורם המשמעותי ביותר להותרת הריבית על כנה: "מידת אי־הוודאות הגיאופוליטית המתמשכת מתבטאת ברמה גבוהה של פרמיית הסיכון של המשק".

כשבוחנים את נתוני המאקרו של ישראל, רוב ההערכות הן שבנק ישראל נמצא בבעיה. הוא יתקשה מאוד להוריד את הריבית לפחות בחודשים הקרובים. גם בשווקים לא מתמחרים תסריט אחר.

עד כה, בכל החלטה מאז תחילת השנה בנק ישראל נמנע מלהקל על המשק ולהוריד את הריבית, בשל חוסר היציבות בשווקים הפיננסים. שער השקל היה רווי תנודות לאור חוסר הוודאות בשווקים, ועמד בפיחות אל מול הדולר. בנק ישראל המחיש את מצב השקל בחודש מרץ האחרון בציינו שלולא חוסר הוודאות של המלחמה וחוסר היציבות הפוליטית בשנה שעברה, השקל היה מתווסף בכ־20 אגורות יותר.

הורדת ריבית הייתה מביאה ככל הנראה לפיחות נוסף של השקל, ולעלייה במחירי הסחורות המיובאות. נוסף על כך, צניחה של המטבע הייתה יכולה להבריח משקיעים, ובמקרה קיצון ליצור סערה בשווקים. בתקופה האחרונה המסחר בשקל מתנהל ביציבות. אמנם עדיין תנודתי, אך לאורך החודש האחרון המשיך לנוע סביב שער ה־3.7 שקלים לדולר. מאז ההחלטה הקודמת התחזק השקל ב־1.2% אל מול סל המטבעות. עם זאת, הוא עדיין מצוי בפיחות.

אם כן, גם אם בבנק היו מוכנים לראות פיחות קל בתמורה להורדת הריבית, ישנן סיבות נוספות שתומכות בהותרת המצב על כנו.

האינפלציה עולה ומגבירה את הסיכון

שני אלמנטים נוספים שתומכים בהחלטת בנק ישראל והנגיד אמיר ירון הם האינפלציה והריבית. למורת רוחה של הוועדה המוניטרית, מדד המחירים בחודש האחרון הרים ראש והתחזיות בשווקים העלו את האינפלציה העתידית לעבר הרף העליון של יעד יציבות המחירים, 3%, ולעיתים אף מעליו.

למה זה קורה? ישנן שלל סיבות, כמו למשל התייקרות חדה במחירי כרטיסי הטיסה, ורובן קשורות לצד ההיצע. עלייה במחירי התובלה, תנודות בשער החליפין והיעדר חלופות לשוק הישראלי, כמו למשל רכישת מוצרי אופנה בחו"ל. כמו כן, הרבה מהחברות הקמעונאיות ניצלו את התקופה בכדי להעלות מחירים, כשלא בטוח אם הן היו מבצעות מהלכים אלו שלא בזמן חירום לאומי, כשעין הציבור מתמקדת במלחמה.

הוועדה סימנה את האינפלציה כגורם בעל סיכון לתמונה הכלכלית: "ההתפתחויות הגיאופוליטיות והשפעתן על הפעילות במשק, פיחות בשקל, מגבלות ההיצע המתמשכות על הפעילות בענף הבנייה והתעופה, ההתפתחויות הפיסקליות ומחירי הנפט בעולם". הודעת בנק ישראל הדגישה כי בעת האחרונה חלה עלייה בדינמיקת האינפלציה.

לשיעור הריבית אין אפקט על שינויים בצד ההיצע, שכן הריסון המוניטרי נועד למתן את צד הביקושים במשק על ידי גידול בעלות ההלוואות והפיכת ההשקעות הסולידיות לאטרקטיביות ביותר. לכן העלאת ריבית במקרה הזה לא הייתה מסייעת במיוחד להורדת האינפלציה. עם זאת, ריסון של הריבית עשוי היה להגביר את הביקושים עוד יותר.

הגירעון תופח וצפוי לעלות עוד

אלמנט נוסף שמכביד הוא הגירעון הממשלתי. העלייה בשיעור הגירעון, שלא נובעת מעלויות המלחמה, הגיע בחודש האחרון אל מעבר לשיעור שאישר האוצר בתקציב המעודכן. האוצר הראה שכבר כעת הגירעון עומד מעל היעד השנתי (6.6%), ואפילו בחברות הדירוג מעריכים כי הממשלה לא תצליח לעמוד ביעד שהציבה לעצמה. לשיטתן, הגירעון צפוי לעמוד על 7.5%־8%.

בשורה התחתונה, נדרשת שורת צעדים ממשלתיים כדי להוריד את האינפלציה ולהקטין את הגירעון. ארגז הכלים של בנק ישראל עצמו מוגבל, והריבית היא הכלי העיקרי שיש בידו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.