כשאתם בוחרים קרן סל (ETF) יש חשיבות להחזקות שלה. אך עשויה להיות חשיבות רבה אפילו יותר לזהותם של מי שמחזיקים בקרן פרט לכם. שכן תשואות של קרן לרוב אינן תלויות רק בהתנהגות המניות שהיא רוכשת, אלא גם בהתנהגות המשקיעים ב־ETF.

אודות המשקיע האינטליגנט

הטור של 'המשקיע האינטליגנט' מאת ג'ייסון צוויג, מתפרסם ב־Wall Street Journal מזה כעשור ומתפרסם בגלובס באופן בלעדי. לדברי צוויג: "המטרה שלי היא לסייע לכם להבחין בין העצה הטובה לבין זו שרק נשמעת טוב". הטור יצא להפסקה של מספר חודשים לצורך כתיבת ספר, וכעת הוא חוזר במתכונת שבועית

אודות ג'ייסון צוויג

מבכירי העיתונאים של The Wall Street Journal. מחברו של הספר "הכסף שלך והמוח שלך: איך מדעי המוח יכולים לסייע לכם להיות עשירים", והעורך של הגרסה המעודכנת של רב־המכר "המשקיע הנבון", שהוגדר על ידי וורן באפט כ"ספר ההשקעות הטוב ביותר שנכתב אי־פעם"

זרימה פתאומית של מזומנים ("כסף חם") עלולה לחמם יתר על המידה את קרן הסל ולהביא למה שמכנה מחקר חדש "תשואות המנפחות את עצמן (self-inflated returns)". התוצאה בסופו של דבר תהיה הפסדים שמשקיעים נלהבים גרמו לעצמם. למרבה המזל, ניתן להתגונן מכך עם קצת שכל ישר.

● זינוק של 130% בשנה: טבע משאירה אבק לחברות הגדולות בבורסה

● אם התחזיות של עונת הדוחות בוול סטריט יתממשו, הראלי רחוק מסיום

מהן "תשואות המנפחות את עצמן"? אלו מתחילות כאשר קרן מייצרת פרץ של ביצועים גבוהים, לעתים קרן סל אקטיבית המנוהלת על ידי מלקטי מניות אשר קונה כמה מניות שמצליחות מאוד, או לחלופין קרן פסיבית שהחזקותיה עוקבות אחר סקטור מרכזי אחד שמתחמם.

אנשים בשוק מבחינים בכך ורצים לקנות את הקרן בהמוניהם, תוך שהם מזרימים אליה מאות מיליונים ואף מיליארדי דולרים. מנהלי ה־ETF לוקחים את המזומן הזה ומזרימים אותו למניות שהקרן כבר מחזיקה בהן.

אם מדובר במניות קטנות שהמסחר בהן דליל, עצם הרכישה על ידי הקרן תגרום לעלייה במחיריהן. זה יעלה את התשואה שלה שוב, ימשוך כסף נוסף מרודפי ביצועים, ידחוף מעלה את מחירי מניות הקרן עוד יותר ויביא לעוד הצפה של כסף חם.

מחקר חדש, מאת פיליפ ואן דר בק, פרופסור למימון בבית הספר לעסקים בהרווארד, יחד עם ז'אן־פיליפ בושו ודאריו וילאמאינה מחברת ההשקעות Capital Fund Management מפריז, בוחן כיצד המעגל הזה מזין את עצמו, או איך "המשקיעים רודפים אחרי ההשפעה של עצמם". המחקר טרם פורסם לביקורת עמיתים, אך לדעתי ממצאיו תקפים.

במהלך השנים, אמרו לי מנהלי תיקים רבים שהזרמות גדולות אל קרן שמתרכזת במניות קטנות יותר ונזילות פחות יכולות להעלות את המחירים, אם רכישות הקרן מהוות חלק ניכר מנפח המסחר היומי במניות הללו.

מעגל ה"חיזוק העצמי" הזה יכול לגרום למשקיעים להסיק שתשואת הקרן נובעת אך ורק ממיומנות המנהל - כשבפועל היא נוצרת מהתנהגותם של משקיעי הקרן עצמם. גם אם התשואות המנפחות־עצמן יישארו גבוהות זמן רב משצפיתם, הן עתידות לדעוך בסופו של דבר.

מישהו אמר 'קאת'י ווד'?

חלק מן המחקר מתמקד בקרן סל שהחוקרים לא חשפו את שמה. אני כמעט בטוח שמדובר ב־ARK Innovation בניהולה של קאת'י ווד. זו הגיעה לתשואה מהגבוהות בהיסטוריה - 153% ב־2020, כאשר נכון לאוקטובר 2019 הושקעו כמעט רבע מנכסיה, שהסתכמו ב־1.6 מיליארד דולר, בתשע מניות. הקרן החזיקה ביותר מ־5% מההון בכל אחת מהמניות, ובין היתר ב־9.9% מחברת עריכת הגנום Intellia Therapeutics וב־5.1% מחברת הבדיקות הגנטיות Invitae.

כשהתשואות של ARK Innovation זינקו, הזרימו אליה המשקיעים כסף. כך ב־2020 תפחו נכסיה יותר מפי תשעה, מ־1.9 מיליארד - ל־17.7 מיליארד דולר. וכשהפנתה ARK את גל המזומנים העצום אל המניות האהובות עליה, עלתה Intellia ב־271% ו־Invitae טיפסה ב־159%.

עם זאת, במוקדם או במאוחר, הביצועים מדשדשים, הכסף החם בורח והמנהלים נאלצים להיפטר ממניות. הדבר מוריד את מחירי המניות הללו, מרע את ביצועי הקרן ובולם כניסה של כסף חם נוסף.

כך קרן ARK Innovation איבדה 27.9% בשנה בממוצע, בשלוש השנים האחרונות.

אך קרנות ARK אינן לבד. בקרנות הסל הגדולות והריכוזיות ביותר, ניתן לייחס 8% בממוצע מהשונות בביצועים לאורך זמן למה ש־ואן דר בק מכנה "עלייה במחיר שנוצרת מהעסקאות של הקרנות בעקבות הכסף שמגיע ממשקיעיהן".

מהמחקר עולה כי תעודת סל שהתשואה שלה טובה ב־10% מן הממוצע בתקופה נתונה, תגדיל את זרימת הכספים אליה ב־2% - מחצית מכך בתוך חודשיים מהדיווח על הביצועים המשופרים.

המחקר מראה גם שתשואות המנפחות את עצמן מתפוגגות והופכות את כיוונן - אך מתי בדיוק זה יקרה, קשה מאוד לצפות.

לזהות דגלים אדומים

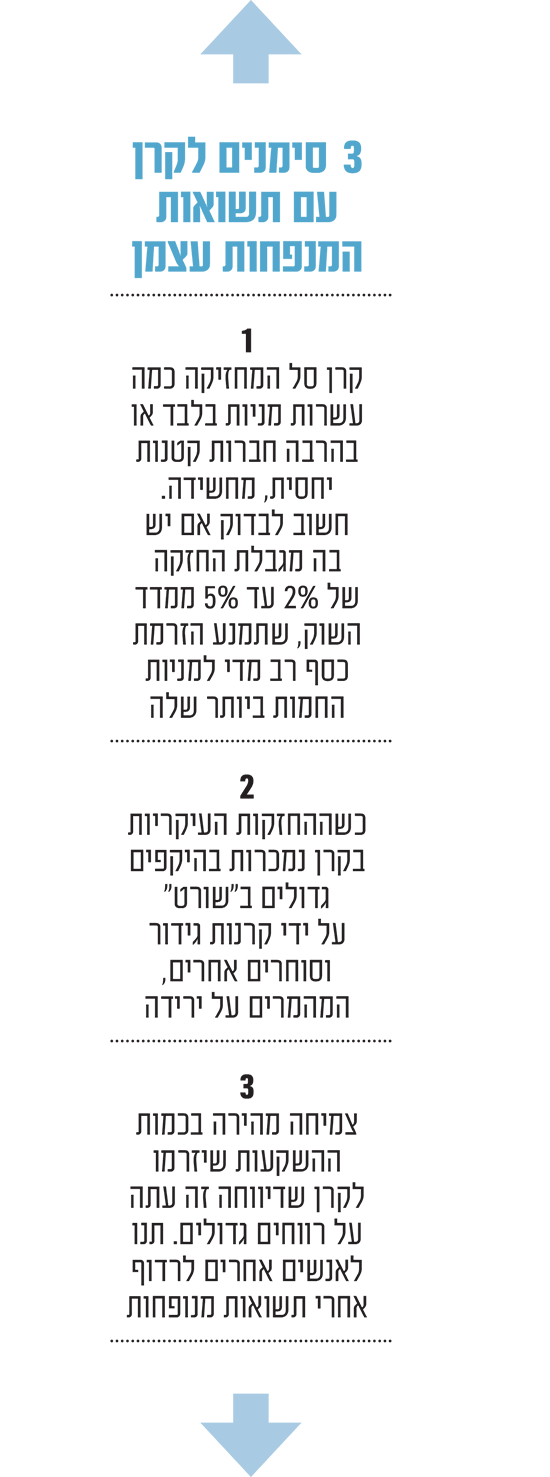

השכל הישר הוא המדריך הטוב ביותר שלכם. לכן בבואכם לבחור קרנות להשקעה, ראשית שימו לב לקרנות החורגות באופן דרסטי ממדד שוק רחב כשהן מחזיקות בכמה עשרות מניות בלבד, או בהרבה חברות קטנות יחסית. המאפיינים הללו הם בית הגידול לתשואות גבוהות במיוחד ולכסף החם שרודף אחריהן ומנפח אותן.

בדקו אם יש מגבלת החזקה או רף של שיעור קבוע ממדד השוק - לרוב בין 2% ל־5%. זה אמור למנוע מהקרן, לא משנה כמה פופולרית תיעשה, להזרים כסף רב מדי למניות החמות ביותר שלה.

מוטב להימנע מקרנות סל שההחזקות העיקריות שלהן נמכרות בהיקפים גדולים ב"שורט" על ידי קרנות גידור וסוחרים אחרים המהמרים על ירידה. ניתן לבדוק את היקפי השורט והריבית על כל מניה ברוב אתרי השוק ואפליקציות המסחר.

ולבסוף, היזהרו מצמיחה מהירה. כשמיליארדי דולרים יזרמו לקרן קטנה שדיווחה זה עתה על רווחים גדולים, לא ייקח הרבה זמן עד שיגיעו בעקבותיה תשואות מנופחות. תנו לאנשים אחרים לרדוף אחריהן, שהרי סביר להניח כי מה שיקבלו בסוף הן תשואות המנפחות את עצמן.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.