ביקום מקביל היה צפריר אפרתי ממשיך בקריירה הביטחונית שלו, אבל אחרי עשור שבו שימש בתפקידים במערכת הביטחון, הוא יצא ללימודים אקדמאיים ונתפס ל'ג'וק' ששמו שוק ההון. "העולם של מניות ובעיקר אג"ח סיקרן אותי, כולל נושא הסדרי החוב. עניין אותי איך חברות עם פעילות בהיקפים משמעותיים יכולות להגיע לחדלות פירעון, כמו מה שקרה לאחרונה לחברת הבנייה חנן מור", הוא אומר.

● קרן ההשתלמות שהשיגה תשואה דו ספרתית מתחילת השנה, ומי אחרונה בטבלה?

● תשואה של 1,000% בשלוש שנים: הכוכבת הגדולה של הסקטור הביטחוני

היום אפרתי (45) הוא שותף וסמנכ״ל בפוקוס בית השקעות, המתמחה בניהל קרנות אג"ח ומנהל כמה מיליארדי שקלים. בדומה למנהלי השקעות אחרים, הוא מעריך ששוק האג"ח טומן בחובו הזדמנויות גדולות במיוחד: "לא היו תשואות אטרקטיביות כאלה בעשור האחרון; גם בישראל וגם בארה"ב ניתן לקבל תשואות של 5% בסיכון נמוך יחסית, אבל בעיקר מעניינות כיום האג"ח הקצרות. הסיבות המרכזיות לכך הן שלא צפויה הפחתת ריבית קרובה בשוק המקומי, בשל המלחמה ודחיית הורדת הריבית בארה"ב. המשמעות היא שרמות הסיכון באג"ח הארוכות עלו".

בניגוד למנהלי השקעות אחרים, אפרתי סבור שההזדמנויות נמצאות היום באג"ח לא מדורגות, כלומר איגרות של חברות מסוכנות יותר שהדירוג שלהן הוא מתחת למה שנחשב "דירוג השקעה" - BBB. "הזדמנויות ההשקעה המעניינות ביותר בשוק המקומי נמצאות שם כיום", לטעמו, שכן "הגופים המוסדיים כמעט לא פעילים בסדרות אלו לאור גודלן ומגבלות המסחר. על רקע זה נוצרו הזדמנויות לרווחי הון משמעותיים באיגרות ספציפיות.

"רמת המרווחים באג"ח הקונצרניות בדירוגים הגבוהים קטנה ביחס לאג"ח הממשלתיות, ואם רוצים לייצר תשואה עודפת (אלפא, במינוח המקצועי, נ"א), נחפש את איגרות החוב עם התשואות הגבוהות יותר".

אך אלו מסוכנות יותר כמובן להשקעה. אפרתי מונה את כללי הזהב כדי להימנע מטעויות: "צריך לחפש את האג"ח הלא מדורגות שיש להן ביטחונות, כך שגם אם החברה תגיע לחדלות פירעון ניתן יהיה לפרוע את הבטוחה, ולקבל בחזרה את הכסף.

"בחודשים האחרונים ראינו שלוש חברות נדל"ן הפועלות בארה"ב שרוצות לקדם הסדרי חוב עם המחזיקים של האג"ח שהנפיקו כאן, אבל רק של הסדרות הלא מובטחות. כך בדה זראסאי, הרץ וספיר, מה שמוכיח את חשיבות הבטוחות. יכול להיות אפילו מצב שאיגרת כזו תהיה יותר בטוחה מאג"ח מדורגת", הוא מציין.

"נחפש אג"ח עם יכולת תזרימית ובכל זאת שהתשואה שלהן היא מגלמת מרווח של לפחות 2% מעל אג"ח ממשלתית, ואחר כך צריך להיכנס לעומק לניתוח החברה ולבדוק למשל בחברה יזמית - שזה אגב חצי מהשוק הקונצרני בארץ - האם כבר יש מכירות משמעותיות בפרויקטים, נניח 80% מכירות; ככל שהפרויקט כבר נמכר הסיכון של המשקיע הולך ויורד, גם אם הבנייה רק החלה. בדיקות נוספות שצריך לעשות הן רמות המינוף של החברה ורמות המלאי. אם יש הרבה פרויקטים שהסתיימו אבל אין מכירות - זה תמרור אזהרה למשקיעים".

אתה יכול לציין דוגמאות לאג"ח מעניינות?

אפרתי: "בהחלט. למשל גבאי מניבים, אפי קפיטל, ישפרו, מ.ו השקעות, תנופורט, גלעד מאי, יובלים ועמרם אברהם. אבל צריך לזכור שמדובר באג"ח מסוכנות יותר ולכן הן צריכות להוות רק חלק קטן מהתיק ובפיזור גדול".

אפרתי מסביר כי למעוניינים להיחשף לתחום יש קטגוריה בשם "אג"ח כללי בארץ ללא מניות עם סימן קריאה", וקטגוריה נוספת היא "חברות והמרה ללא מניות עם סימן קריאה".

גם צמוד מדד וגם שקלי

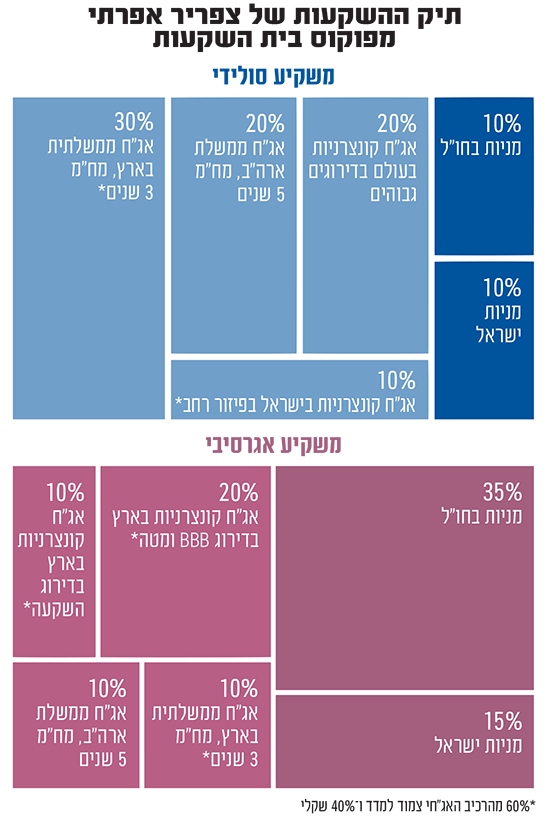

כשאנחנו מבקשים מאפרתי להרכיב תיק השקעות הוא מציע למשקיע סולידי להקצות 80% מהתיק לאג"ח ו־20% למניות. בחלק המנייתי הוא ממליץ על חלוקה שווה של 10% מהתיק בארץ ו־10% בחו"ל, ובחלק האג"חי הקצאה של 30% לאג"ח ממשלת ישראל במח"מ קצר של 3 שנים, עוד 20% באג"ח ממשלת ארה"ב לטווח בינוני של 5 שנים, 20% באיגרות קונצרניות בעולם ו־10% בקונצרניות בישראל.

למשקיע שמוכן לקחת יותר סיכון, אפרתי ממליץ על הקצאה של 50% מניות והיתרה באג"ח. בחלק המנייתי הוא מקצה 35% מהתיק לחו"ל ו־15% בארץ. בחלק האג"חי הוא ממליץ על 20% באג"ח לא מדורגות, והיתרה 30% בחלקים שווים בין אג"ח קונצרניות בארץ בדירוג השקעה, אג"ח ממשלתיות בארץ במח"מ 3 שנים ואג"ח ממשלת ארה"ב במח"מ 5 שנים.

בחלוקה בין אפיק צמוד מדד לשקלי באג"ח הוא מעריך שכדאי להקצות 60% לאפיק הצמוד ו־40% לשקלי, שכן "כשקונים אג"ח קונים את ציפיות השוק. הציפיות האינפלציוניות מגולמות במחירים, ולכן כדי ליהנות מכך צריך שהאינפלציה בפועל תהיה גבוהה מהערכות השוק, כך שללכת רק על אג"ח צמודות מדד או רק שקליות זה לא נכון, למקרה שתטעו בהערכותיכם".

"גם אנחנו מסיטים לחו"ל"

בשאלה האם כדאי להשקיע יותר בארץ או בחו"ל, אפרתי נחרץ: "למרות שנוצרו פערי תמחור ומכפילי הרווח בישראל הרבה יותר זולים (כמה שנים ייקח להשקעה 'לכסות' את עצמה. נ"א), 14 בישראל מול 24 בארה"ב, המשקיעים הזרים מוכרים כאן והגופים המוסדיים מסיטים כספים לחו"ל, כי השוק המקומי נהיה קטן מדי בשבילם. ולכן הביצועים בשוק המקומי בתשואת חסר משמעותית, וגם אנחנו מסיטים כספים לחו"ל.

"תוסיף לזה את המלחמה בדרום והסכנה בצפון ועלייה בהיקף החוב והגירעון, ותקבל שמנהל השקעות לא יכול להישאר אדיש לסיכון בישראל, למרות שהוא רואה את רמות התמחור וסקטורים מאוד מעניינים לטווח הארוך. לכן כאמור גם אנחנו מסיטים כספים לארה"ב.

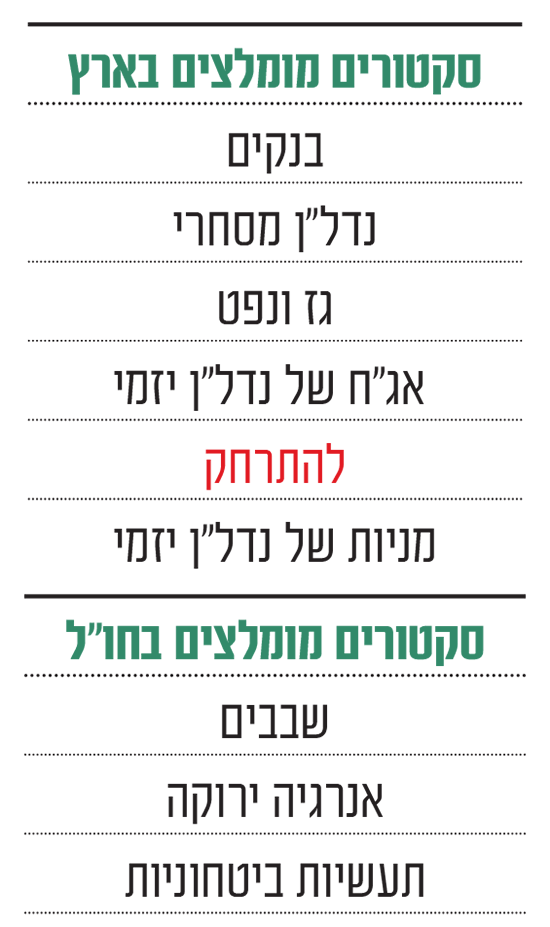

ובכל זאת, הוא אופטימי: "יש בארץ סקטורים בתמחור מעניין שכאשר הוודאות תחזור הם יציגו ביצועים טובים". בין אלו הבנקים ש"יודעים היסטורית לייצר תשואה דו ספרתית על ההון וכרגע נסחרים בזול", וסקטור הנדל"ן המסחרי (להבדיל מתחום המשרדים, נ"א). לדברי אפרתי, "חברות הקניונים בארץ מתומחרות בתשואות מאוד מעניינות. השוק שינה את ההערכות שלו לגבי קצב הורדת הריבית ויצא מהמניות הללו, מה שהגדיל עוד יותר את האטרקטיביות שלהן". עוד הוא מציין לטובה את ניירות הערך של חברות גז ונפט כמו ניו־מד אנרג'י, אנרג'יאן וקבוצת דלק, שיודעות "לייצר תשואות דו ספרתיות".

מנגד, מציע להתרחק ממניות חברות הנדל"ן היזמי למגורים, שכן הן "ממונפות ותלויות במחזור חוב. ההטיה לאשראי בריבית גבוהה פוגעת בשורה התחתונה והן תלויות מאוד במערכת הפיננסית". בחו"ל הוא מאמין במניות השבבים, שזה "התחום הצומח" בעקבות מהפכת הבינה המלאכותית, וכן בתחום האנרגיה הירוקה והתעשיות הביטחוניות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.