אבישי קרואני בכלל תכנן להיות מנהל משאבי אנוש. הוא למד סוציולוגיה ומדעי המדינה "ועוד שנה גם כלכלה", אלא שכאשר החל לעבוד בבנק הפועלים שינה כיוון וייעוד. "נכנסתי לבנק ונדלקתי על ניהול השקעות", הוא אומר בשיחה עם גלובס. היום הוא מנכ"ל פעילים ניהול תיקי השקעות, אשר תחתיו מנוהלים נכסים בהיקף כ-17 מיליארד שקל. אבל הוא מוצא קשר לתכנון המקורי, כשלדבריו "בהשקעות יש הרבה אלמנטים פסיכולוגיים, כיוון שמעבר לתשואה חשוב להבין את צרכי הלקוח ועם איזה סיכון הוא יכול להתמודד".

● מניית סולאראדג' חזרה 6 שנים אחורה. מה יכול לדחוף אותה קדימה?

● אלו ארבע המניות שסוחבות את בורסת תל אביב על הגב

● אחראית לשליש מהעלייה במדד: אנבידיה עלולה להפוך לצרה הגדולה של S&P 500

בחייו הפרטיים קרואני הוא איש של אקסטרים, עם תחביבים בתחומי הספורט האתגרי - קפיצות בנג'י, נהיגה אתגרית, צניחה חופשית ואפילו טיס, וגם לצאת לטראקים בחו"ל. אבל בניגוד לעיסוקי הפנאי, בהשקעות הוא מגדיר את עצמו כשמרן: "את מכסת הסיכונים שלי אני ממלא בטבע, בטיולים לבד או עם המשפחה וחברים. מול משקיעים אני פועל באחריות ומייחס חשיבות רבה לחלק הסולידי בתיק ההשקעות".

תעודת זהות

אישי: בן 57, נשוי ואב ל-2, מתגורר בגבעתיים

מקצועי: מנכ"ל פעילים תיקי השקעות, חברת בת של בנק הפועלים.

בעבר שימש כסמנכ"ל שיווק ומכירות בפעילים וכמנהל מערך היועצים בבנק הפועלים

עוד משהו: אוהב ספורט אקסטרים (באנג'י, נהיגה אתגרית, צניחה חופשית, טיס)

ובהיבט זה, הוא נצמד לסטטיסטיקה על חיסכון לטווח ארוך, ומאמין שיש כאן ניצחון לכולם: "מי שנשאר לאורך זמן בשוק ההון, מרוויח".

מניות בחו"ל, וגם אג"ח

קרואני מעדיף להשקיע חלק גדול מהתיק בחו"ל. הסיבה לדבריו היא ש"שוק האג"ח הישראלי מתנתק ממקביליו בארה"ב ובאירופה, בניגוד להתנהגותו בחודשי המלחמה הראשונים. התמשכות המלחמה, שגוררת עלייה בהוצאות הביטחוניות (שכבר מוערכות ב-250 מיליארד שקל, והספירה נמשכת, נ"א), לצד העלייה בגירעון ל-7% והחשש שימשיך לגדול, וההאטה הכלכלית, מגדילים את פרמיית הסיכון של ישראל".

את הסיכון ניתן לראות בפער בין התשואה על אג"ח של ישראל, לעומת אג"ח ארה"ב: "אג"ח דולריות של ממשלת ישראל הגיעו למרווח של כ-170 נקודות בסיס (קרי 1.7% יותר) - מרווח שאינו משקף את הדירוג הנוכחי הגבוה של ישראל בסוכנויות הדירוג. בנוסף, המרווח בין אג"ח ישראל ל-10 שנים מול המקבילה האמריקאית נמצא בשיא של כמעט עשור, כ-60 נקודות בסיס".

הוא גוזר מכך שהריבית בישראל תישאר גבוהה: "בשלב זה בנק ישראל לא ימהר להוריד את הריבית, אלא אם נראה סיום קרוב של המלחמה, החזרת החטופים ולא פחות חשוב - התחייבות אמינה של הממשלה לתוואי יורד של יחס החוב לתוצר".

בניגוד למנהלי השקעות רבים אחרים, קרואני ממליץ להקצות נתח משמעותי מתיק ההשקעות לאג"ח קונצרניות, למרות שפער התשואה (המרווח) ביחס לאג"ח ממשלתית נמוך. בעוד אחרים טוענים שהמרווח לא מצדיק את הסיכון שבחשיפה לאג"ח חברות, קרואני חושב שהשוק הקונצרני מעניין. לדבריו, המרווחים נמוכים גם בארץ וגם בעולם בגלל ה"ריביות הגבוהות במשק שלא ראינו כמותן מעל עשור וחצי. המשקיעים מנסים לקבע תשואה גבוהה ומתייחסים יותר לתשואה השוטפת ופחות למרווח הרצוי".

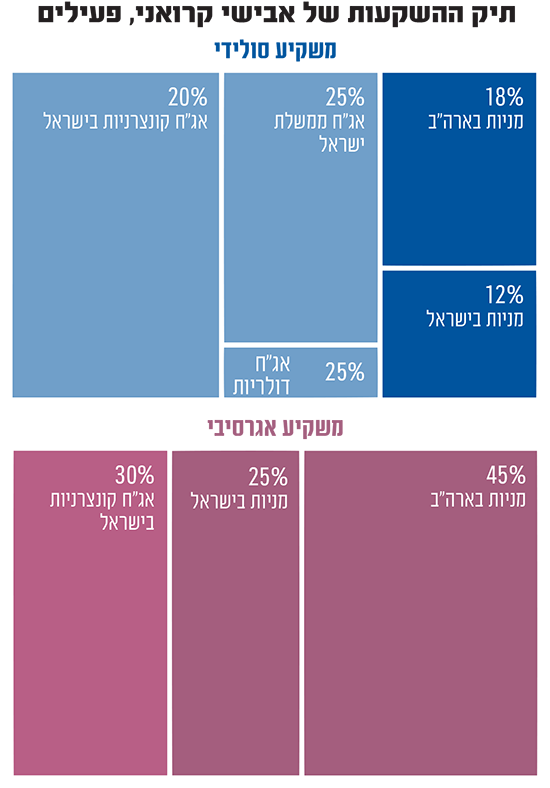

למשקיע סולידי קרואני ממליץ על תיק שמורכב מ-18% מניות בארה"ב, 12% מניות בישראל, ושבו אפיק האג"ח הקונצרניות הוא העיקרי - עם הקצאה של 40%; אג"ח ממשלת ישראל זוכה להקצאה של 25% ועוד 5% באג"ח דולריות. למשקיע אגרסיבי הוא מציע תיק שרובו הגדול מנייתי, וגם כאן הוא ממליץ על פשטות: 45% מהתיק במניות בארה"ב, עוד 25% במניות בישראל ו-30% מהתיק באג"ח קונצרניות.

"סלקטיביות בוול סטריט"

המדדים בוול סטריט אמנם בשיאי כל הזמנים, אבל קרואני לא רואה בכך סיבה להימנע מהשקעה בארה"ב, אלא רק להיות סלקטיבי יותר. "המשקל של מניות הטכנולוגיה מתוך מדד S&P 500 הוא כ-30%, מדובר בתופעה חריגה בקנה מידה היסטורי", הוא אומר. המשמעות היא שפיזור הסיכון עלול להיות קטן מדי במדדים, אך קרואני מסביר כי מאחר שארה"ב כה דומיננטית בשוק המניות העולמי (כ-70%, נ"א) "ממילא אם יהיו ירידות בארה"ב, יהיו ירידות בכל העולם".

עם זאת, הוא ממליץ להיזהר ממניית אנבידיה , שנסחרת במכפיל רווח עתידי של יותר מ-50. "זו אמנם לא בועה, שכן הפעילות שלה אמיתית ומהותית, אך היא יקרה מדי והניסיון מלמד שמניה של חברה, טובה ככל שתהיה, שנסחרת במכפילי רווח גבוהים מדי, תסבול מתיקון משמעותי במוקדם או במאוחר. מלפני 10 שנים המניה רושמת עלייה של פי 300", הוא מזהיר. אנבידיה אגב צללה מנובמבר 2021 ועד שנה לאחר מכן ביותר מ-65%, כך שלא מדובר בחשש מופרך.

מדוע אם כך להשקיע בארה"ב? כי הורדת הריבית מעבר לפינה: "כל נתוני המאקרו שפורסמו לאחרונה מצביעים על האטה בכלכלת ארה"ב, ולכן סביר שהבנק המרכזי, פד, יתחיל להפחית את הריבית כבר בנובמבר הקרוב, ובשוק צופים עוד הורדה אחת לפחות השנה", הוא אומר. במקביל בשווקים אחרים כמו אירופה, קנדה ושוויץ הבנקים המרכזיים כבר החלו בהפחתת הריבית - ו"זו מגמה טובה למניות".

שבבים, סייבר ופארמה

בהיבט של סקטורים, בארץ קרואני ממליץ בעיקר על הבנקים, כיוון שהם מציגים תשואות מרשימות של 15%-18% על ההון, הודות לריבית הגבוהה, ומנגד שומרים על הפרשות נמוכות יחסית להפסדי אשראי, תוך שהם נסחרים במכפילי הון נמוכים. עוד הוא מציין שניתן לבחור באופן סלקטיבי איגרות חוב של חברות נדל"ן, בעיקר אלה ש"יש להן יכולת תזרימית טובה".

בארה"ב, הוא מציין לחיוב את תחום השבבים, שנהנה מהביקוש ל-AI, תחום הרכב החשמלי וכן האינטרנט של הדברים (IOT). כך גם תחום התוכנה ובדיקות שבבים. בענף הסייבר הוא ממליץ על "חברות שמציעות פתרון כולל לארגונים וכן חברות תעשייה שעשויות להראות קפיצה משמעותית בפריון לאחר אימוץ יכולות AI, כמו Salesforce (CRM), שצללה בכ-20% אחרי הדוחות האחרונים והפכה פחות יקרה, ו-Servicenow".

תחום אטרקטיבי נוסף בעיניו הוא הבריאות והפארמה, ש"מאופיין בתמחור נוח יחסית ובאופי פעילות שמושפעת פחות מהמחזוריות הכלכלית ויכולה להיות עוגן של יציבות בזמן האטה בכלכלה האמריקאית". הוא מזכיר בהקשר זה יצרניות של תרופות הרזיה ובהן אלי לילי ונובו נורדיסק.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.